Indien legte am 1. Februar den neuen Haushalt vor – eine Strategie zur Stärkung des Wirtschaftswachstums durch ein Mehr an Investitionsausgaben bei gleichzeitiger Haushaltskonsolidierung.

Während andere Länder versuchen, den Gürtel enger zu schnallen, will Indien die Ausgaben steigern, um das deutlich unter dem Vorkrisenniveau liegende Wachstum anzukurbeln. Da sich damit auch die globale Anlagelandschaft verändert, beschäftigen wir uns mit der Frage, was dies für Aktien und Anleihen bedeuten könnte.

Höhere Ausgaben und Haushaltskonsolidierung – das muss kein Widerspruch sein. Beides kann erreicht werden, indem:

- das Wachstum vorangetrieben wird, um die höheren Ausgaben auszugleichen und das Haushaltsdefizit im Verhältnis zum Bruttoinlandsprodukt (BIP) abzubauen (das Defizit ist die Lücke zwischen den Einnahmen und Ausgaben);

- konservative Einnahmenschätzungen vorgenommen werden, sodass Potenzial für positive Überraschungen bei den Steuereinnahmen entsteht.

Infolge der Wachstumsfokussierung ergeben sich unseres Erachtens Chancen sowohl bei Aktien als auch in bestimmten Segmenten des Anleihemarkts.

Während andere Länder versuchen, den Gürtel enger zu schnallen, will Indien die Ausgaben steigern, um das deutlich unter dem Vorkrisenniveau liegende Wachstum anzukurbeln.

Gute Gründe für lang- und längerfristige Anlangen in indische Aktien

Der indische Aktienmarkt steht auf einem soliden Fundament. Unternehmensgewinne und Wirtschaftswachstum beispielsweise sollen sich in diesem Jahr besser entwickeln als in den meisten anderen Märkten (Abbildung 1).

In Verbindung mit der starken Wachstumsausrichtung des Haushalts und dem Fokus auf Investitionen in Infrastruktur könnte dies dazu führen, dass die Unternehmensgewinne das nominale BIP-Wachstum dauerhaft übersteigen.

In Bezug auf die Bewertungen gehen wir daher davon aus, dass Kursprämien hier besser standhalten werden als an anderen Aktienmärkten in der Region, sodass der Zyklus weiter anhalten wird.

Quelle: IBES, abrdn (Stand 01.02.2022) * Die Prognosen stellen eine Meinungsäußerung dar und spiegeln nicht die potenzielle Wertentwicklung wider. Die Prognosen können nicht garantiert werden, und die tatsächlichen Ereignisse oder Ergebnisse können deutlich davon abweichen.

Quelle: IBES, abrdn (Stand 01.02.2022) * Die Prognosen stellen eine Meinungsäußerung dar und spiegeln nicht die potenzielle Wertentwicklung wider. Die Prognosen können nicht garantiert werden, und die tatsächlichen Ereignisse oder Ergebnisse können deutlich davon abweichen.

Von diesem Haushalt werden drei Sektoren direkt betroffen sein, die zusammen rund 50% der wesentlichen indischen Aktienindizes ausmachen: Finanzen, Industrie und Grundstoffe.

- Finanzen – Das Investitionsvorhaben der Regierung, das die allgemeine Kreditnachfrage und letztendlich die Normalisierung der weltweiten und indischen Zinsen – und damit auch die Zinseinnahmen – unterstützt, wird Indiens Banken begünstigen.

- Industrie und Grundstoffe – Das Infrastrukturvorhaben, insbesondere im Hinblick auf eine multimodale Verkehrsplanung (Gati Shakti), wird den Bau von Bahnstrecken und Autobahnen begünstigen. In der Folge wird die Nachfrage nach Baustoffen wie Zement steigen.

Neben der direkten Wirkung werden im Zuge der Normalisierung auch Sekundäreffekte wie ein allmählich steigender Verbrauch und ein Anstieg der Nachfrage nach Unternehmens- und Verbraucherkrediten eintreten.

Regierung plant weitere Schuldenaufnahme und Anleiheemissionen

Die Rendite 10-jähriger indischer Staatsanleihen dürfte allmählich ein Niveau von 7% erreichen, während sich die Renditekurve versteilt (stärkerer Renditeanstieg bei längeren Laufzeiten).

Dafür gibt es zwei Gründe:

- Die geplante höhere Schuldenaufnahme an den Anleihemärkten, sodass der Anteil des schuldenfinanzierten Haushaltsdefizits steigt (Tabelle 1), und

- internationale Investoren zögern, das zusätzliche Angebot an Staatsanleihen anzunehmen. Dies liegt daran, dass die erwartete Änderung der für Anlagen in indische Staatsanleihen geltenden Kapitalertragssteuer ausgeblieben ist. Die damit verbundene Ungewissheit wird die Aufnahme indischer Staatsanleihen in die globalen Anleiheindizes vermutlich verzögern.

Wir gehen davon aus, dass die Reserve Bank of India (RBI) die zusätzlichen Anleiheemissionen durch ein verstärktes Offenmarktgeschäft auffangen wird. Dies beinhaltet den Kauf und Verkauf von kurzfristigen Wertpapieren an den Anleihemärkten.

Das Offenmarktgeschäft wird dazu beitragen, die Staatsanleihenrenditen (und die Fremdkapitalkosten der Unternehmen) unter Kontrolle zu halten. Darüber hinaus wird die Renditekurve damit für Investoren attraktiv.

BE: Budget Estimates (Haushaltsansätze), Revised Estimates (geänderte Haushaltsansätze), Stand: 1. Feb. 2023

BE: Budget Estimates (Haushaltsansätze), Revised Estimates (geänderte Haushaltsansätze), Stand: 1. Feb. 2023

Quelle: Indisches Finanzministerium, indische Regierung, abrdn

Ratingagenturen in Warteposition

Ein möglicher Wermutstropfen wäre eine Herabstufung der Länder-Ratings. Internationale Ratingagenturen könnten sich dazu veranlasst sehen, indische Staatsanleihen aufgrund der geplanten Mehrausgaben von BBB-1 auf Ramschniveau herabzustufen. Ein solcher Schritt würde das Vertrauen der Anleger sowohl in die Anleihe- als auch die Aktienmärkte erschüttern.

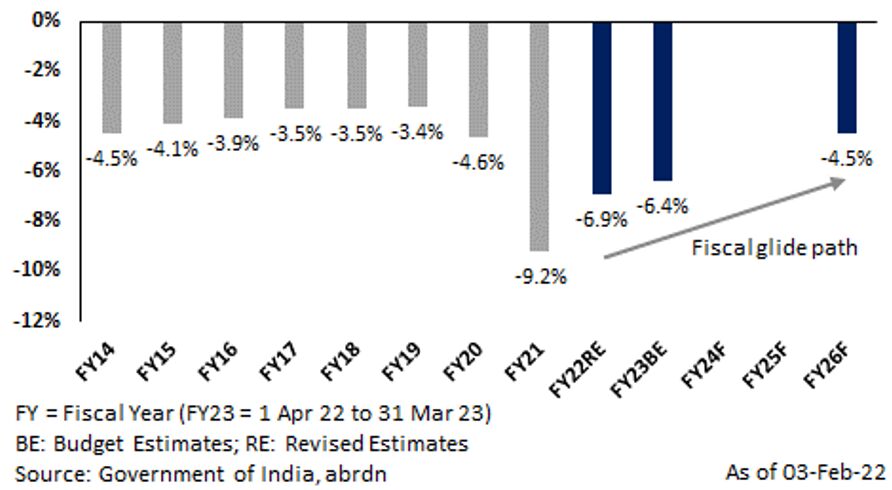

Vorerst rechnen wir damit aber nicht. Die Regierung hat einen wachstumsorienterten Haushalt vorgelegt, zugleich aber auch Zurückhaltung bewiesen. Das Haushaltsdefizit soll bis (GJ) 2026 ein Niveau von -4,5% des BIP erreichen. (Abbildung 2). Damit dürfte das Wachstum ausreichen, um die Mehrausgaben kurzfristig aufzufangen.

In der ferneren Zukunft werden die Investitionsausgaben und Investitionen in Infrastruktur das Potenzialwachstum ankurbeln und zugleich die Verschuldung unter Kontrolle halten. Darüber hinaus kann die RBI mit ihrer Zinspolitik die Finanzierungskosten beeinflussen.

Diese Faktoren tragen dazu bei, das nominale BIP-Wachstum über dem Zinssatz zu halten, den der Staat auf seine Schulden bezahlen muss, was die Schuldendynamik zusätzlich begünstigt. Damit erhält die Regierung die nötige Flexibilität für eine raschere Konsolidierung des Defizits bereits im GJ 2024/25.

Quelle: Indische Regierung, abrdn (Stand: 01.02.2022)* Die Prognosen stellen eine Meinungsäußerung dar und spiegeln nicht die potenzielle Wertentwicklung wider. Die Prognosen können nicht garantiert werden, und die tatsächlichen Ereignisse oder Ergebnisse können deutlich davon abweichen.

Was bedeutet dies für Sie?

Aktien – Positive Aussichten auf kurze und mittlere Sicht. Wir erkennen Anlagechancen in den Bereichen multimodale Verkehrsplanung (Gati Shakti), Wohnungsbau (PMAY) und erneuerbare Energien. Im aktiven Management bieten sich Chancen bei Finanzdienstleistern im Bereich Autofinanzierung, bei Solarherstellern und bei Immobilienentwicklern. Auf indirektem Wege begünstigt die Politik zudem Unternehmen mit Bezug zu Farben, Zement, Haushaltswaren und Immobilienkrediten, die in den großen Indizes selten vertreten sind. Da Indien mit den meisten Märkten wenig korreliert (Abbildung 3), betrachten wir indische Aktien als Möglichkeit zur Diversifizierung des Portfolios.

Quelle: Bloomberg, MSCI, abrdn (Stand 03.02.2022) * Die Prognosen stellen eine Meinungsäußerung dar und spiegeln nicht die potenzielle Wertentwicklung wider. Die Prognosen können nicht garantiert werden, und die tatsächlichen Ereignisse oder Ergebnisse können deutlich davon abweichen.

Quelle: Bloomberg, MSCI, abrdn (Stand 03.02.2022) * Die Prognosen stellen eine Meinungsäußerung dar und spiegeln nicht die potenzielle Wertentwicklung wider. Die Prognosen können nicht garantiert werden, und die tatsächlichen Ereignisse oder Ergebnisse können deutlich davon abweichen.

Anleihen – Es bieten sich Chancen bei Staatsanleihen. Im Zuge steigender Renditen bei 10-jährigen indischen Staatsanleihen (denn für den Staat sind diese die Hauptfinanzierungquelle) ergeben sich attraktive „Carry-and-Roll“-Gelegenheiten bei Anleihen mit Laufzeiten von drei bis sieben Jahren (Abbildung 4). Diese basieren auf der Differenz zwischen Rendite und Finanzierungskosten (Carry) sowie den Kapitalerträgen, die entstehen, wenn die Rendite parallel zur abnehmenden Restlaufzeit (Roll) sinkt. Darüber hinaus profitieren Anleihen mit kürzeren Laufzeiten von der Angebotsknappheit.

Dies ist unseres Erachtens ein ideales Umfeld für ein erfolgreiches aktives Management. Wir empfehlen eine aktive Allokation, denn es bieten sich beachtliche Chancen für eine Outperformance durch eine selektive Nutzung des steilen Verlaufs der Kurve bei kurzen bis mittleren Laufzeiten, während der 10-jährige Bereich vermieden wird.

Quelle: Bloomberg, abrdn (Stand 03.02.2022)

Quelle: Bloomberg, abrdn (Stand 03.02.2022)

Rupie – Wir sind neutral eingestellt und halten die Währung für stabil. Den wenigen Belastungsfaktoren stehen ausgleichende Elemente wie die wachstumsorientierte und für die Geldströme positive Haushaltspolitik, Meldungen zur Entwicklung des Börsengangs des staatlichen Versicherers Life Insurance Corporation of India (LIC) sowie günstige saisonale Effekte im ersten Quartal gegenüber.

Auch die Devisenreserven der RBI dürften eine wichtige Rolle spielen. Das aktuelle Niveau von 634 Mrd. US$ entspricht 13 Importmonaten. Mit dieser Reserve können Importe zur Förderung des Wachstums abgedeckt werden, während die RBI Währungsschwankungen bei Bedarf auffangen und abmildern kann.

Ray Sharma-Ong, Investment Director bei abrdn

1 Die Ratings von Standard & Poor’s reichen von „AAA” bis „D” und dienen der Beurteilung des relativen Kreditrisikos. Zur Darstellung der Position innerhalb einer Hauptkategorie können die Ratings von „AA“ bis „CCC“ zusätzlich ein Plus- (+) oder ein Minus- (-) Zeichen tragen. Die Kategorie Investment Grade umfasst Ratings von AAA bis BBB-.