Langfristig orientierte Anleger wie Pensionsfonds und Versicherer verteilen die Anlagen ihrer Portfolios auf Anleihen, Aktien und sonstige Anlageklassen auf Basis eines Prozesses, in dessen Rahmen erwartete Risiken und Erträge verglichen werden. Der Klimawandel bringt langfristige Risiken für die Anlageerträge mit sich. Diese resultieren einerseits aus klimawandelbedingten Schäden an der physischen Infrastruktur und andererseits aus den ökonomischen Veränderungen im Zuge des Übergangs zu einer emissionsfreien Wirtschaft. Letzterem dürfte in den nächsten 20 Jahren eine höhere Bedeutung zukommen als etwaigen Schäden. Wenn sich der Klimawandel auf Risiken und Erträge auswirkt, sollte er auch in die Analyse der erwarteten Risiken und Erträgen im Rahmen der Asset Allocation einbezogen werden.

Klimaszenarioanalyse und strategische Asset Allocation

Wir haben die Klimaszenarioanalyse Anfang dieses Jahres offiziell in unsere langfristigen Prognosen der erwarteten Erträge einbezogen. Wenn im Rahmen der „strategischen Asset Allocation“ (SAA) von erwarteten Erträgen die Rede ist, wird „erwartet“ im technischen Sinne des „wahrscheinlichkeitsgewichteten Mittelwerts der einzelnen Szenarien“ verwendet.

Zu diesem Zweck kommt eine Reihe struktureller makroökonomischer Szenarien zum Einsatz, die wir als „Paradigmen“ bezeichnen. Beispielsweise haben wir ein Szenario mit „hoher Inflation“ und „Deflation“. Ebenso haben wir zu unseren Prognosen der erwarteten Erträge eine Reihe von Klimaszenarien hinzugefügt.

Unsere Plattform für die Modellierung von Klimaszenarien umfasst 16 verschiedene Szenarien. Diese decken eine Palette von Annahmen ab, die auf der Stringenz der Klimapolitik in verschiedenen Regionen und Sektoren sowie Einschätzungen in Bezug auf den technischen Fortschritt basieren.

Jedes Klimaszenario ist neben einem Ausblick für die Energienachfrage, die Ölpreise und sonstige wichtige Wirtschaftsfaktoren mit einem Ausblick für die Kohlenstoffemissionen und die globale Temperaturentwicklung unterlegt.

Maßgeschneiderte Klimaplattform

Klimaszenario-Stresstests werden mittlerweile von Finanzregulierern weltweit verlangt und müssen auch Bestandteil einiger Berichterstattungen sein, so etwa gemäß den Empfehlungen der Taskforce on Climate-Related Financial Disclosures (TCFD).

Unsere Modelle gehen im Hinblick auf zwei Hauptaspekte über den Standardszenarioansatz hinaus.

Zunächst haben wir uns bemüht, unsere Annahmen realistischer zu gestalten. Im Rahmen der Standardszenarien des von Zentralbanken genutzten Network for Greening the Financial System (NGFS) wird ein einheitlicher globaler CO2-Preis unterstellt.1 Wir halten es für realistischer, diesen aufgrund der unterschiedlichen Stringenz der Klimapolitik in verschiedenen Regionen zu differenzieren. Dies verschafft bessere Einblicke in die Entwicklungspfade und deren Auswirkungen auf Unternehmen an verschiedenen Orten.

Im Folgenden ordnen wir jedem Szenario eine Wahrscheinlichkeit zu, um eine Verteilung der Wahrscheinlichkeit potenzieller Klimaergebnisse zu erhalten. Unser Ansatz für die Szenariospezifizierung ist in unserem ausführlichen White Paper2 dargelegt.

Was wir erwarten

Mit unserem Tool für die Szenarioanalyse können wir einschätzen, wie der faire Wert von mehr als 20.000 Einzeltiteln und Anleihen im Rahmen jedes Klimaszenarios beeinflusst wird. Diese Prognosen lassen sich bis auf Ebene von Sektoren oder Regionalindizes aggregieren.

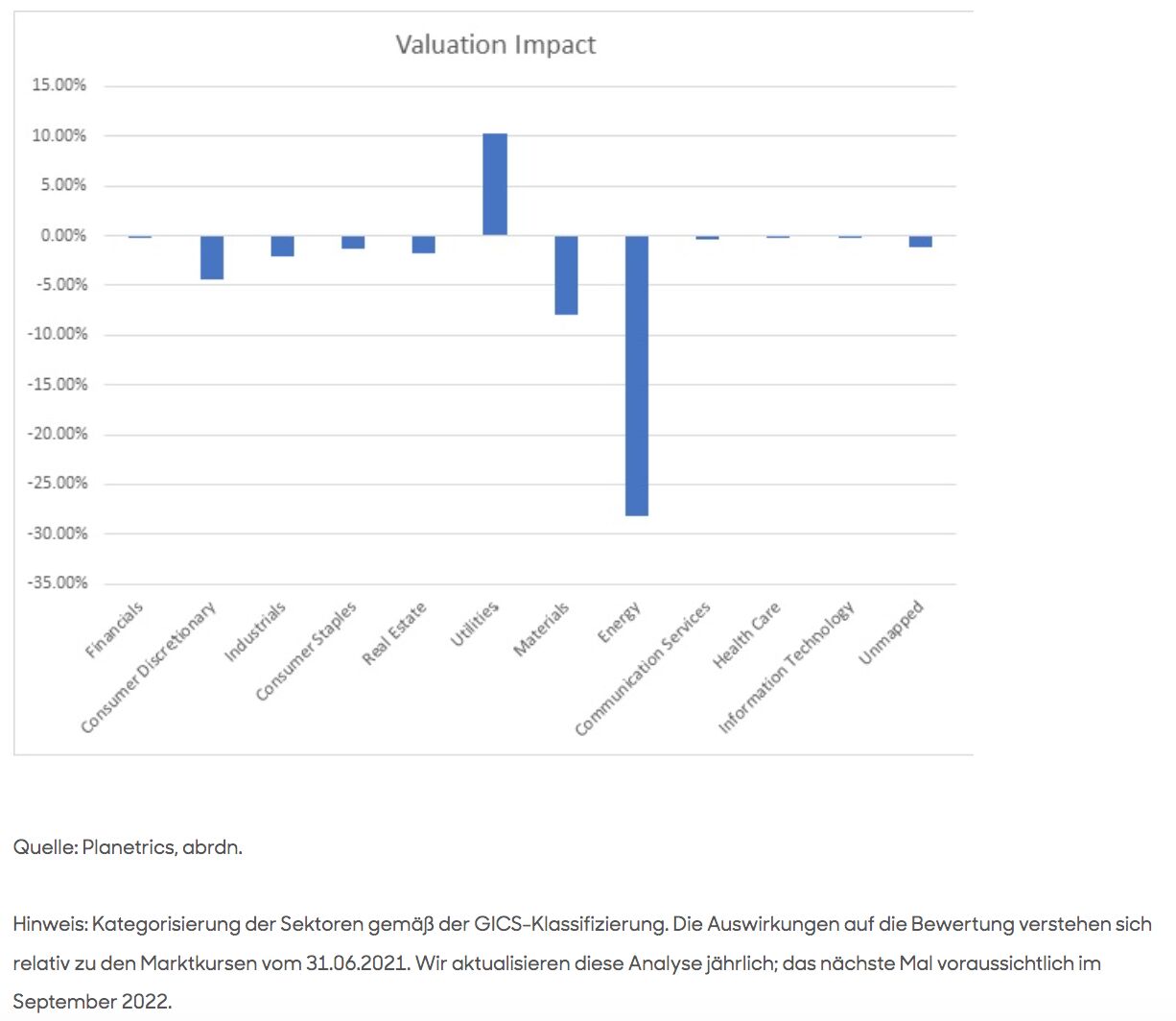

Die folgende Abbildung zeigt die neuesten Ergebnisse für zwölf Sektoren im globalen Aktienindex MSCI ACWI. Grundlage sind aktuelle Annahmen, die in unser wahrscheinlichkeitsgewichtetes Basisszenario bzw. unser „wahrscheinlichstes“ Klimaszenario eingebettet sind.

Abbildung 1 – Unterschiedliche Auswirkungen auf Sektoren im Rahmen von Klimaszenarien

Bei bestimmten Sektoren, etwa Gesundheit, Informationstechnologie und Finanzen, sind die Auswirkungen des Klimawandels vernachlässigbar. Angesichts der generell niedrigen Kohlenstoffintensität dieser Sektoren ist dies kaum überraschend.

Am meisten dürfte der Klimawandel im Energiesektor zum Tragen kommen, in dem die größten Produzenten fossiler Brennstoffe angesiedelt sind. In diesem Sektor betragen die Auswirkungen auf den fairen Wert 28%.

Anders gesagt: Bei der Durchführung der Szenarioanalyse im Juni 2021 lag die Schätzung zum Nettobarwert des künftigen Cashflows des Sektors um 28% unter dem im Marktkurs implizierten Wert. Hauptursache hierfür ist, dass wir (im Rahmen unseres wahrscheinlichkeitsgewichteten Basisszenarios) einen rascheren Rückgang der globalen Ölnachfrage prognostizieren als von den Märkten unterstellt.

Im Gegensatz dazu zählt der Versorgersektor mit einem Anstieg des fairen Werts gegenüber den Marktkursen um 10% zu den potenziellen Gewinnern. In unserem Basisszenario rechnen wir mit einer höheren Stromnachfrage in einer sich dekarbonisierenden Welt. Das hat in diesem Sektor insgesamt ein potenziell schnelleres Wachstum zur Folge.

Was bedeutet dies für die strategische Asset Allocation?

Unser Ansatz ist mit dem Paradigmenmodell vergleichbar, das wir im Rahmen der SAA im Allgemeinen verwenden. Der Schwerpunkt liegt dabei auf der Berechnung der „erwarteten“ Auswirkungen auf die annualisierten Erträge im Rahmen des wahrscheinlichkeitsgewichteten Mittelwerts der einzelnen Szenarien.

Für diese Berechnung aggregieren wir die Auswirkungen auf einzelne Unternehmen in unseren regionalen Aktienindizes. Anschließend formulieren wir zwei wichtige Annahmen:

1. Die aus unserer Berechnung der Auswirkungen resultierende Fehlbewertung des Marktes wird innerhalb von fünf Jahren „korrigiert“. Auch wenn vernünftigerweise von einer Korrektur der Fehlbewertung auszugehen ist, stellen fünf Jahre einen willkürlich gewählten Zeitraum dar. Wodurch und wann die Korrektur genau erfolgen wird, lässt sich kaum vorhersehen. Betragen die Verluste für ein Unternehmen im Rahmen der Klimaszenarioanalyse 10%, ergibt sich aus dieser Annahme, dass die Erträge in den folgenden fünf Jahren jeweils um rund 2% pro Jahr schrumpfen.

2. Das Klimarisiko verhält sich unabhängig („orthogonal“) zu makroökonomischen Paradigmen. Wir unterstellen, dass zwischen wirtschaftlichen Paradigmen und klimawandelbezogenen Annahmen kein Zusammenhang besteht („orthogonal“ im technischen Sinne). Das ist zwar nicht ganz realistisch, denn im Rahmen eines Paradigmas „deflationärer Konjunkturschwäche“ (d.h. mit niedrigem oder negativem Wachstum der Realwirtschaft ohne Inflation) dürften die CO2-Emissionen langsamer steigen als im Rahmen des Paradigmas „Zurück zur neuen Normalität“ (d.h. höhere Unternehmensaktivität, die das Wachstum beschleunigt), das höhere Emissionen zur Folge hat. Gleichwohl ist es aktuell nicht praktikabel, im Rahmen der von uns untersuchten miteinander verknüpften 16 x 6-Szenarien kombinierte Wirtschafts- und Klimaszenarien durchzuspielen. Letztendlich ermöglicht diese Annahme, dass wir die erwarteten Klimaauswirkungen einfach zum erwarteten Ertrag des Paradigmas hinzurechnen können.

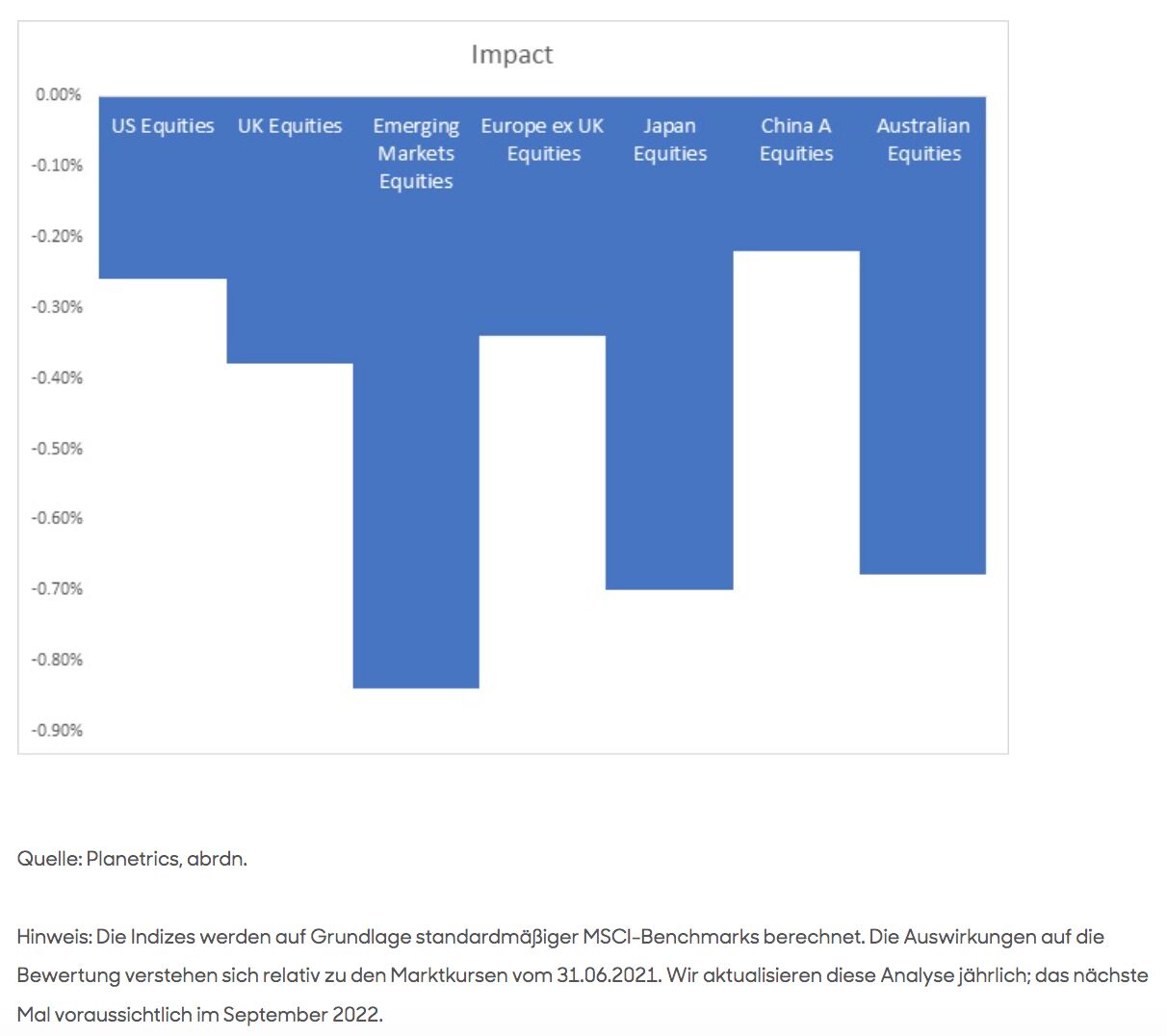

Die folgende Abbildung zeigt die Ergebnisse für die wichtigsten regionalen Aktienindizes:

Abbildung 2 – Unterschiedliche Klimaauswirkungen auf regionale Aktienindizes

Blick auf die Anlagen

Auf Basis der Annahmen in unserem wahrscheinlichkeitsgewichteten Basisszenario bzw. „wahrscheinlichsten“ Szenario ergeben sich folgende Erkenntnisse:

- Die Auswirkungen auf die erwarteten Erträge fallen recht moderat aus und liegen in den meisten Fällen bei unter 1% pro Jahr. Hierfür gibt es zwei Hauptgründe: Zunächst weisen die am stärksten beeinträchtigten Sektoren (Öl und Gas sowie Bergbau) in den meisten Indizes eine vergleichsweise geringe Gewichtung auf. So macht Öl am MSCI ACWI inzwischen weniger als 5% aus. Die größten Sektoren, d.h. Technologie, Finanzen und Gesundheit, werden nur geringfügig beeinträchtigt. Zweitens werden Verlierer in der Regel durch Gewinner aufgewogen. In der Abbildung oben gleichen die positiven Auswirkungen auf den Versorgersektor die negativen Auswirkungen auf den Energiesektor in gewisser Weise aus, sodass sich für den Index als Ganzes ein insgesamt geringer Nettoeffekt ergibt.

- Alle Regionen werden in Mitleidenschaft gezogen. Das mag zwar überraschend sein, doch die Klimawende ist nichts anderes als eine „Quasi-Besteuerung“ von Unternehmen. Unternehmen werden künftig für Treibhausgasemissionen zahlen müssen, was folglich ihre Gewinne schmälert.

Wenn Anleger ihre strategische Asset Allocation thematischer ausrichten wollen – etwa im Rahmen einer „Netto-Null-Strategie“ –, können die positiven oder negativen Auswirkungen auf die Erträge selbstverständlich etwas stärker sein, sodass die erwarteten annualisierten Erträge einer Strategie für Klimalösungen um 1-2% pro Jahr höher ausfallen. - Die Auswirkungen auf die erwarteten Erträge von Standardbenchmarks für Unternehmensanleihen sind vernachlässigbar. Das hat zwei Gründe: Zunächst einmal haben Unternehmensanleihen in der Kapitalstruktur Vorrang gegenüber dem Eigenkapital (Aktien). Auch wenn die Gewinne eines Unternehmens aufgrund einer rückläufigen Nachfrage nach Öl oder Dieselfahrzeugen einbrechen, kann zwar der Aktienkurs sinken, doch werden die Gläubiger unter Umständen noch immer bedient. Zweitens sind Anleihen viel zeitabhängiger als Aktien. Der Wert des Eigenkapitals lässt sich als abgezinste Summe der künftigen erwarteten Cashflows im Laufe der Zeit ausdrücken. Eine 10-jährige Anleihe wird allerdings zehn Jahre nach ihrer Emission getilgt. Folglich wirkt sich der Klimawandel in den Jahren nach ihrer Fälligkeit nicht auf ihren Kurs aus. Die wichtigsten Indizes für Unternehmensanleihen weisen eine durchschnittliche Laufzeit von weniger als zehn Jahren auf.

Craig Mackenzie, Head of SAA Research, abrdn

David Attwood, Investment Analyst, abrdn

1 Regulierungsbehörden ziehen häufig die vom Network for Greening the Financial System ausgearbeiteten Szenarien heran – https://www.ngfs.net/ngfs-scenarios-portal/.

2 abrdn (2021) Climate Scenario Analysis: A rigorous framework.