Die steigende Inflation, die höheren Zinssätze und das nachlassende Wachstum kennzeichnen das gesamtwirtschaftliche Umfeld von heute.

Anleger prüfen in diesen ungewissen Zeiten, welche Optionen sich ihnen bieten, und wir untersuchen, ob eine Allokation an den Privatmärkten die Widerstandsfähigkeit eines Portfolios verbessern und die Erträge erhöhen kann.

Wachstum an den Privatmärkten

Bevor wir die Vorzüge von Anlagen an Märkten wie jenen für Immobilien, Infrastruktur, Private Equity und Private Credit beurteilen, möchten wir daran erinnern, wie umfangreich und bedeutsam diese Anlageklassen in der heutigen Investmentlandschaft sind.

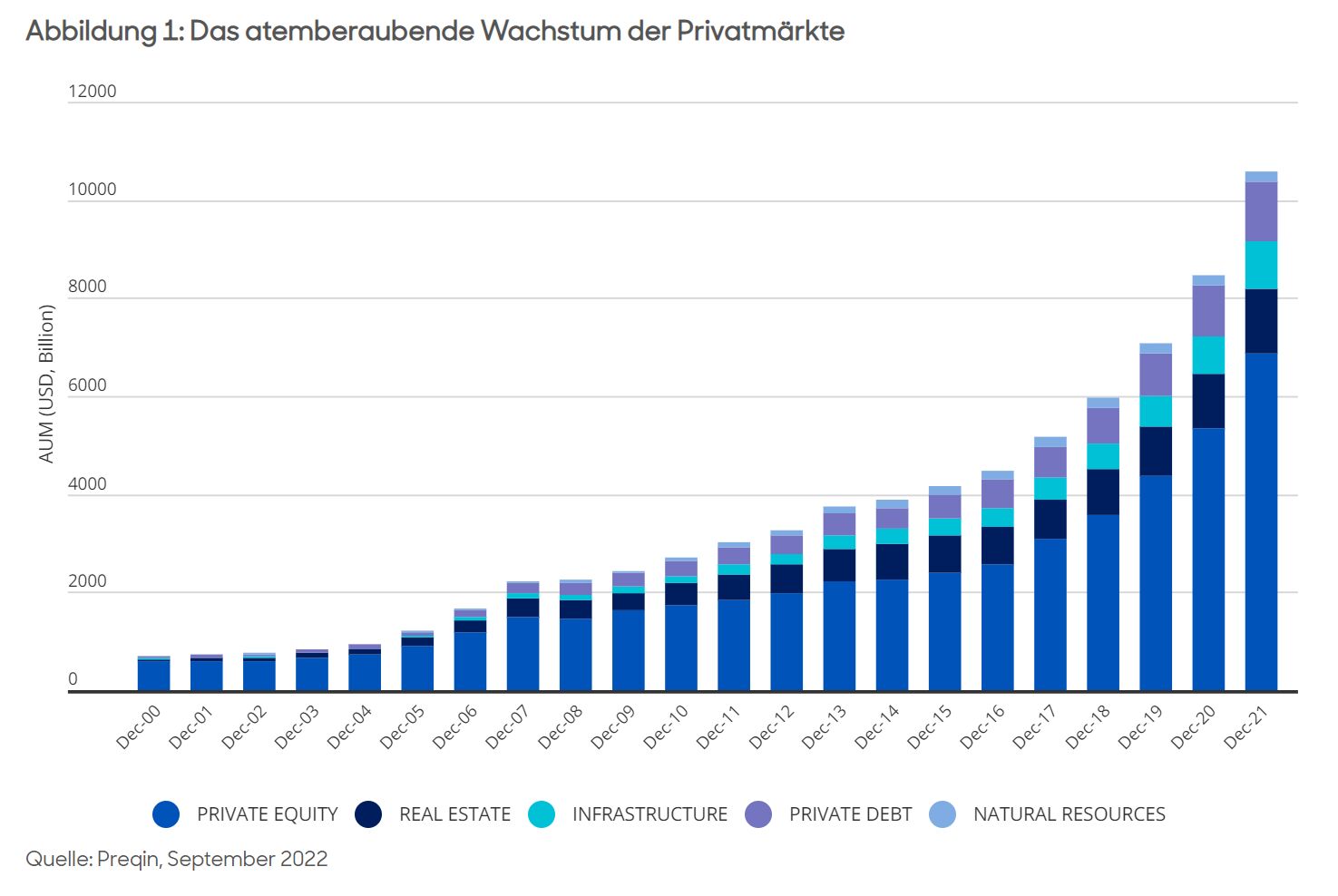

Die Privatmärkte haben in den letzten 20 Jahren ein atemberaubendes Wachstum verzeichnet und in manchen Fällen die öffentlichen Märkte hinter sich gelassen. Abbildung 1 zeigt das starke Wachstum der Privatmärkte, an denen das verwaltete Vermögen per Ende 2021 über die Marke von 10 Bio. USD stieg, während an den öffentlichen Märkten ein rückläufiger Trend erkennbar war.

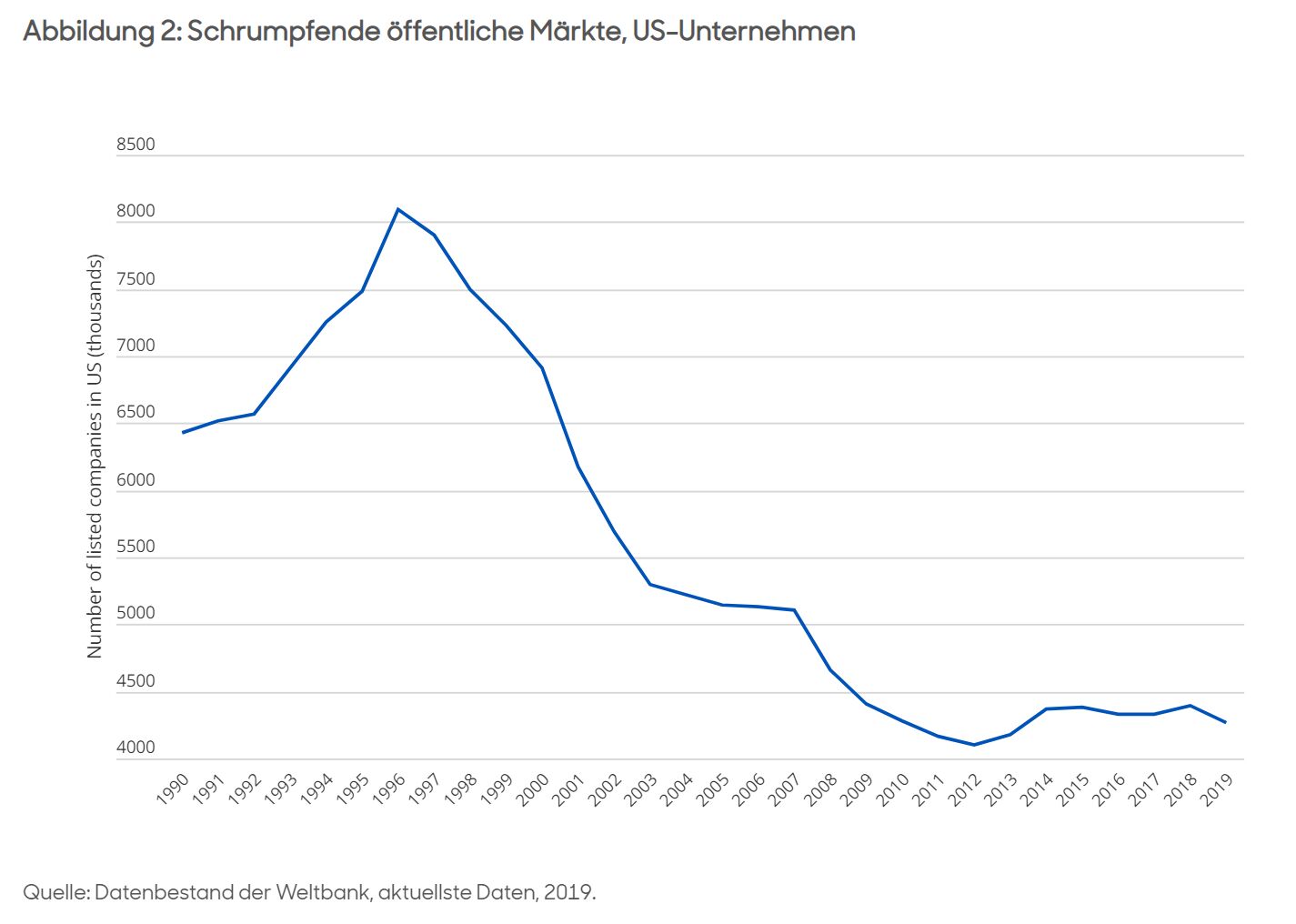

Abbildung 2 wiederum zeigt die drastisch gesunkene Zahl der börsennotierten Unternehmen in den USA. Da viele Unternehmen es vorziehen, über längere Zeit nicht börsennotiert zu bleiben, richten Anleger, die ein Engagement in wachstumsstarken, innovativen Unternehmen anstreben, ihren Blick auf Gelegenheiten an den Privatmärkten.

Risikomanagement durch Diversifizierung

Wie die oben stehenden Abbildungen zeigen, sind Anlagen an den Privatmärkten keine Nischeninvestments mehr. Sie dürften ganz im Gegenteil als Bestandteil diversifizierter Portfolios immer mehr an Bedeutung gewinnen.

Die Marktvolatilität in letzter Zeit hat gezeigt, dass Aktien und Anleihen nicht so unkorreliert sind wie bislang angenommen. Infolgedessen hinterfragen die Anleger die traditionelle Portfolioallokation aus 60% Aktien und 40% Anleihen. Viele nehmen von dieser 60/40-Struktur Abstand, um ihr Portfolio besser zu diversifizieren. Immer beliebter werden dabei Allokationen an den Privatmärkten.

Eine Frage der Korrelation

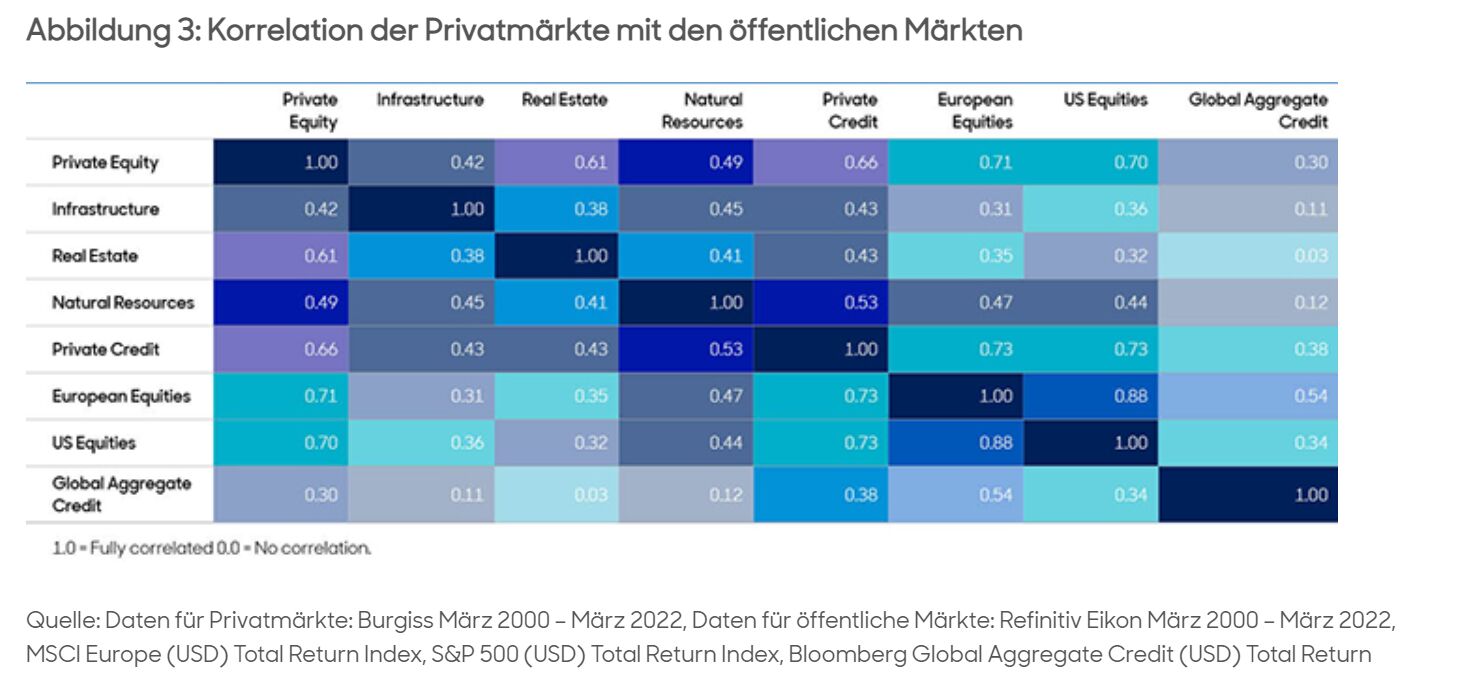

Beim Aufbau diversifizierter Portfolios ist eine sehr gute Kenntnis der Korrelationen zwischen Anlageklassen wichtig. Abbildung 3 zeigt, dass die Privatmärkte eine geringe Korrelation mit den öffentlichen Märkten aufweisen.

Darüber hinaus ist aus Abbildung 2 ersichtlich, dass die Möglichkeiten zur Diversifizierung an den öffentlichen Märkten abnehmen. Hochkapitalisierte Unternehmen dominieren die öffentlichen Märkte; die fünf größten Unternehmen machen 22% des S&P 500 aus. Das bedeutet, dass sich die Erträge, aber auch die Risiken auf diese Schwergewichte konzentrieren.

Da immer mehr Unternehmen über längere Zeit nicht börsennotiert bleiben wollen, kann eine Allokation an den Privatmärkten unseres Erachtens eine gute Möglichkeit sein, ein Portfolio stärker zu diversifizieren.

Chancen trotz der Unsicherheit identifizieren

Eine Allokation an den Privatmärkten verbessert aber nicht nur die Diversifizierung, sondern könnte die Anleger auch in die Lage versetzen, Chancen, die sich aus langfristigen strukturellen Wachstumstrends ergeben, besser zu nutzen.

Sektoren wie das Gesundheitswesen, Lebensmittel und das Finanzwesen bieten zahlreiche und vielfältige derartige Möglichkeiten.

Die Covid-19-Pandemie hat viele dieser Trends beschleunigt und die Notwendigkeit von technologischen Neuerungen verdeutlicht. Branchen wie das Gesundheitswesen, Lebensmittel und das Finanzwesen bieten dabei zahlreiche und vielfältige Möglichkeiten und die technologische Innovation spielt eine bedeutende Rolle für das Wachstum der Sektoren und der Wirtschaft als Ganzes.

Neben dem Übergang zu einer CO2-armen Wirtschaft und dem Erreichen der Netto-Null-Ziele haben durch den Krieg in der Ukraine Themen wie Energieunabhängigkeit und -sicherheit ebenfalls an Bedeutung gewonnen. Um diese Ziele zu erreichen, werden deutlich höhere Investitionen in erneuerbare Energien und energieeffiziente Technologien nötig sein, um die Effizienz zu steigern, die Emissionen zu mindern und die Energieversorgung zu sichern. Die Privatmärkte ermöglichen Direktanlagen in diese Themen, zum Beispiel in Infrastruktur für erneuerbare Energien und durch private Kreditfinanzierungen neuer Anlagentechnologien und innovativer Lösungen für erneuerbare Energien. Mit solchen Positionen können die Anleger die Resilienz ihrer Portfolios gegen den Klimawandel potenziell erhöhen.

Demografischer Wandel

Ein letzter Aspekt ist die Bevölkerung der Industrieländer, die im Vergleich zu jener der Schwellenländer immer älter wird. Mit zunehmendem Alter verschiebt sich die Nachfrage der Verbraucher immer mehr in Richtung Dienstleistungen, vor allem im Gesundheitsbereich, und der Fokus liegt stärker auf dem Erhalt der Gesundheit und des Wohlbefindens.

Während der Pandemie beobachteten wir Fortschritte in den Bereichen Mobile und Digital Health, wodurch die Nachfrage nach Telegesundheitsangeboten, virtuellen Sprechstunden und Online-Apotheken rasant stieg. Zur Unterstützung von Volkswirtschaften mit einer jüngeren Bevölkerung werden Investitionen in die Stadtentwicklung und die städtische Infrastruktur entscheidend sein. Wir prognostizieren erhebliche Chancen in Bereichen wie Transport- und Verkehrssysteme, Versorger und soziale Infrastruktur wie Schulen und Krankenhäuser.

Mit Allokationen in Infrastruktur, Immobilien und natürlichen Ressourcen werden sich Anleger direkt in diesen Themen engagieren und vom demografischen Wandel in den Industrie- wie auch den Schwellenländern profitieren können.

Abschließende Erwägungen

Das geopolitische und wirtschaftliche Umfeld gestaltet sich weiterhin unsicher. Deshalb sind wir der Ansicht, dass der Aufbau robuster Portfolios durch Diversifizierung entscheidend sein wird, um die Marktvolatilität zu bewältigen.

Allokationen an den Privatmärkten sind eine Möglichkeit, um die Ertragsquellen in Kundenportfolios zu erweitern. Doch diese Märkte sind komplex, weshalb Selektivität, sorgfältige Analysen, Erfahrung und Können vonnöten sind, um jene Anlagen zu identifizieren, die langfristige strukturelle Wachstumstreiber auf sinnvolle Weise nutzen.

Von Nicole Reid, Research Analyst, Private Market Solutions bei abrdn

1Bloomberg, S&P 500 Index, September 2022