Ob für Regierungen, Zentralbanken und die Gesellschaft als Ganzes – die Inflation bleibt das beherrschende Thema weltweit. Ihre anfängliche Einstufung als „vorübergehendes“ Phänomen ist inzwischen der Erkenntnis gewichen, dass sie wesentlich hartnäckiger und weitreichender ist als bislang angenommen. Im Gegenzug hat das die Zentralbanken zu einer aggressiven Straffung der Geldpolitik veranlasst, um den Preisdruck einzudämmen. Die Märkte erwarten, dass es den Währungshütern generell gelingen wird, dieses Ziel zu erreichen. Hierfür sprechen auch erste Anzeichen, dass eine Reihe pandemiebedingter Probleme wie Lieferkettenstörungen und Arbeitskräftemangel inzwischen nachlassen.

Gleichwohl bestehen einige längerfristige strukturelle Probleme, die nicht ignoriert werden sollten, zumal die Teuerung hierdurch über einen längeren Zeitraum hoch bleiben könnte. Dies könnte die geldpolitischen Aussichten weiter verkomplizieren – vor allem deswegen, weil der Konjunkturzyklus zunehmend reif erscheint. Nicht zu vergessen ist, dass sich die meisten dieser Faktoren bereits abzeichneten, bevor die Politik pandemiebedingte Konjunkturpakete verabschiedete. Um sie zu bekämpfen, reicht die bloße Verschärfung der Finanzierungsbedingungen möglicherweise nicht aus. Folglich ist nicht auszuschließen, dass sich die Inflation weltweit stärker festsetzt. Wenngleich die Gesamtteuerung ihre kurzfristigen Hochs verlassen könnte, könnte sie über einen längeren Zeitraum hoch bleiben.

Deglobalisierung

Wesentliche Merkmale der „Great Moderation“ bei der Inflation Mitte der 1980er-Jahre waren die zunehmende internationale Handelsverflechtung und die wachsende globale Interdependenz. Die „Loslösung“ der Angebotsseite verlieh den Industriestaaten scheinbar enormen Auftrieb. Technologischer Fortschritt, politische Reformen und wirtschaftliche Stabilität ermöglichten Unternehmen und Regierungen, wichtige Input-Faktoren wie Arbeit, Rohstoffe und Industriegüter günstiger zu erstehen.

In den letzten Jahren jedoch hat sich die Tendenz verstärkt, sich von der Globalisierung abzuwenden. Der zunehmende globale Einfluss Chinas in Kombination mit protektionistischen Anwandlungen rief die Trump-Administration auf den Plan, sodass sie 2018 begann, chinesische Importe mit Strafzöllen zu belegen. US-Präsident Biden hat viele dieser Zölle beibehalten. Dass sich die Globalisierung ins Gegenteil verkehrt hat, zeigt sich in ähnlicher Weise an politischen Ereignissen wie der Entscheidung Großbritanniens, die EU zu verlassen, und dem Handels- und Investitionsembargo gegenüber Russland. Indes setzen viele Unternehmen wieder auf kürzere und sicherere Lieferketten, statt einfach die günstigste Option zu wählen. Die Pandemie hat diesen Trend verstärkt. Folglich zeichnet sich aktuell eine Umkehr des Globalisierungstrends der letzten Jahrzehnte ab, der einst dazu beitrug, die Produktionsmittelpreise in Schach zu halten.

Demografische Faktoren

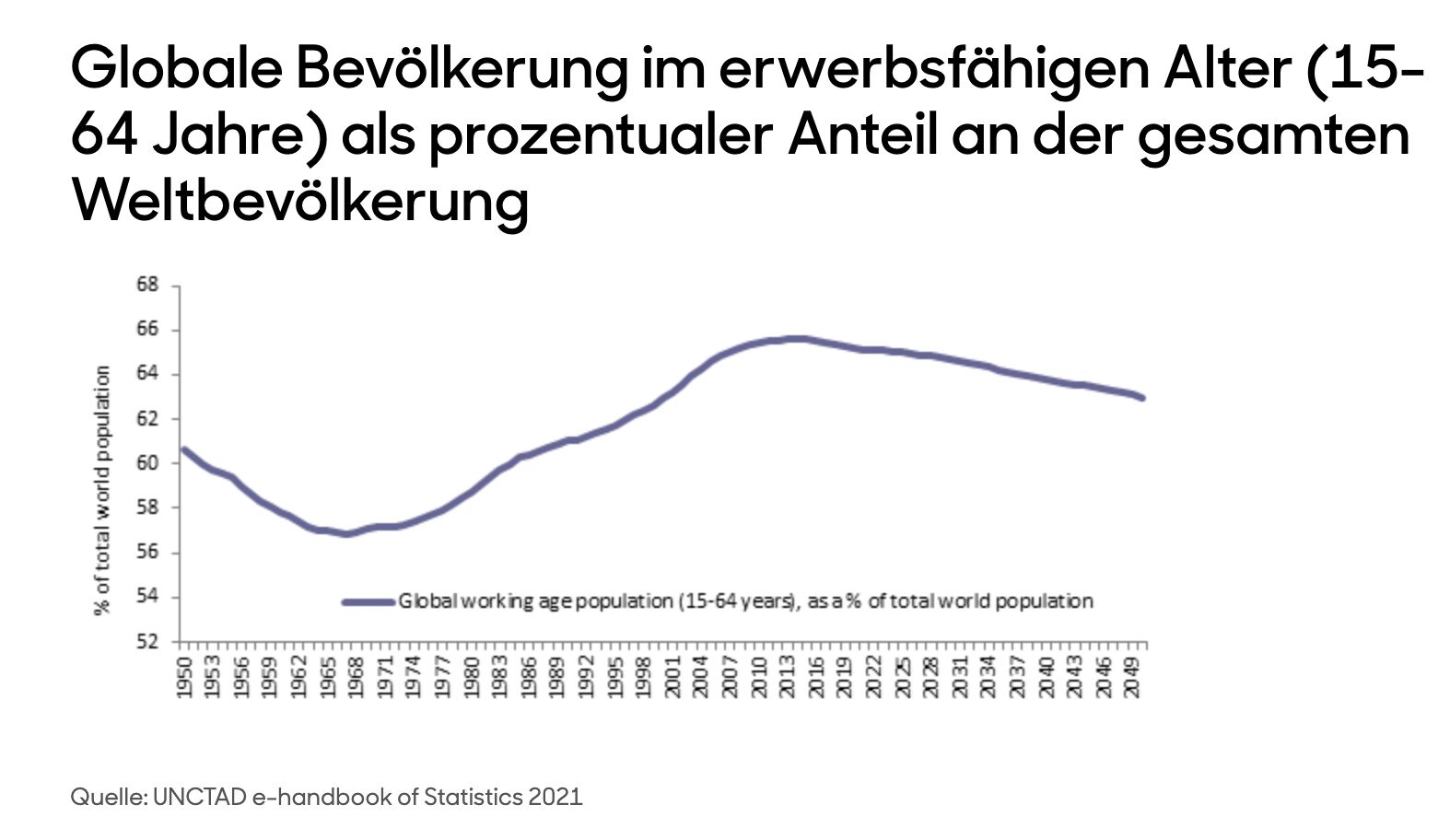

Eng verzahnt mit der Deglobalisierung ist die Entwicklung demografischer Faktoren, insbesondere wenn diese aus dem Blickwinkel des globalen Arbeitskräfteangebots betrachtet wird. Ende der 1970er-Jahre wurde die globale Bevölkerung im erwerbsfähigen Alter (d.h. die 15-64-Jährigen) allmählich immer älter. Ursache waren die Baby-Boomer-Generation und der medizinische Fortschritt. Auch spiegelten sich hierin die Liberalisierung der globalen Arbeitsmärkte und der Zugang zu zuvor unerschlossenen Quellen an Arbeitskräften wider. Das wachsende Angebot an globalen Arbeitskräften trug wesentlich zu einem Abwärtsdruck auf die Löhne bei. Doch wie die nachfolgende Grafik belegt, hat bei diesem Trend eine Umkehr eingesetzt, die anhalten dürfte. In der Folge könnte der Anteil der Menschen steigen, die nur wenig oder überhaupt keinen Produktionsoutput beisteuern, aber dennoch konsumieren. Anders gesagt: Das Angebot an Arbeitskräften ist geschrumpft, aber die Nachfrage lässt nicht wesentlich nach.

Verstärkt wird dieser demografische Trend dadurch, dass die Erwerbsbeteiligung in zahlreichen Industriestaaten zurückgeht. Für die Erklärung dieses Phänomens bestehen einige Theorien. Beispielsweise können viele Menschen aufgrund von „Long Covid“, Vorruhestandsregelungen und veränderten Lebensgewohnheiten nicht mehr arbeiten. Auf die Inflation übertragen bedeutet dies, dass ein sinkendes Erwerbsalter in Kombination mit einer geringeren Erwerbsbeteiligung angespanntere Arbeitsmärkte und erhöhten Aufwärtsdruck auf die Löhne nach sich zieht.

Greenflation?

Ein potenzieller und zunehmend diskutierter Faktor für eine strukturell höhere Inflation ist die sogenannte „Greenflation“. Der Übergang zu einer kohlenstoffärmeren Wirtschaft wird durch strengere Umweltgesetze sowie geänderte Präferenzen seitens der Anleger und der Unternehmen gefördert. In der Folge sinken die Investitionen in traditionelle Energieinfrastrukturen in Bereichen wie Öl und Gas. Am deutlichsten ist dies zu spüren, wenn exogene Belastungsfaktoren auf fragile Lieferstrukturen drücken – wie sich anhand des Ukraine-Konflikts gezeigt hat.

Allgemeiner betrachtet scheint es unwahrscheinlich, dass der Übergang zu einer grüneren Wirtschaft reibungslos verlaufen wird. Die Art und der Umfang zahlreicher Projekte sind so beschaffen, dass sich ihre Umsetzung über Jahrzehnte, wenn nicht über ganze Generationen erstrecken könnte. Für die Energiemärkte bedeutet dies, dass sie volatil bleiben dürften, wobei der Inflationsausblick mit potenziellen Aufwärtsrisiken behaftet ist.

Fazit

Obschon die Gesamtinflation in einzelnen Regionen und Ländern unterschiedlich ausfallen wird, ist es wahrscheinlich, dass sie Ende 2022 oder Anfang 2023 in den meisten Industriestaaten ihren Höhepunkt erreicht.

Das wird Zentralbanken und Regierungen eine gewisse Sicherheit geben, da eine Wiederholung der Situation Anfang der 1980er-Jahre, als die Politik eine übermäßige Inflation mit extremeren Maßnahmen bekämpfen musste, weniger wahrscheinlich ist. Dennoch: Nach unserer Einschätzung wird die Inflation ein wiederkehrendes und anhaltendes Problem bleiben und den Trend der letzten vier Jahrzehnte deutlich hinter sich lassen. Da sich strukturelle Muster scheinbar verschieben, müssen Anleger diese Entwicklung beim Aufbau von Portfolios unbedingt berücksichtigen und neben nominalen Erträgen auch den Wert realer Erträge anerkennen.

Adam Skerry, Head of Inflation Rate Management, abrdn