Von 1995 bis heute lag die kumulierte Inflationsrate in US-Dollar bei nahezu 100 %. Wenn ein Anleger 1995 1 USD angelegt hätte, so bedarf es heute mindestens 2 USD, um die Inflation auszugleichen oder zu übertreffen. 1Dies bedeutet auch, dass sich die Kaufkraft innerhalb einer Generation halbiert hat.

Eine gute Möglichkeit, der Inflation zu begegnen, sind Investitionen in Vermögenswerte, die einen stetigen Ertragsstrom liefern. Aktien, Anleihen und Multi-Asset-Anlagen bieten großartige Möglichkeiten der Ertragsgenerierung. Sie bieten regelmäßige Auszahlungen, die mit den Inflationsraten Schritt halten oder diese sogar übertreffen können, und tragen so dazu bei, Ihre Kaufkraft im Laufe der Zeit zu erhalten. Allerdings ist zu beachten, dass die Höhe der Erträge nicht garantiert ist.

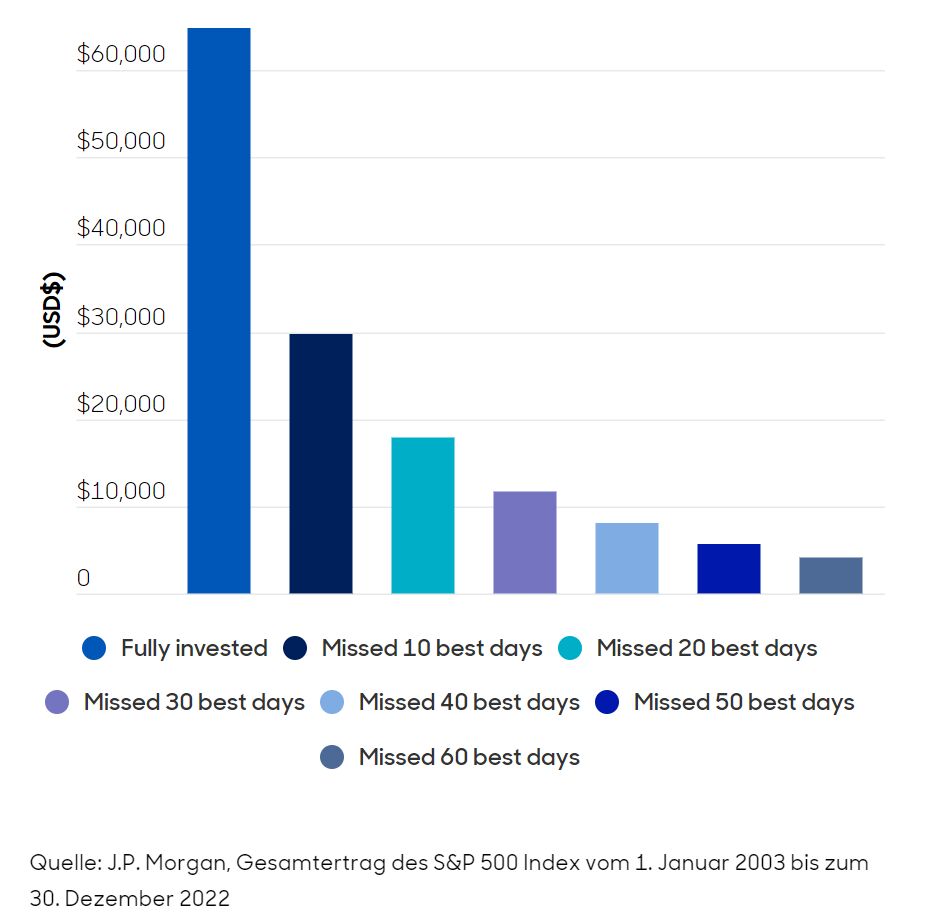

Überdies lohnt es sich, investiert zu bleiben. Hätte ein Anleger vor etwa 20 Jahren 10.000 USD in den S&P 500 Index investiert, so hätte er nun etwa 65.000 USD. Hätte dieser Anleger in diesem Zeitraum hingegen nur die zehn Tage mit der besten Kursentwicklung versäumt, so hätte sich sein Ertrag auf rund 30.000 USD mehr als halbiert.

Indem man bei ertragsgenerierenden Instrumenten investiert bleibt, profitiert man in vollem Umfang davon, dass man a) die besten Handelstage nicht verpasst und b) während des gesamten Anlagezeitraums nicht auf Erträge verzichten muss.

Nur zur Veranschaulichung. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf zukünftige Entwicklungen zu.

Risikominderung: Streuung des Engagements über verschiedene Anlageklassen

Die Diversifizierung Ihrer ertragsgenerierenden Anlagen über verschiedene Sektoren und Anlageklassen hinweg kann das Risiko zusätzlich mindern, indem das Exposure gestreut wird, sowie die Widerstandsfähigkeit und Rendite des Portfolios steigern. Ein diversifizierter Cashflow kann als Puffer für Auf- und Abwärtsbewegungen an den Märkten fungieren sowie die Anfälligkeit gegenüber Abschwüngen in bestimmten Sektoren verringern. Da festverzinsliche Anlagen attraktiv bewertet sind, wird die Anlageklasse wahrscheinlich positive Erträge erzielen, wenn es bei Aktien am Ende des aktuellen Zyklus zu einer Verkaufswelle kommt.

2024 könnte ein auf hohe Erträge abzielender Ansatz die interessanteste Option bei Aktieninvestments darstellen, da die US-Notenbank wahrscheinlich die Zinsen senken wird. Was festverzinsliche Anlagen anbelangt, so verzeichneten die Kreditmärkte eine starke Rally in Erwartung einer geldpolitischen Lockerung. Da Schatzanweisungen nach wie vor eine Rendite von über 5% aufweisen, erwirtschaftet ein Portfolio aus sicheren, Investment-Grade-Emittenten eine Rendite, die inzwischen deutlich über der Inflation liegt. Die selektive Beimischung von Hochzins- und Schwellenländeranleihen sorgt im aktuellen Umfeld für ein attraktives Wertangebot. Unsere globale Präsenz im Bereich der festverzinslichen Wertpapiere ermöglicht es uns, ständig nach den besten Ideen in jedem Markt zu suchen. Was Multi-Asset-Anlagen betrifft, liegt der Schlüssel zum Erfolg in einer dynamischen Asset-Allokation und Diversifizierung, wodurch sich stabile Erträge erwirtschaften lassen.

Renditesteigerung: mit geeigneten Strategien die Erträge erhöhen

Derzeit finden unsere ertragsorientierten Anlagestrategien in den Bereichen Aktien, festverzinsliche Wertpapiere und Multi-Asset-Investments Renditechancen von 5-10%. Überdies besteht die Möglichkeit, den Gesamtertrag in den einzelnen Anlageklassen zu erhöhen, indem gezielte Strategien für die jeweilige Anlageklasse verwendet werden.

Bei Aktien zahlt es sich das Warten für Anleger aus. Unseres Erachtens dürften starke langfristige Trends wie Künstliche Intelligenz (KI) und eine breit angelegte technologische Revolution auf lange Sicht für Kursgewinne bei Aktien sorgen, da die Unternehmen ihre Gewinne steigern. Darüber hinaus erhöhen auch Dividendenausschüttungen die Rendite. Es ist ebenso innovativ wie einfach. Wir ermitteln Dividendenereignisse von Unternehmen mit starken Fundamentaldaten und handeln um diese Ereignisse herum, um die Rendite zu steigern.

Im Bereich der festverzinslichen Wertpapiere wird der Gesamtertrag eines Portfolios durch die Kreditspreads und Änderungen beim risikofreien Zinssatz beeinflusst. Im Jahr 2024 dürften die Gesamterträge eher von der geldpolitischen Lockerung als einer Verengung der Spreads angekurbelt werden. Die Renditekurven weisen nach wie vor eine inverse Struktur auf, was Anleihen mit kürzerer Laufzeit zu einer attraktiven Anlage macht, insbesondere für risikobewusste Anleger, die im aktuellen Wirtschaftsumfeld vor Allokationen in Hochzinsanleihen zurückschrecken.

Mit Blick auf Multi-Asset-Portfolios ist indes die Diversifizierung von entscheidender Bedeutung. Eine ideale Strategie bestünde darin, in eine breite Palette an ertragsgenerierenden Vermögenswerten über traditionelle und börsennotierte alternative Anlageklassen hinweg zu investieren. Viele dieser Vermögenswerte bieten stabile und unkorrelierte Erträge, die weniger stark von kurzfristigen Marktbedingungen beeinflusst werden. Durch einen umsichtigen Mix können diese Vermögenswerte dazu beitragen, widerstandsfähige Portfolios aufzubauen, die stabilere und beständigere Erträge mit zusätzlichem Spielraum für Kapitalerträge erzielen können.

Fazit

Ertragsgenerierende Anlagen sind eine attraktive Investmentmöglichkeit für 2024 und darüber hinaus. abrdn ist Experte in diesem Bereich und hebt sich im Hinblick auf die Ertragsgenerierung von seinen Mitbewerbern ab. Anleger können dabei basierend auf ihrem eigenen Risikoprofil und ihren Präferenzen aus einem breiten Spektrum an Ertragsfonds auswählen.

Investitionen beinhalten Risiken. Der Wert einer Anlage sowie daraus resultierende Erträge sind nicht garantiert und können sowohl fallen als auch steigen.

1. Quelle: J.P. Morgan, Gesamtertrag des S&P 500 Index Total Returns vom 1. Januar 2003 bis zum 30. Dezember 2022

1.Source: CPI Inflation Calculator April 2024 https://www.in2013dollars.com/us/inflation/1995