Wenn es um Zinssätze geht, hat das Mantra „höher für länger“ wieder Aufmerksamkeit gewonnen. Die hartnäckige Inflation in den USA führte dazu, dass die großen Hoffnungen auf Zinssenkungen der Zentralbanken zu Beginn dieses Jahres enttäuscht wurden.

Die Europäische Zentralbank brachte den Stein schließlich ins Rollen, indem sie im Juni die Geldpolitik erstmals lockerte und im September eine weitere Senkung vornahm. Die Bank of England folgte als zweite im August, während die US-Notenbank (Fed) erst am 18. September den Abzug drückte und die Zinsen um 50 Basispunkte senkte.

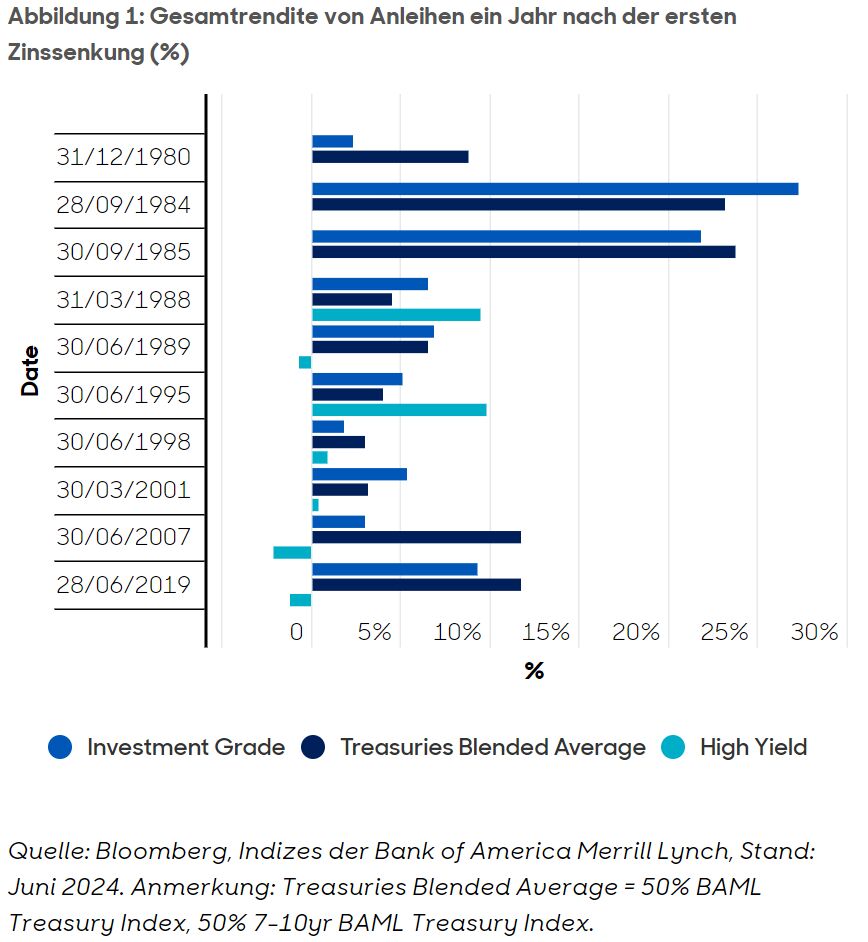

Was lehrt uns die Vergangenheit über die Auswirkungen auf festverzinsliche Anlagen? Wir haben einen Blick in die Geschichtsbücher geworfen, um herauszufinden, wie sich die Renditen von Anleihen im ersten Jahr nach der wichtigen ersten Zinssenkung entwickelt haben.

Was sagt uns die Geschichte?

Seit 1980 hat es in den USA 10 „erste“ Zinssenkungen gegeben (siehe Abbildung 1). Man sieht, dass die Gesamtrenditen für Unternehmens- und Staatsanleihen mit Investment-Grade-Rating (IG) nach 12 Monaten jedes Mal positiv waren.

IG schnitt in fünf der 10 Zyklen besser ab als Staatsanleihen. Wenn jedoch auf eine Zinssenkung eine deutliche Konjunkturabschwächung folgte - wie 1980 und 2007 - schnitten Staatsanleihen mit höherem Rating deutlich besser ab.

Hochverzinsliche Anleihen mit niedrigerem Rating (HY) reagieren empfindlicher auf das Ende von Konjunkturzyklen und erzielten eine gemischte Performance - mit drei negativen und zwei ausgeglichenen Jahren (von insgesamt sieben).

Stehen wir kurz vor der ersten Zinssenkung in den USA, dann empfiehlt sich ein Engagement in Staatsanleihen (und die damit verbundene längere Laufzeit). Dies gilt insbesondere, wenn eine Rezession bevorsteht.

Unternehmens- statt Staatsanleihen?

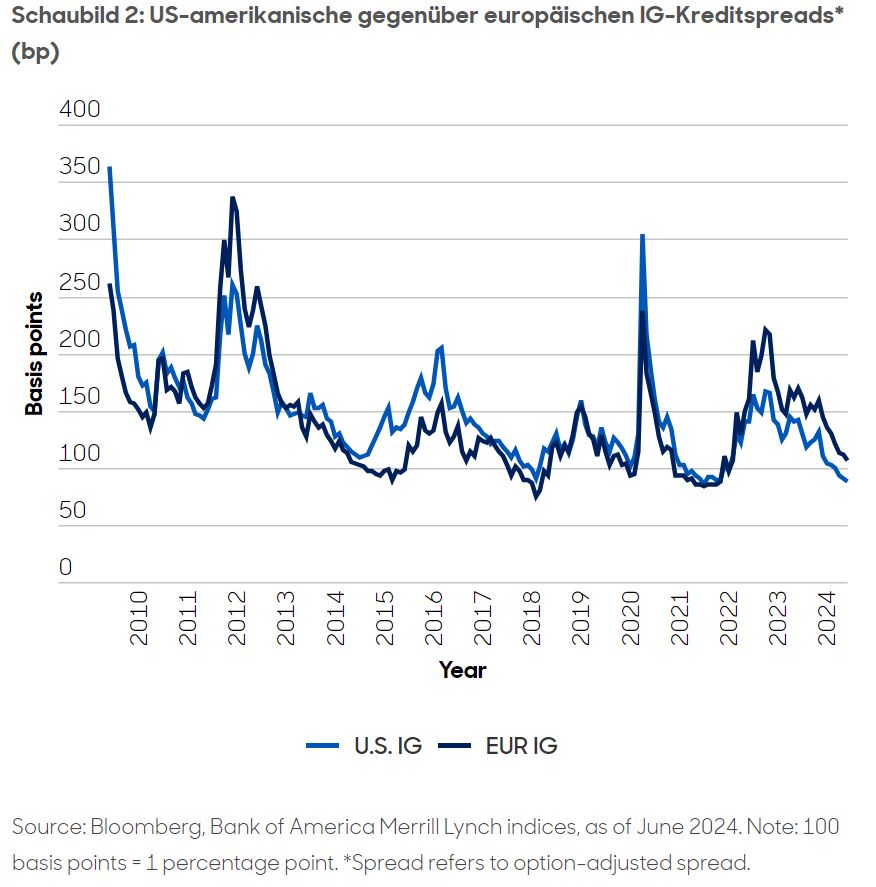

Bei den Unternehmensanleihen haben sich die Kreditspreads nach einer 15-monatigen Rallye ebenfalls weit nach oben bewegt. Die Spreads zeigen die zusätzliche Rendite gegenüber vergleichbaren Staatsanleihen an, die Anleger für die Übernahme zusätzlicher Risiken verlangen.

US IG spreads and HY spreads have tightened to their 20th percentile this century. This poses something of a conundrum for investors – all-in yields are attractive but corporate spreads are now on the expensive side.

Die US IG-Spreads und HY-Spreads haben in diesem Jahrhundert ihr 20. Perzentil erreicht. Das gibt den Anlegern ein gewisses Rätsel auf – die Gesamtrenditen sind attraktiv, aber die Renditenaufschläge für Unternehmensanleihen sind jetzt eher teuer.

Doch trotz dieser Spreads gibt es viele Gründe, warum Kreditpapiere in den nächsten 12 Monaten immer noch besser abschneiden könnten.

Derzeit deuten die Wirtschaftsprognosen darauf hin, dass die Eurozone die Rezession hinter sich lassen und ein Wachstum des Bruttoinlandsprodukts (BIP) von über 1% erreichen wird. In der Zwischenzeit verlangsamt sich das Wachstum in den USA moderat auf einen Wert zwischen 2 und 3%.

Wenn wir uns an der Geschichte orientieren, ist dieser Bereich von 1% bis 3% BIP-Wachstum bei einer Inflation, die sich weitgehend dem Zielwert nähert, der „Sweet Spot“ für die Kreditmärkte - und IG übertrifft Staatsanleihen fast immer.

Die Spreads mögen zwar nicht billig sein, aber IG bietet immer noch 1% mehr Rendite als Staatsanleihen, zumal Zinssenkungen erwartet werden (siehe Abbildung 2).

Darüber hinaus sind die Renditenaufschläge für Unternehmen in Europa auf der Grundlage ihrer eigenen Geschichte nicht so eng wie in den USA.

Gesunde Unternehmen

Die Fundamentaldaten der Unternehmen sind derweil solide. Der Verschuldungsgrad - Schuldenstand im Verhältnis zum Betriebsgewinn - ist alles andere als alarmierend, und die Gewinnmargen haben sich bisher relativ gut gehalten.

Der Zinsdeckungsgrad - Betriebsgewinn als Ersatz für den Cashflow, geteilt durch den jährlichen Zinsaufwand - ist zwar gesunken, stabilisiert sich aber auf einem immer noch gesunden Niveau.

Die Kreditratings sind per Saldo positiv - es gibt mehr Heraufstufungen als Herabstufungen - und die allgemeine Ratingzusammensetzung der wichtigsten Kreditindizes sowohl für IG- als auch für HY-Anleihen hat sich in den letzten drei Jahren verbessert.

Aber es ist nicht alles rosig...

Zu Beginn dieses Jahres lag der Schwerpunkt auf der Verlangsamung des Wachstums und einer möglichen Rezession in den USA. Dann verlagerte sich die Aufmerksamkeit auf die hartnäckige Inflation als möglicher Katalysator für weitere Zinserhöhungen. Das letztgenannte Risiko ist nach wie vor ein Problem, aber die Bedeutung dieser Themen hat abgenommen.

Die Geopolitik rückt nun in den Mittelpunkt des Interesses. Die internationale Politik ist für viele Anleger zu einer potenziellen Gefahr für die Marktstabilität geworden.

Schließlich ist es auch unvermeidlich, dass das idiosynkratische Risiko als Folge des raschen Zinsanstiegs zunehmen wird. Dies wird jedoch auch Chancen für aktive Manager bieten.

...das HY-Risiko

Wenn wir das günstige makroökonomische Umfeld erleben, das wir im Szenario „Sweet Spot für die Kreditmärkte“ skizziert haben, dann könnte HY durchaus das vierte Jahr in Folge eine Outperformance gegenüber IG erzielen.

Allerdings müssen die Anleger diese Möglichkeit gegen eine andere Überlegung abwägen: Die Zusatzrendite von HY ist im Vergleich zu IG auf den niedrigsten Stand in diesem Jahrhundert gefallen.

Gehen Sie mit äußerster Vorsicht vor, da die Preisgestaltung nur sehr wenig Schutz vor bösen Überraschungen bietet - sei es in wirtschaftlicher oder politischer Hinsicht.

Abschließende Überlegungen

Die Fed hat mit der Senkung der Zinssätze begonnen. Ausgehend von den Anfangsrenditen und den Lehren aus der Geschichte ist es wahrscheinlich, dass dies sowohl für Investment-Grade-Unternehmensanleihen als auch für Staatsanleihen stark positive Gesamtrenditen bedeuten wird.

Die Kreditspreads sind zunehmend teuer. Die Nachfrage nach Unternehmensanleihen ist jedoch nach wie vor robust, und das wirtschaftliche Umfeld scheint einer weiteren Outperformance förderlich zu sein.

Hochverzinsliche Anleihen bieten jedoch möglicherweise keinen ausreichenden Ausgleich mehr für die bekannten und unbekannten Risiken, die es gibt.

Von Mark Munro, Investment Director, Fixed Income bei abrdn