Indische Anleihen haben in letzter Zeit vor allem aufgrund ihrer Aufnahme in globale Anleihenindizes ein großes Marktinteresse geweckt.

Was sind die Hauptgründe für den steigenden Anteil indischer Anleihen in globalen Anleihenindizes? Und was macht indische Anleihen für Investoren so attraktiv?

Schlüsselfaktor: die Liberalisierung des indischen Anleihenmarktes

Der indische Anleihenmarkt wurde in der Vergangenheit von inländischen Investoren dominiert. Ausländische Investoren konnten über ein Quotensystem auf den Markt zugreifen, das praktisch als Zugangsbeschränkung diente. Im Jahr 2020 begannen die indischen Regulierungsbehörden jedoch damit, bestimmte Staatsanleihen als „Fully Accessible Route“-Wertpapiere (FAR) einzustufen. Danach konnten FAR-Anleihen ohne Quoten von lizenzierten ausländischen Investoren gehandelt werden.

Die Zugangsmöglichkeiten ausländischer Investoren zu indischen Anleihen nahm weiter zu und erreichte bis Ende 2023 insgesamt 300 Milliarden US-Dollar. Dadurch kamen sie zunehmend für die Aufnahme in führende globale Anleihenindizes in Frage. Tatsächlich wurden die Anleihen im Juni 2024 in den GBI-EM-Index von JP Morgan aufgenommen. Die Märkte gehen davon aus, dass Indiens Gewichtung in diesem Index bis März 2025 10% erreichen wird.

Hauptvorteile indischer Anleihen für Investoren

Attraktive strukturelle Merkmale

Indexanbieter haben positiv auf diese Liberalisierungsmaßnahmen reagiert. Darüber hinaus erhöhen mehrere attraktive strukturelle Merkmale die Attraktivität indischer Anleihen. Der indische Staatsanleihenmarkt ist riesig und umfasst Vermögenswerte in Höhe von 1,3 Billionen US-Dollar. Er wird außerdem mit engen Geld-Brief-Spannen von nur 1–3 Basispunkten gehandelt, was auf eine gute Liquidität hindeutet. Darüber hinaus belaufen sich die Anleihen verschiedener Bundesstaaten auf weitere 500 Milliarden US-Dollar (Mrd.) und der Markt für Unternehmensanleihen ist nochmals 500 Milliarden US-Dollar wert.

Die Volatilität des indischen Anleihemarktes ist mit 5% ebenfalls historisch niedrig, wobei die Rupie in den letzten Jahren eine der am wenigsten volatilen Währungen weltweit war.

Diversifizierung/geringe Korrelation zu anderen Märkten

Inländische indische Staatsanleihen bieten dank ihrer historisch niedrigen Korrelation mit anderen globalen Vermögenswerten eine gute Diversifizierung. Dies ist hauptsächlich auf den nur sehr geringen Anteil ausländischen Besitzes zurückzuführen. Im April 2024 machten ausländische Eigentümer indischer Staatsanleihen weniger als 3% des 1,3 Billionen US-Dollar schweren Inlandsmarktes und weniger als 2% des Gesamtmarktes aus. Nach der Indexaufnahme wird der Anteil ausländischer Beteiligungen voraussichtlich nur auf knapp 4% steigen1.

Der indische Markt für Unternehmensanleihen wird hauptsächlich von Unternehmen angetrieben, die sich überwiegend auf inländische Kunden konzentrieren. Dies und die relativ begrenzte Integration Indiens in den Welthandel verringern häufig die Korrelation indischer Anleihen mit anderen globalen Anlagemärkten.

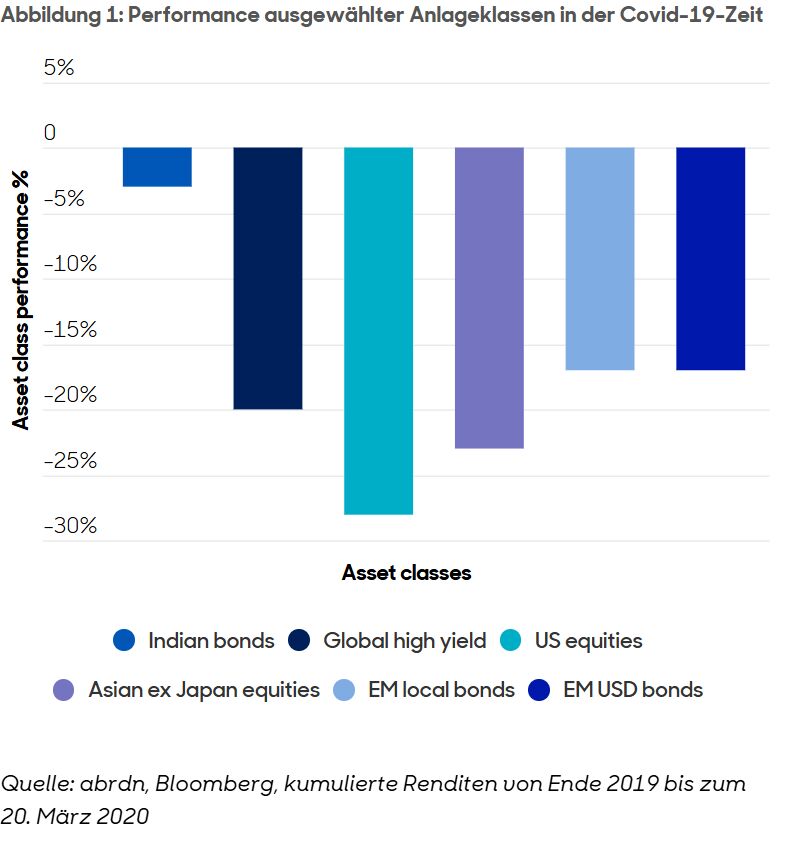

Defensive Vorteile in schwierigeren Marktumfeldern

Ein weiterer Faktor ist die relativ bessere Performance indischer Anleihen in schwierigeren Marktumfeldern. So verlor der inländische Anleihenmarkt Indiens vom Jahresende 2019 bis zum Höhepunkt des Marktabverkaufs während der Covid-19-Krise am 20. März 2020 nur 3% (einschließlich der Auswirkungen von Wechselkursen). Wie unten dargestellt, übertraf diese Performance viele andere Anlageklassen deutlich.

Positive Bilanz der Strukturreform

In den letzten zehn Jahren hat die Regierung wichtige Reformen durchgeführt, die Indien auf eine stabilere wirtschaftliche Basis gestellt haben. Insbesondere die 2017 eingeführte Mehrwertsteuer und die Senkung der Subventionen haben die Finanzlage der Regierung gestärkt. Sie haben auch dazu beigetragen, den Bedarf an neuen Anleiheemissionen zu begrenzen. Auf Unternehmensseite hat die Beschleunigung der Digitalisierung die Unternehmen effizienter gemacht und die Rentabilität gesteigert. Mit Blick auf die Zukunft und angesichts der durch die jüngsten Wahlen gesicherten politischen Kontinuität dürfte die Wirtschaftspolitik Indiens auch weiterhin unternehmens- und investorenfreundlich bleiben.

Bewertungen – attraktive Renditen

Unserer Meinung nach bieten indische Anleihen eine überzeugende Gelegenheit, insbesondere für einkommensorientierte Anleger. Tatsächlich sind sie eine der wenigen globalen Anlageklassen mit Investment-Grade-Rating, die Renditen von etwa 7% bieten.

Auch die reale Rendite verbessert sich. Im Juli 2024 fiel die Verbraucherpreisinflation im Jahresvergleich auf 3,6%. Das liegt unter der Zielrate der Zentralbank von 4% und ist der niedrigste Stand seit August 2019. Infolgedessen gehen die Märkte davon aus, dass die Zentralbank bald einen neuen Zinssenkungszyklus einleiten wird. Dies würde wahrscheinlich die Kapitalrenditen aus indischen Anleihen steigern.

Von Amit Moudgil, Fixed Income Investment Specialist, abrdn Investments

1 Quelle: JP Morgan, April 2024