"Im April 2016 haben wir in dieser Reihe zuletzt einen Blick auf die High Yield Märkte geworfen und seitdem ist extrem viel passiert. Die Märkte haben das Brexit-Referendum sowie die Wahl des US-Präsidenten Donald J. Trump überstanden und entgegen aller Erwartungen sind die Kurse insbesondere nach den Wahlen in den Vereinigten Staaten nach oben gegangen. Die Märkte nehmen hier einiges vorweg und bewerten die Politik des US-Präsidenten als außerordentlich positiv. Gemäß der Kapitalmarkttheorie sind Märkte effizient, allerdings sind sie manchmal auch irrational. Fehlbewertungen treten von Zeit zu Zeit auf, und Marktphasen in beide Richtungen können manchmal länger dauern als erwartet. Wir werden also in naher Zukunft sehen, wie weit die Trump-Rallye noch tragen wird, und ob die aktuellen Bewertungen durch zukünftige Cash-Flows gerechtfertigt werden.

Im Nordics – DNB Insights vom April 2016 haben wir einen Blick auf die Korrelation von High Yield Bonds, Aktien und Ölpreis geworfen. Knapp ein Jahr später greifen wir das Thema wieder auf, um zu fragen, wie die Lage an den High Yield Märkten allgemein und insbesondere in den skandinavischen Ländern aussieht. Nach einem massiven Ölpreisverfall, der bis in den Februar 2016 andauerte, haben sich die Märkte trotz Brexit-Referendum und US-Wahlen gut erholt. Es hat sich gezeigt, dass die globale Ölindustrie mit Ölpreisen um 25 USD nicht überleben kann und will. Saudi Arabien’s Strategie, die Schieferölindustrie in den USA aus dem Markt zu drängen, ist teilweise aufgegangen, allerdings zu Lasten der eigenen Staatsfinanzen. Letztlich siegte die Vernunft und ein ruinöser Wettbewerb nach unten hätte allen erdölproduzierenden Staaten weiter stark geschadet. Es bleibt noch abzuwarten, welche Auswirkungen die Präsidentschaft Trumps auf die Ölmärkte haben wird.

Bisher sehen wir stark steigende Aktienkurse und sich einengende Spreads auf den Bondmärkten, was mich zu der Frage bringt, wie die Lage auf den High Yield Märkten heute aussieht. Sind Investoren zu optimistisch, oder deutet die Spreadentwicklung auf eine Überhitzung hin? Eine detaillierte Analyse gibt Aufschluss.

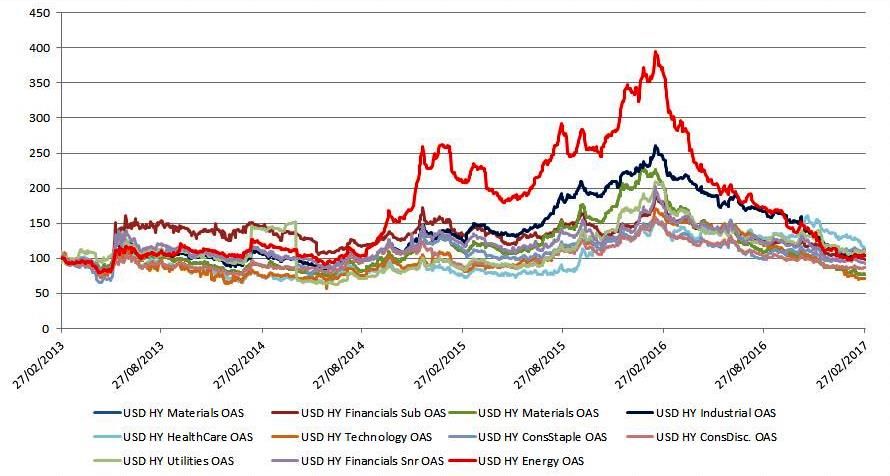

Im Vergleich zum April 2016 fällt vor allem auf, dass die Option Adjusted Spreads der verschiedenen Subsektoren gut ein Jahr später wieder in ihre alte Tradingrange zurückgekommen sind. Die stärksten Bewegungen haben die Subsektoren Energie und Industrie vollzogen. Die Spreadausweitung im Energiesektor betrug ca. 1200 Basispunkte und erreicht mit einem Spread von ca. 1600 Basispunkten im Februar 2016 ihren Höhepunkt, die Spreads im Industriesektor weiteten sich von durchschnittlich 350 Basispunkten auf ein Level von knapp 1100 Basispunkten aus. Wie im Chart zu erkennen haben sich auch alle anderen Subsektoren negativ entwickelt, jedoch nicht so stark. Welche Schlüsse lassen sich nun daraus für einen Investor ziehen?

1. Es gilt herauszufinden warum sich der Gesamtmarkt oder einzelne Sektoren in die eine oder andere Richtung bewegen.

2. Ein High Yield Portfolio sollte aktiv gemanaged werden und breit diversifiziert sein.

3. (Gegen-) Bewegungen können durchaus sehr schnell und heftig sein.

Bei der Analyse der Marktentwicklung sollten Investoren prüfen, warum sich der Markt bewegt. Handelt es sich um sektorspezifische oder generelle Probleme. Rückblickend zeigt sich, dass die Ausweitung der Spreads in den beiden oben genannten Subsektoren sektorspezifisch und die Ölpreisentwicklung der maßgebliche Faktor dahinter war. Die Spreadentwicklung wäre sicherlich anders verlaufen, wenn es harte ökonomische Faktoren gegeben hätte, wie zum Beispiel eine Rezession. In diesem Fall hätten sich die Spreads der anderen Sektoren ebenfalls stärker ausgeweitet als sie das getan haben. Als norwegischer Asset Manager mit starker Expertise in unseren skandinavischen Heimatmärkten konnten wir diese Entwicklung sehr gut auf dem skandinavischen High Yield Markt erleben. Mit dem Rückgang des Ölpreises verzeichneten insbesondere Bonds aus dem Energie- und Offshoresektor massive Kursverluste. Es kam zu massiven Capex-Reduktionen der Ölproduzenten und damit letztlich zu geringeren Cash-Flows bei vielen Dienstleistern rund um die Ölindustrie, was wiederum zu einigen Defaults und Restrukturierungen führte. Damit einher ging eine Abwertung der Norwegischen Krone und Norwegen erlebte in Teilbereichen eine kleine Rezession. Die Abwertung der Norwegischen Krone wirkte im Gegenzug aber wie ein kleines Konjunkturprogramm für besonders exportlastige Industriezweige.

Unternehmen wie Reedereien oder die besonders exportstarken Nahrungsmittelproduzenten konnten so durch Einnnahmen starker ausländischer Währung zusätzliche Gewinne erwirtschaften. Demzufolge entwickelten sich die Bonds aus diesen Sektoren sehr gut und sind aktuell aus Investorensicht zum Teil nicht mehr so interessant.

Es hat sich einmal mehr gezeigt, dass ein Bondportfolio aktiv verwaltet und breit diversifiziert werden sollte. Allerdings, und das ist die Einschränkung, sollte im besten Fall nicht der Index dupliziert werden. Durch eine Bottom up Analyse und der daraus folgenden Selektion ergeben sich zwingend Unter- und Übergewichte gegenüber dem Index.

Bei richtiger Selektion kann daraus eine Outperformance generiert werden, denn wie oben schon angesprochen tendieren Märkte zu Fehlbewertungen und diese gilt es auszunutzen. Ein High Yield Basisportfolio sollte so aufgestellt sein, dass die immer wieder vorkommenden Ausfälle oder Restrukturierungen keinen zu großen Einfluss auf die Rendite haben. Wenn es dann noch gelingt durch aktives Management unterbewertete Bonds zu finden, dann ist eine Mehrrendite fast sicher. Das Timing spielt ebenso eine wichtige Rolle, allerdings ist es kaum möglich, die optimalen Einstiegs- und Ausstiegspunkte zu finden. Wichtiger scheint mir die Suche nach und das Investieren in unterbewerte Werte.

Allerdings kann man im abgebildeten Chart sehen, dass die Aufwärtsbewegung schneller vonstattenging als die Abwärtsbewegung. Der Hintergrund ist der, dass die ölpreissensitiven Unternehmen einige Zeit brauchten, um sich an das neue Ölpreisniveau zu adaptieren. Als sich abzeichnete, welche Unternehmen flexibel genug sind und sich an die niedrigeren Cash Flows anpassen konnten, hatten die Bonds bereits einen Teil ihrer Aufwärtsbewegung vollzogen.

Es zeigt sich einmal mehr, dass eine profunde Branchenkenntnis und ein Verstehen des (skandinavischen) High Yield Marktes unabdingbar sind. Der skandinavische High Yield Markt ist ca. 35 Mrd. EUR groß und deckt viele Sektoren ab. Ein wesentliches Merkmal ist, dass ca. 75% der emittierten Papiere Floating Rate Notes sind. Das macht den Markt interessant für Investoren, die von steigenden Zinsen ausgehen und daher ein Investment mit kurzer Duration suchen.

Abschließend kann man sagen, dass sich die Lage auf den High Yield Märkten entspannt hat. Die Spreadlevel sind in Teilbereichen weiterhin attraktiv, die meisten Restrukturierungen im skandinavischen High Yield Markt sind abgeschlossen und der Gesamtmarkt handelt auf sehr gut vertretbaren Niveaus. Ohne exogene Schocks oder durch einen Crash am Aktienmarkt hervorgerufene Panik scheint es so zu sein, dass aktiv verwaltete High Yield Bonds auch in Zukunft eine Überrendite für Investoren liefern werden."

Hagen-Holger Apel, CIIA

Dipl. Volkswirt

DNB Asset Management

Über den Autor: Hagen-Holger Apel ist seit Juli 2015 bei DNB Asset Management S.A. als Senior Portfolio Manager beschäftigt. Herr Apel ist Diplom-Volkswirt (LMU München) und Certified International Investment Analyst der DVFA Frankfurt. Er ist nahezu 10 Jahre am luxemburgischen Finanzplatz tätig und spricht Deutsch, Englisch und Schwedisch.

Weitere beliebte Meldungen: