Im Januar bestimmten vor allem die Zentralbanken das Marktgeschehen. Die Europäische Zentralbank (EZB) kündigte für März nun endlich den Beginn einer umfangreichen quantitativen Lockerung (Quantitative Easing, QE) an. Andere Zentralbanken unter anderem in Kanada, Dänemark, der Schweiz, Indien und der Türkei senkten die Zinsen, lediglich in Brasilien wurden sie angehoben. Die schweizerische Zentralbank gab zudem ihren Euro-Mindestkurs auf, woraufhin der Franken stark anzog.

Die Renditen vieler Langläufer fielen auf bemerkenswert niedrige Niveaus. Außer in Griechenland, wo nach den Wahlen eine Koalition ohne Regierungserfahrung das Ruder übernahm, sanken die Zinsdifferenzen im Euroraum. Die Aktienmärkte tendierten uneinheitlich. So zogen viele Börsen an, während New York fiel, eine Diskrepanz die zumindest teilweise auf den großen Bewegungen am Devisenmarkt beruhte, wo der Dollar weiterhin stark gegenüber dem Euro sowie der norwegischen und schwedischen Krone aufwertete. Auch der Ölpreis fiel weiter.

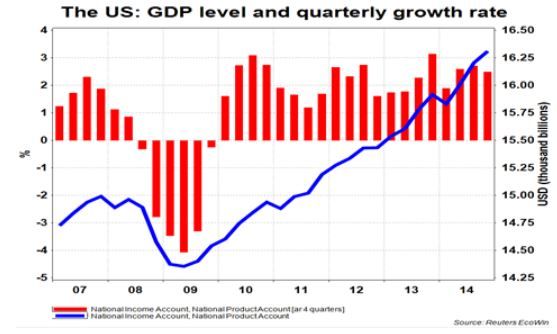

Die Kommentare zu den neuen IWF-Prognosen befassen sich vornehmlich mit der Abwärtskorrektur der globalen Wachstumsannahmen (jeweils -0,3% in den Jahren 2015 und 2016), doch ist nicht alles schlecht. Die Prognosen für die USA wurden deutlich angehoben, und die Weltwirtschaft legt immer noch leicht zu: nach 3,3% in den letzten zwei Jahren werden für 2015 und 2016 3,5% bzw. 3,7% erwartet. Die Abwärtskorrekturen betreffen vor allem Russland und Brasilien.

Ohne Zweifel hat der Ölpreis, der sich von seinem Durchschnittskurs des Jahres 2011 bis Mitte 2014 halbierte, den globalen Konjunkturzyklus sehr positiv beeinflusst. Nutznießer waren mit Ausnahme Norwegens nicht zuletzt die europäischen Länder, während Russland und andere Ölproduzenten vor allem durch diese Entwicklung in ihre jetzige Misere geraten sind. Entsprechend ist mit einem J-Kurveneffekt zu rechnen. Die Ölproduzenten reagieren spontan mit Investitionskürzungen, die z.B. schon an den gesunkenen Aktivitäten im US-Schieferölsektor abzulesen sind. Die Verbraucherausgaben und damit die Impulse für die Produktion anderer Güter und Dienstleistungen steigen jedoch nur allmählich.

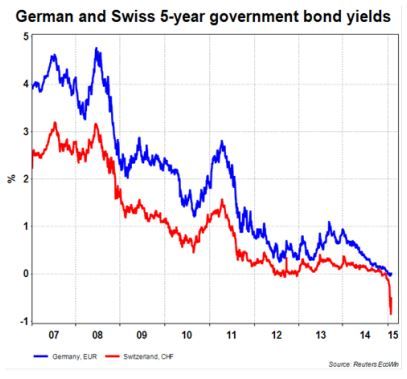

Warum Anleger negative Anleihenrenditen attraktiv finden

Interessant ist auch, warum die Anleger die aktuell niedrigen oder sogar negativen Anleihenrenditen attraktiv finden. Das Magazin The Economist (24. Januar) identifiziert fünf Faktoren: Zum einen verlieren die Anleger aus Angst oder Vorsicht lieber kleine Beträge als viel zu riskieren. Zum anderen erwarten sie eine Deflation, wodurch die realen Renditen selbst bei sehr niedrigen Zinsen noch positiv sind. Drittens rechnen die ausländischen Anleger mit Devisengewinnen. Perfektes Timing hätte bei schweizerischen Anleihen kürzlich bemerkenswert hohe Erträge generiert. Zudem müssen einige Anleger infolge von Regulierungsvorschriften kaufen. Und schließlich hatten die Anleger das QE-Programm der EZB erwartet. Anlass zur Sorge besteht dennoch. Die EZB ist künftig der mit Abstand größte Anleihenkäufer und sorgt für anhaltend niedrige Renditen. Es bleibt zu hoffen, dass niemand oder zumindest nur sehr wenige die aktuell niedrigen Renditen für einen korrekten Gradmesser extrem schlechter Konjunkturaussichten und Anlagealternativen halten.

In den USA betrug das reale Wachstum im vierten Quartal 2,6%. Für 2015 und 2016 wird mit 3 bis 3,5% gerechnet. Die Gesamtinflation fiel im Dezember auf 0,7%, die Kerninflation auf 1,6% und die Arbeitslosenquote auf 5,6%. Die Wirtschaft ist also grundsolide, und so kommt der zuletzt starke Anstieg des Geschäftsklimaindex und des Verbrauchervertrauens nicht überraschend.

Wann wird die Fed eingreifen? Aus mindestens zwei Gründen dürfte sie sich Zeit lassen: Neben dem Ölpreisverfall und der erwähnten J-Kurve, die für die USA mit ihrem großen Schieferölsektor besonders relevant sind, sollten die Gesamt- und die Kerninflation kurz- bis mittelfristig sinken. Daher wird und sollte die Fed in der zweiten Jahreshälfte zum ersten Mal die Zinsen erhöhen.

In Japan hat die Zentralbank das weltweit massivste QE-Programm aufgelegt, ohne dass sich die Konjunktur erholt hätte. Davon ausgenommen sind die Exporte, denn die starke Yen-Abwertung seit Ende 2012, die zu einem kontinuierlichen Anstieg der Ausfuhren geführt hat, ist auch eine Folge der quantitativen Lockerung.

China wuchs letztes Jahr zumindest nach offiziellen Angaben real um 7,4%, auch wenn Daten wie etwa der Stromverbrauch und die stark gefallenen Rohstoffpreise eine andere Sprache sprechen. Für das vierte Quartal hat die Regierung denn auch eine Verlangsamung eingeräumt, die sich nach Einschätzung der meisten Beobachter fortsetzen sollte. Der IWF rechnet sogar damit, dass Indien 2016 schneller wächst als China. Dank der niedrigen Inflation (1,5% im Dezember) und der hohen Devisenreserven können die Verantwortlichen in China die Konjunktur bei Bedarf wohl weiter ankurbeln. Indien senkte die Zinsen, und der Aktienmarkt setzte seinen letztjährigen Erfolgskurs im Januar fort. Russland und Brasilien kämpfen derweil mit schwachem oder negativem Konjunkturwachstum und hoher Inflation. Russland ist womöglich bereits in der Rezession, und Brasilien könnte dasselbe Schicksal ereilen.

Im Euroraum spricht einiges für günstigere Konjunkturentwicklungen, so etwa das QE-Programm der EZB, die extrem niedrigen Anleihenzinsen am langen Ende der Kurve, die Gewinne aus dem gesunkenen Ölpreis, das Ende der Sparpolitik und die meist längeren Fristen für die Sanierung der Bilanzen. Der IWF allerdings sieht die Sache anders und senkte seine Wachstumsprognosen für 2015 und 2016. Am wahrscheinlichsten ist wohl, dass sich die Lage in naher Zukunft nicht nennenswert entspannt. Dennoch legten die EMIBlitzumfragen und der Stimmungsindikator für die Gesamtwirtschaft sowie die deutschen ZEW- und IFOUmfragen im Januar leicht zu, während die Werte des französischen INSEE stabil blieben.

Die Gesamtinflation ist seit Dezember negativ und erreichte im Januar -0,6%, die Kerninflation bleibt mit 0,5% positiv. Beide Werte werden aber zumindest in den nächsten Monaten oder sogar ganzjährig sinken. Die EZB wird die quantitative Lockerung fortsetzen, bis eine nachhaltige Anpassung der Inflationsrate in Richtung des Zielwerts zu erkennen ist, sie bleibt uns also wohl lange erhalten. Zudem wird der Euro gegenüber dem Dollar weiter an Wert verlieren, wenn die Fed im nächsten Schritt langsam die Zinsen erhöht. Das haben frühere QE-Programme auch der Fed gezeigt.

Wird Griechenland zum Spielverderber? Zumindest bisher haben praktisch nur die griechischen Finanzmärkte unter den Wahlergebnissen gelitten. Und auch wenn nur wenige Euro-Staaten auf wirklich soliden Fundamenten stehen, stellt Griechenland weniger als 2% der Euroraum-Wirtschaft.

Die schwedische Wirtschaft entwickelt sich weiterhin recht gut. So blieben die EMI-Umfragen in der Industrie und im Dienstleistungssektor im Dezember auf vergleichsweise positiven Niveaus praktisch stabil, und die Terms of Trade der Ölimporteure haben sich verbessert: im Vorjahresvergleich stiegen die Exportpreise im Dezember um 0,5%, während die Importpreise um 3,4% nachgaben. Wie sich die Entwicklung der Krone und die erste Haushaltsvorlage der Regierung auf die Wirtschaft auswirken, ist aktuell nicht abzusehen.

Dr. Dag Lindskog, Chief Economist, DNB Asset Management

Weitere beliebte Meldungen: