In Zeiten unkonventioneller Geldpolitik und einer eher schwierigen Suche nach Rendite kommt es auch auf den Märkten für Hochzinsanleihen zunehmend zu Verwerfungen. Skandinavische Hochzinsanleihen (Nordic High Yield) bieten in diesem Umfeld überdurchschnittliche Renditen. Der DNB SICAV - High Yield Institutional A-Fonds beispielsweise ist seit Beginn dieses Jahres in Euro um 5,89 Prozent und 2,62 Prozent in norwegischen Kronen gestiegen.

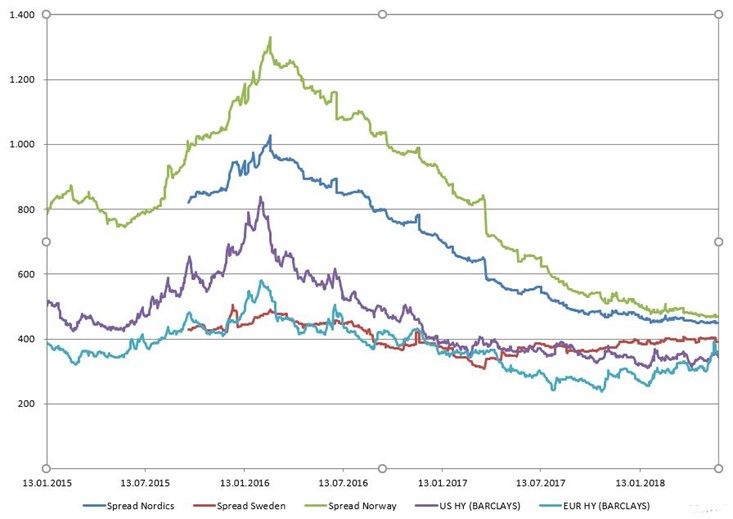

Während sich der europäische Markt im bisherigen Jahresverlauf negativ entwickelte, tendierte sein skandinavisches Pendant positiv. Zudem liegt der Spread der nordischen Länder noch immer über dem Durchschnitt der europäischen und US-amerikanischen Märkte (s. Grafik). Gleichermaßen positiv für den Markt und für die Anleger: In Skandinavien gibt es eine ganze Reihe von Unternehmen, die als regelmäßige Emittenten aktiv sind. So wurde das Rekord-Emissionsvolumen an Hochzinsanleihen aus dem Jahr 2014 schon im vergangenen Jahr mit knapp 120 Milliarden norwegischen Kronen wieder überschritten – ein gutes Zeichen für die gesamte Entwicklung des Marktes, der inzwischen ein Gesamtvolumen von über 40 Mrd. Euro vereint.

Die Krise der norwegischen Ölindustrie ist vorüber

Der Verfall des Ölpreises bis zu seinem Tiefpunkt von 30 US-Dollar je Barrel im Februar 2016 hat für eine Abkühlung des skandinavischen Marktes geführt. Unternehmen aus dem Energiesektor hatten plötzlich mit veränderten Rahmenbedingungen zu kämpfen, die vermeintliche Planungssicherheit hoher Ölpreise fiel weg. Hinzu kam eine massive Senkung der Investitionsausgaben bei den großen Ölfördergesellschaften. Die Folge waren nicht ausgelastete Serviceunternehmen und eine Reihe von Zahlungsausfällen bei norwegischen Hochzinsanleihen. Die Wende kam Ende 2016, als absehbar war, dass die großen Ölkonzerne den Tiefpunkt ihrer Investitionsausgaben erreicht hatten. Anleger konnten zu diesem Zeitpunkt einige stark gesunkene Nordic High Yield Bonds zu Renditen von mehr als zehn Prozent erwerben.

Steigendes Volumen und zunehmende Branchendiversifikation

Zwischenzeitlich sind die Restrukturierungen nahezu vollständig abgeschlossen und der Markt hat sich bereinigt – zumal der Finanzplatz Oslo eine lange Tradition im Segment der Hochzinsanleihen hat und ein Hub für internationale Investoren ist. Zwar sind Neuemissionen aus dem Energiesektor massiv zurückgegangen und haben noch nicht ihr altes Niveau erreicht, doch das emittierte Gesamtvolumen spricht dafür, dass der Markt erwachsen geworden ist. Der Anteil schwedischer Bonds, zum großen aus dem Real Estate-Sektor, stieg zuletzt massiv an. Aktuell besteht der Markt somit vor allem aus norwegischen und schwedischen Emittenten, was eine stärkere Branchendiversifikation zur Folge hat. Dies wird mittel- bis langfristig positive Auswirkungen haben.

Ausgewogenes Währungsportfolio

Die richtige Auswahl der Top 10-Titel im DNB High Yield Institutional A-Fonds bildet die Basis für ein solides Portfolio. Während auf die zehn größten Positionen im Fonds zwischen 15 und 20 Prozent des Portfolios entfallen können, sollte der Rest möglichst breit diversifiziert sein. Aufgrund der Internationalität des Marktes investieren Anleger in ein ausgewogenes Währungsportfolio. Neben dem Euro mit 39 Prozent und der schwedischen Krone mit 21 Prozent ergänzen die norwegische Krone und der US Dollar mit 16 und 21 Prozent das diversifizierte Währungsportfolio des Gesamtmarktes.

Die jüngsten Entwicklungen, das Wachstum des Marktes und die Internationalität der Anleger zeigen, dass Nordic High Yield eine erwachsene Anlageklasse geworden ist.