Die Gelassenheit der Investoren ist gesunken, und der Konsens ist inzwischen getrübt durch düstere Wachstumsprognosen und der Angst vor einem starken Rückgang der Aktienmärkte. Weltweit sinkt die Wachstumsrate, daran besteht kein Zweifel. Aber wie schlimm es wird, hängt von mehreren Faktoren ab. Es ist nicht sicher, dass alles, was schief gehen kann auch schief gehen muss:

- Es kann auch gut gehen. Der Handelskrieg eskaliert nicht und es wird keinen harten Brexit geben.

- Die Geldpolitik unterstützt die Risikobereitschaft; die Zinsen wurden in mehreren Ländern gesenkt, und die Rhetorik sowohl der Federal Reserve als auch der EZB deutet auf weitere Impulse im Herbst hin.

- Der Dienstleistungssektor und die Haushalte, der größte Teil der Wirtschaft, sind weiterhin stabil. Der Glaube an die Zukunft und an den Konsum bleiben dank gesünderer Gleichgewichte und des Wachstums des verfügbaren Einkommens bestehen.

- Die Zinsen sind in kurzer Zeit extrem schnell gefallen, und die risikoorientierte Bewertung spricht für Aktien, wenn das Wachstum nicht nachlässt. Der Zinsrückgang hat dazu beigetragen, dass die Risikoprämie bei Aktien gestiegen ist und sich nun auf einem Niveau mit einem historischen Durchschnitt von fünf Prozent befindet.

Zentralbanken sind alarmiert

Schwaches Wachstum und politisches Risiko beunruhigen auch die Zentralbanken, und der Leitzins ist auf dem Weg nach unten. Sowohl die US-Notenbank als auch die Europäische Zentralbank deuten auf weitere Zinssenkungen im Herbst hin. Letzteres wird auch neue Anleihenkäufe am Markt einleiten, die als quantitative Lockerung bezeichnet werden.

Neben der erhöhten Risikoaversion gibt es noch einen weiteren Faktor, der dazu beigetragen hat, den Preis für risikoarme Wertpapiere auf dem Rentenmarkt zu erhöhen. Anleger sind bereit, sich für weitere Zinssenkungen zu wappnen. Die Geldpolitik funktioniert schon vor dem Kauf von Anleihen.

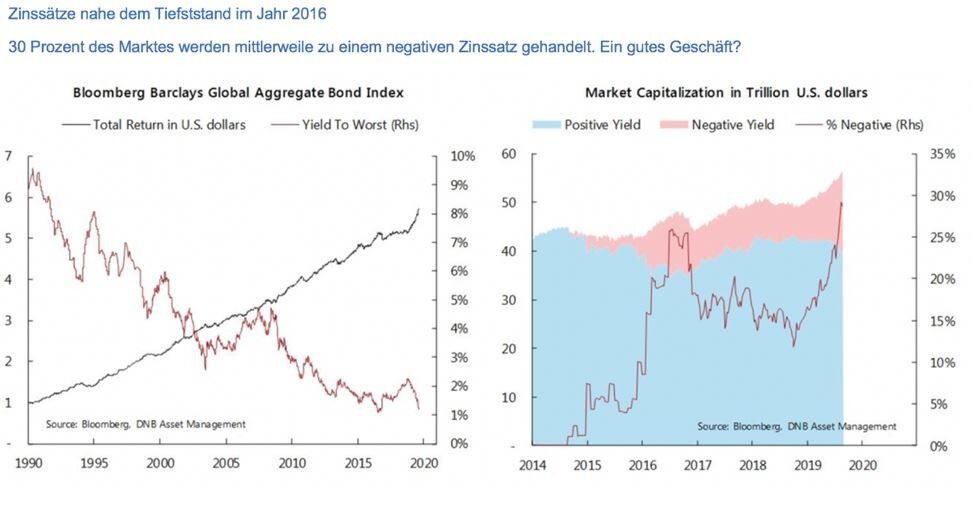

Die Marktzinsen sind daher stark gesunken. Eine Herausforderung für Investoren, die jetzt nach sicheren Alternativen suchen. Die Rendite einer deutschen Staatsanleihe mit einer Laufzeit von 30 Jahren beträgt minus 0,17 Prozent. Die Anleger sind daher bereit, 30 Jahre lang jedes Jahr Geld zu verlieren, anstatt in andere Alternativen zu investieren.

Dies ist keineswegs ungewöhnlich für Bundeswertpapiere. Weltweit haben mittlerweile fast 30 Prozent aller Anleihen mit geringem Risiko negative Zinssätze. Es kann einiges schief gehen, sollte dies die beste Anlagemöglichkeit im nächsten Jahr sein.

Und immer wieder Trump

Trump's Tiraden kosten. Im Juli eskalierte er den Handelsstreit mit China. Seitdem wurden einige Milliarden an der Börse vernichtet. Die Anleger suchten sichere Häfen; der Preis von Staatsanleihen, japanischem Yen, Schweizer Franken und Gold ist in die Höhe geschnellt.

China seinerseits hat sich bisher zurückhaltend gezeigt. Doch am Freitag, den 24. August, reagierten sie mit einem Zoll auf die Einfuhr von amerikanischem Öl. Trump reagierte auf den Vorwurf, die Zölle auf chinesische Waren weiter zu erhöhen. Im weiteren Verlauf fiel der US-Aktienmarkt um knapp 3 Prozent. Das passiert nicht oft.

Und siehe da, die Tonlage hat sich geändert. Auf dem G7-Gipfel am Wochenende äußerte Trump seine Bereitschaft, mit dem Iran zu verhandeln, spielte die Wahrscheinlichkeit eines Handelskonflikts mit der EU herunter, prahlte mit seinen chinesischen Kollegen und sagte, dass die Verhandlungen gut verlaufen seien! Ein kompletter Turnaround.

Zeit für ein offenes Blatt

Die Strategie von Trump hat sich bisher nicht ausgezahlt. Chinas Äquivalenz war moderat, aber gezielt, um politische Kosten zu verursachen. Der anhaltende Konflikt hat sich allmählich auf die Branche übertragen; die Stimmung ist schwach, der Handel und auch die Investitionsbereitschaft sinkt.

Die Wahrscheinlichkeit einer Rezession ist gestiegen, was eine schlechte Nachricht für einen US-Präsidenten ist, der eine Wiederwahl anstrebt. Dies wird in Trumps Popularitätsumfragen deutlich, die inzwischen von plus zu einem starken Minus schwanken.

Dies gibt zumindest Hoffnung für die Zukunft derjenigen, die an die unsichtbare Hand von Adam Smith glauben. Trumps Eigeninteresse ist jetzt darauf ausgerichtet, die Karten auf den Tisch zu legen, bevor der Bluff enthüllt wird: einen Deal auf den Weg zu bringen, der als Heimsieg verkauft werden kann.

Torje Gundersen, Head of Allocation & Selection, DNB Asset Management