Archiv-Beitrag: Dieser Artikel ist älter als ein Jahr.

"Abgesänge auf den US-Dollar gab es schon viele, und sie hatten alle eines gemein: Sie waren falsch. So werden immer noch fast zwei Drittel aller internationalen Währungsreserven in US-Dollar gehalten. Dieser Anteil hat sich in den vergangenen Jahren kaum verändert. Weder der Euro noch der Chinesische Yuan erreichen eine vergleichbare Bedeutung. Mit anderen Worten: Wenn es um die Währungsreserven der Nation geht, setzen Regierungen und Zentralbanken rund um den Erdball nach wie vor auf Washington, Lincoln und Franklin.

Aus mehreren Gründen ist der Dollar für die internationalen Börsen von entscheidendem Gewicht.

• Erstens wirkt der US-Dollar als Währung der größten Volkswirtschaft der Welt wie ein Transmissionsriemen auf die globale Realwirtschaft. Eine Auf- oder Abwertung setzt Warenströme in Bewegung, die mit keiner anderen Währung erzielbar sind. Dies wirkt sich auf die Profitabilität von Unternehmen, die Geschäftsaussichten von Branchen und sogar auf die Solvenz von Staaten aus.

• Zweitens sind quasi alle international gehandelten Rohstoffe in US-Dollar notiert. Jeder Kauf und Verkauf von Metallen, Nahrungsmitteln oder Energie wird also durch den Wert der amerikanischen Währung mitbestimmt – und hat umgekehrt Rückwirkungen auf den Dollar-Wechselkurs.

• Drittens ist der Dollarraum eine der wichtigsten Anlageregionen auf dem Globus. Ein einfaches Beispiel verdeutlicht dies: Jede vierte weltweit emittierte Anleihe (konkret: knapp 87.000 von insgesamt rund 349.000 Papieren) lautet auf US-Dollar. Rund 60 Prozent der weltweiten Marktkapitalisierung im Aktienbereich werden an amerikanischen Börsen gehandelt. Wer immer sich dort engagiert, kommt am Greenback nicht vorbei.

Alles dreht sich um den Dollar

Für Investoren hat der US-Dollar also eine außerordentliche Bedeutung. Diese Erkenntnis ist nicht neu, gilt aber in der aktuellen Börsenlage mehr denn je. Der Grund: Die Kombination aus globalem Niedrigrenditeumfeld und der – mittlerweile verblassenden – Aussicht auf eine weiter auseinanderlaufende Zinsentwicklung in den wichtigsten Währungsräumen setzt enorme Kapitalbewegungen in Gang. Keine Nische der Kapitalmärkte bleibt davon unberührt – und der Dollar ist das Schwungrad dieser Verschiebung. Die US-Währung ist damit für jeden international anlegenden Investor wichtiger Einflussfaktor, Renditequelle und machtvolles Instrument bei der Allokationsentscheidung.

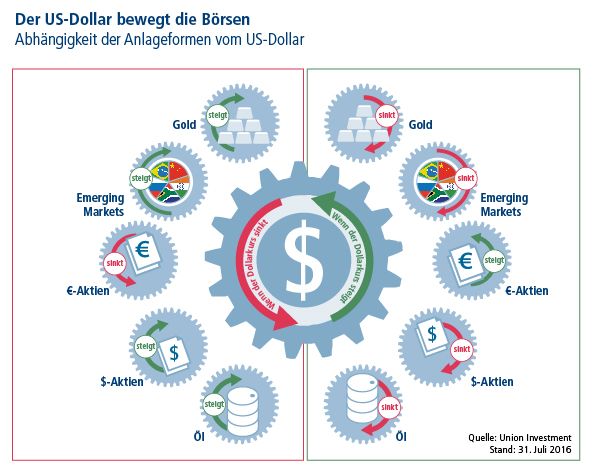

Praktisch keine Assetklasse bleibt von Entwicklungen beim US-Dollar unberührt. Aber warum eigentlich? Wieso sollte die Preisentwicklung bei so unterschiedlichen Anlagen wie etwa Gold, Emerging-Markets-Anleihen oder deutschen Blue Chips durch die Währung der Vereinigten Staaten beeinflusst werde? Und wie funktioniert der Mechanismus? Ein Blick ins Detail hilft weiter.

In der folgenden Grafik haben wir den Einfluss des US-Dollars auf die Entwicklung bedeutender Anlageklassen dargestellt.

Unserer Einschätzung nach zeichnet sich derzeit ein Auslaufen der divergierenden Notenbankpolitiken ab. Über weite Strecken des vergangenen und des laufenden Jahres sah alles danach aus, als würde sich die Welt der Notenbanken in zwei Lager teilen: die Fed und die Bank of England (BoE) als Vertreter einer strafferen Geldpolitik („Falken“), die Europäische Zentralbank (EZB) und die Bank of Japan als Repräsentanten eines weiter lockeren Kurses („Tauben“). Dieses Bild wandelt sich aber derzeit.

Der Dollar verliert an Kraft

Wo stehen wir jetzt? Im Jahr 2015 hat der US-Dollar handelsgewichtet fast zwölf Prozent zugelegt und damit enorme Kapitalflüsse verursacht. Viele der starken Preisbewegungen in unterschiedlichsten Anlageklassen waren ausgelöst von der Veränderung der Devisenlandschaft. In den ersten sechs Monaten des laufenden Jahres hat der Greenback hingegen fast fünf Prozent verloren. Hinzu kommt die Rolle des US-Dollar als „sicherer Hafen“. Im Jahr 2016 war dieser Effekt weit weniger stark ausgeprägt als früher. Die Rolle der „Krisen-Versicherung“ übernahm der Japanische Yen. Steht hier also doch ein Wachwechsel an?

Fed-Politik bestimmt Dollarkurs

Eine Analyse der fundamentalen Treiber des Dollars legt den Schluss nahe, dass die US-Währung aktuell vor allem von der Entwicklung des Zinsdifferentials beeinflusst wird. Ob der Dollar steigt oder fällt, hängt in erster Linie vom künftigen Kurs der US-Notenbank Fed sowie den Maßnahmen der übrigen wichtigsten Zentralbanken in Frankfurt, London oder Tokio ab.

Insbesondere die Falken sehen sich mit einer Fülle von Hindernissen konfrontiert. Mit dem Votum der britischen Bevölkerung zum Austritt aus der Europäischen Union (EU) ist eine Straffung der Geldpolitik durch die BoE vom Tisch. Und in den USA mehren sich die Anzeichen für eine Abkühlung der Konjunktur. In dieser Gemengelage wird die Fed gemäß unseren Vorhersagen im Jahr 2016 noch maximal eine Zinserhöhung durchführen können.

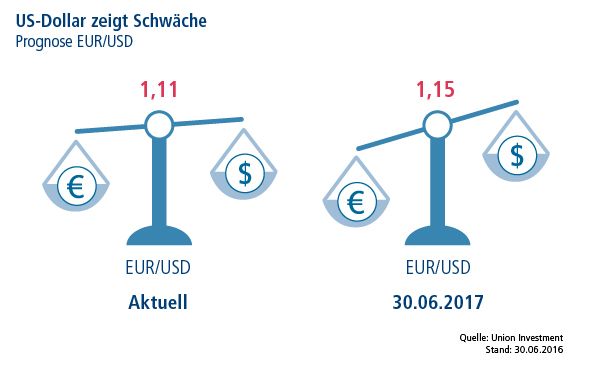

Damit ist aber klar: Das Zinsdifferential wird zumindest nicht mehr stark auseinandergehen – womit ein Unterstützungsfaktor für den US-Dollars wegfällt. Im Ergebnis rechnen unsere Währungsexperten für die kommenden Monate eher mit einer Seitwärtsbewegung, gegen Jahresende sogar mit einer leichten Tendenz in Richtung Abwertung. Die Gedankenspiele einiger Marktteilnehmer in Richtung Parität zum Euro sind jedenfalls passé.

Konsequenzen aus der Multi-Asset-Perspektive

Hinsichtlich der einzelnen Anlageklassen sind die Effekte aus dieser Prognose höchst

unterschiedlich. Für Gold, das im Jahr 2015 mit kräftigem Gegenwind durch die

Währungsentwicklung zu kämpfen hatte, steigen mit dem Wegfall dieses Belastungsfaktors die Aussichten auf weitere Kursaufschläge. Niedrige Opportunitätskosten, zunehmende weltweite Unsicherheit und ein stagnierender bis leicht schwächerer Greenback – das Umfeld für Edelmetalle ist günstig. Wir rechnen mit einem Goldpreis von etwa 1.400 US-Dollar je Feinunze auf Zwölfmonatssicht.

Für Anleihen aus den Emerging Markets rechnen wir in den nächsten zwölf Monaten per saldo ebenfalls mit günstigen Aussichten. Der Gegenwind von der Währungsseite lässt nach, damit gewinnen die nach wie vor hohen laufenden Renditen im Lokalwährungsbereich an Bedeutung. Bis zu acht Prozent halten unsere Experten für durchaus realistisch – so lange es zu keiner globalen Zunahme der Risikoaversion kommt und der US-Dollar nicht fest zieht.

Bei Aktien fällt der Befund hingegen gemischt aus. Für den US-amerikanischen Unternehmenssektor ist die nachlassende Dollarstärke zunächst einmal eine gute Nachricht. In den vergangenen 18 Monaten ächzte „Corporate America“ gehörig unter der Last des starken Dollars – diese Bürde lässt nun nach. Im Ergebnis wird die Profitabilität der US-Unternehmen gestärkt. Aus der Brille eines Euro-Investors hat dieser Trend jedoch einen Haken, denn: Mit Währungsgewinnen durch Engagements an der Wall Street ist bis auf weiteres nicht mehr zu rechnen. Im Gegenteil: US-Unternehmen verdienen eher gegen den Dollareffekt an. Welcher Impuls überwiegt, unterscheidet sich von Konzern zu Konzern.

Bei europäischen Aktien hingegen fällt der Befund genau spiegelbildlich aus. Mit weiteren Verbesserungen ihrer Wettbewerbsfähigkeit durch einen im Verhältnis zum US-Dollar schwachen Euro können sie kaum rechnen. In Summe dürfte den europäischen Aktien jedoch ein wesentlicher Kursturbo fehlen. Gerade exportabhängige Indizes wie der DAX hatten 2015 eine regelrechte Dollar-Rallye hingelegt.

Das Schwungrad verliert an Tempo

Im Jahr 2015 sowie in der ersten Hälfte 2016 fungierte der US-Dollar wie ein Schwungrad für die Kapitalmärkte. Es herrschte viel Bewegung, da mit der Fed die einzige der großen Notenbanken erste Schritte in Richtung geldpolitischer Straffung ging, dann aber auch wieder Abstand davon nahm. Das Resultat waren starke Schwankungen an den Märkten – nicht nur, aber auch dollarinduziert. Mit der sich abzeichnenden Zinserhöhungspause der US-Notenbank dürfte dieser Effekt nachlassen, aber nicht verschwinden. Das sind sowohl gute als auch schlechte Vorzeichen für die Kapitalmärkte – je nach Anlageklasse. Gold und die Emerging Markets dürften zu den Gewinnern gehören, für einige Bereiche des Aktienmarktes wird es eher schwieriger. In jedem Fall bleibt der Dollar damit ein wichtiger Drehpunkt für die Kapitalmärkte – wenn auch nicht mehr der Tempomacher der letzten Monate."

Max Holzer, Leiter Asset Allocation und Mitglied des Union Investment Committee, Union Investment

Weitere beliebte Meldungen:

Performanceergebnisse der Vergangenheit lassen keine Rückschlüsse auf die zukünftige Entwicklung

eines Investmentfonds oder Wertpapiers zu. Wert und Rendite einer Anlage in Fonds oder

Wertpapieren können steigen oder fallen. Anleger können gegebenenfalls nur weniger als das

investierte Kapital ausgezahlt bekommen. Auch Währungsschwankungen können das Investment

beeinflussen. Beachten Sie die Vorschriften für Werbung und Angebot von Anteilen im InvFG 2011

§128 ff. Die Informationen auf www.e-fundresearch.com repräsentieren keine Empfehlungen für den

Kauf, Verkauf oder das Halten von Wertpapieren, Fonds oder sonstigen Vermögensgegenständen. Die

Informationen des Internetauftritts der e-fundresearch.com AG wurden sorgfältig erstellt.

Dennoch kann es zu unbeabsichtigt fehlerhaften Darstellungen kommen. Eine Haftung oder Garantie

für die Aktualität, Richtigkeit und Vollständigkeit der zur Verfügung gestellten Informationen

kann daher nicht übernommen werden. Gleiches gilt auch für alle anderen Websites, auf die

mittels Hyperlink verwiesen wird. Die e-fundresearch.com AG lehnt jegliche Haftung für

unmittelbare, konkrete oder sonstige Schäden ab, die im Zusammenhang mit den angebotenen oder

sonstigen verfügbaren Informationen entstehen.

Das NewsCenter ist eine kostenpflichtige Sonderwerbeform der e-fundresearch.com AG für Asset

Management Unternehmen. Copyright und ausschließliche inhaltliche Verantwortung liegt beim

Asset Management Unternehmen als Nutzer der NewsCenter Sonderwerbeform. Alle NewsCenter

Meldungen stellen Presseinformationen oder Marketingmitteilungen dar.