Der Kursrutsch im Februar: ein Quantbeben?

Der Jahresstart 2018 war fulminant – die Börsen zeigten sich von ihrer besten Seite. Dieser Freudentaumel endete abrupt mit der Veröffentlichung eines starken US-Arbeitsmarktberichts am 2. Februar. Fundamentale Gründe hatten die Talfahrt ausgelöst.

Vermutlich hatten viele Investoren die Hand bereits am Verkaufsknopf, um Gewinne einzuloggen. Die Risikoaversion der Anleger nahm schlagartig zu und etliche zogen sich aus Risikoassets zurück. Die Aktienmärkte weltweit verloren binnen kurzer Zeit kräftig, die Volatilität stieg schlagartig an. Das löste im nächsten Schritt eine Verkaufswelle bei regelbasierten Investoren aus – die Talfahrt wurde noch weiter beschleunigt. Ein Beben erschütterte die Märkte. Als Verursacher waren schnell quantitativ ausgerichtete Investoren ausgemacht.

Diskretionäre versus regelbasierte Anlagen

Regelbasierte Investoren sind quantitativ ausgerichtete Anleger, die auf Basis von mathematischen Modellen ihre Kauf- beziehungsweise Verkaufsentscheidungen treffen. Sie investieren beispielsweise automatisch in Aktien, wenn die vergangene Marktentwicklung oder aktuelle volkswirtschaftliche Daten auf eine weitere Kurssteigerung schließen lassen. Davon abzugrenzen sind die diskretionären Investoren, womit alle institutionellen und privaten Anleger gemeint sind, die nicht nach mathematischen Modellen ihre Anlageentscheidung treffen.

Für die Beeinflussung von Marktbewegungen spielen vor allem jene regelbasierten Strategien eine Rolle, die sich auf die Kurshistorie beziehen. Die wichtigsten Akteure dieser Gruppe:

- Die Trendfolger: Investoren, die eine Trendfolge-Strategie anwenden, analysieren mithilfe mathematischer Methoden die vergangene Kursbewegung, etwa eines Aktienindex. Dabei wenden sie verschiedene Indikatoren an. Beispiel: Wenn der aktuelle Kurs über dem gleitendenden Durchschnitt der vergangenen 200 Tage liegt, wirft das System das Signal „Aufwärtstrend“ aus – und die regelbasierte Strategie investiert in diesen Aktienmarkt. In der Realität werden viele solcher Kriterien herangezogen, um zu einer Kauf- oder Verkaufsentscheidung zu gelangen. Trendfolge-Strategien werden auch in anderen Assetklassen wie bei Renten oder bei Rohstoffen angewendet.

- Die von Schwankungen getriebenen Investoren: Die Volatilität beziehungsweise das Schwankungsrisiko des Marktes, welches per Definition von den jüngsten Tagesbewegungen abhängt, ist für Target-Vola-Investoren entscheidend. Diese Anleger investieren stets mit gleicher Volatilität, das heißt, ihre Anlagen sind zu jeder Zeit dem gleichen Risiko ausgesetzt. Steigt die Volatilität etwa in Folge eines starken Kursrutsches, verkaufen sie entsprechend Aktien. Sinkt das Schwankungsrisiko, so erhöhen diese Anleger den Investitionsgrad ihres Portfolios.

Die Risk-Parity-Investoren verteilen ihre Risiken im Portfolio paritätisch, also gleichmäßig auf verschiedene Anlageklassen. In einem Portfolio, das aus Aktien und Renten besteht, sollen demnach beide Assetklassen zu gleichen Teilen zum Portfoliorisiko beitragen. Da Aktien in der Regel riskanter sind als Anleihen, werden sie in einem Risk-Parity-Portfolio geringer gewichtet als Rentenpapiere. Die Volatilität ist auch bei dieser Gruppe der entscheidende Treiber für Umschichtungen. Bei steigender Aktienvolatilität müssen Aktien verkauft werden.

Systematische Trendverstärker

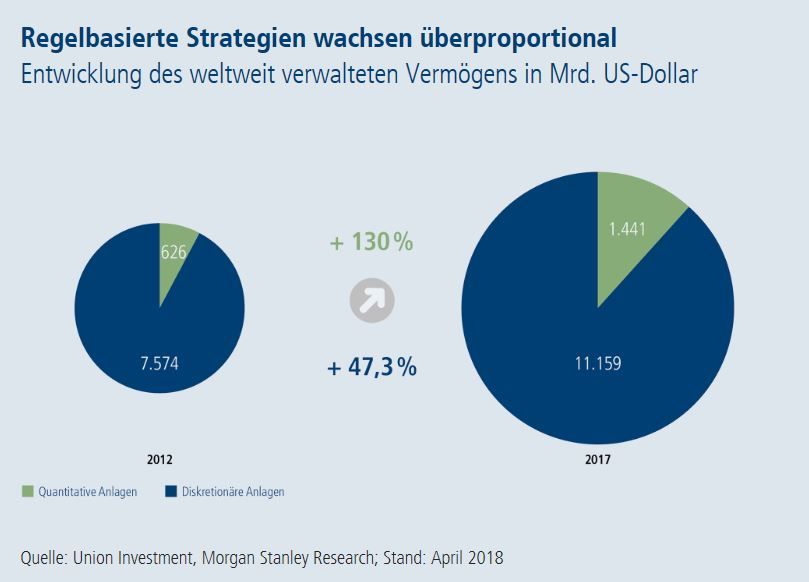

Nach Schätzungen betrug der Marktanteil von regelbasierten, quantitativen Strategien im Jahr 2012 noch 7,6 Prozent, 2017 waren es schon 11,4 Prozent, Tendenz steigend. Die Assets under Management im Quant-Bereich sind somit seit 2012 im Schnitt um rund 18 Prozent jährlich gewachsen, die Gesamtindustrie lediglich um 9 Prozent. Ein Großteil dieser regelbasierten Strategien agiert dabei prozyklisch hinsichtlich der Kurshistorie. Regelbasierte Strategien nehmen deshalb immer größeren Einfluss auf die Marktbewegungen und können im Krisenfall als Trendverstärker wirken.

So wie Anfang Februar. Es kam eine Abwärtsspirale in Gang, wie sie immer wieder auftreten kann. Aufgrund der negativen Nachrichten begannen im ersten Schritt diskretionäre Investoren Aktien zu verkaufen. Dadurch geriet der Markt schnell ins Rutschen, weil viele Verkäufer auf wenige Käufer trafen. Im zweiten Schritt zeigten erste Trendfolge-Modelle ein Verkaufssignal an und gingen somit aus dem Markt. Das verstärkte die Abwärtsbewegung zusätzlich. Gleichzeitig stieg die Volatilität an. Um ihre Risikoziele einzuhalten, mussten somit auch Target-Vola- und Risk-Parity-Investoren Aktien abstoßen. Den diskretionären Entscheidern blieb der anhaltende Verkaufsdruck seitens der regelbasierten Investoren nicht verborgen, was sie zu weiteren Verkäufen bewog. Dadurch fiel der Markt weiter, was den Druck bei den regelbasierten Investoren noch einmal verstärkte.

Diese Spirale funktioniert in abgeschwächter Form auch in die andere Richtung. Sobald diskretionäre Anleger wieder sukzessive in den Markt einsteigen und damit die Kurse allmählich nach oben treiben, springen erste, kurzfristig ausgerichtete Signale von Trendfolgern von Rot auf Grün und die Trendfolger erhöhen ihre Investitionsquote. Je länger die Erholung anhält, desto mehr Signale schalten auf Grün, was dann wiederum diskretionäre Investoren zum Kauf bewegen kann. Die regelbasierten Anleger lösen zwar keinen Trend aus, aber sie verstärken Marktbewegungen.

Überreaktionen drohen

Dieses zunehmende Herdenverhalten sowohl diskretionärer als auch regelbasierter Investoren hat seine Schattenseiten. Es kann leichter zu Auf- und vor allem zu Abwärtsspiralen kommen. Die Gewinne und Verluste an den Börsen fallen entsprechend stärker aus. Trends werden in ihrem Ausmaß verstärkt und wechseln häufiger die Richtung. Das ändert die Anlagebedingungen. Dabei besteht die Gefahr, dass es zu Überreaktionen an den Börsen kommt, nach oben oder unten. Wir bei Union Investment beobachten sehr genau, wie diese Anlegergruppen positioniert sind und welcher Verkaufsdruck bei den regelbasierten Investoren insbesondere in Krisensituationen entsteht. Diese Erkenntnisse dienen unseren Portfoliomanagern als wichtige Information für die Steuerung der Fonds. Sie werden auch vom Union Investment Committee berücksichtigt und fließen somit in die Kapitalmarktmeinung von Union Investment ein.

Dr. Thorsten Neumann, Leiter Quant & Risk Management, Union Investment

Weitere beliebte Meldungen: