S&P 500 auf Rekordhoch, niedrigste Arbeitslosenquote seit mehr als 17 Jahren, Konzerne im Gewinnrausch – die USA präsentieren sich wirtschaftlich in beeindruckender Verfassung. Dabei hatte man mit dem Amtsantritt Donald Trumps vor eineinhalb Jahren Schlimmes für die größte Volkswirtschaft der Welt befürchtet. Aber: Seine Steuerreform wirkt zumindest kurzfristig als Stimulus für Konjunktur, Unternehmensgewinne und Börsen – so viel muss man trotz aller kontinentaleuropäischer Skepsis gegenüber der Politik Trumps sagen. Dennoch ist der US-Präsident mit seinem protektionistischen Treiben dabei, dem Welthandel ein schleichendes Gift zu injizieren, das die gesamte weltwirtschaftliche Ordnung aus den Angeln heben könnte. Auch wenn die tatsächlichen realwirtschaftlichen Auswirkungen des Handelsstreits noch überschaubar sind, wirken sich die politischen Spannungen in manchen Branchen und Ländern schon deutlich auf die Stimmung der Wirtschaftsakteure aus. Schlussendlich wird eine weitere Eskalation nur Verlierer zurücklassen – die einen mehr, die anderen weniger. Das können Anleger nutzen.

Handelskrieg wirft Schatten voraus

Der Handelsstreit zwischen den USA und dem Rest der Welt schaukelt sich immer weiter hoch. Die Rhetorik und Drohungen werden schärfer und die Vokabel „Handelskrieg“ ist bereits in aller Munde. Für Konjunktur und Kapitalmärkte resultieren daraus Gefahren. Durch Trumps Protektionismus gerät die Welthandelsdynamik, die sich ohnehin in den vergangenen Jahren abgeschwächt hat, weiter unter Druck. Das heißt: Rolle rückwärts für Globalisierung und Wohlstand. Diese nachteiligen Effekte bauen sich aber typischerweise nur langsam auf, daher ist kurzfristig nicht von einem unmittelbaren Schock auf die Weltkonjunktur auszugehen. Die Belastung durch den reinen Effekt der höheren Zölle ist im Verhältnis zur Wirtschaftsleistung noch vergleichsweise gering – aus chinesischer Sicht entspricht die Zollbelastung lediglich 0,25 Prozent und aus Sicht der USA sogar nur 0,15 Prozent der Wirtschaftsleistung. Und wie sehr sich die Nachfrage aufgrund der durch die Zölle erhöhten Preise abschwächt, ist noch nicht abschätzbar.

Doch unabhängig davon wirkt der Konflikt bereits schädlich. Er belastet die Zukunftserwartungen der Unternehmenslenker und Marktteilnehmer. Die Sorge vor einem Handelskrieg und einem Einbruch der Weltwirtschaft lässt Firmenchefs bei Investitionsplänen verhaltener agieren. Erste Frühindikatoren wie die globalen Einkaufsmanagerindizes der Industrie weisen auf eine Eintrübung der konjunkturellen Dynamik hin. Der ISM Manufacturing Index für die USA zeigt bereits an, dass Entscheider ihre Lieferkette überdenken. Unter dieser Verunsicherung könnte auch der private Konsum leiden. Befragte im GfK-Konsumklima-Index schätzten im Juli die Konjunkturaussichten für die deutsche Wirtschaft so schlecht ein wie seit mehr als zwölf Monaten nicht mehr. Auch die Aussichten für den globalen Aktienmarkt sind zuletzt deutlich eingebrochen, wie die Sentix-Umfrage unter privaten und institutionellen Investoren zeigt. Der Handelskrieg wirft seine Schatten voraus.

Stagflation droht

Langfristig kennen Handelskriege keine Gewinner, sondern nur Verlierer. Infolge von Handelsbeschränkungen kann der Fall eintreten, dass Güter und Dienstleistungen nicht mehr in der Volkswirtschaft produziert werden, die einen komparativen Vorteil in diesem Bereich aufweist, sondern in dem Land, das Zölle erhebt, um seine heimische Wirtschaft vermeintlich zu schützen. Dort kann aber aufgrund höherer Löhne oder geringerer Arbeitsproduktivität nur teurer produziert werden, was sich auf die Preise der Waren auswirkt. Dadurch sinkt die gesamtwirtschaftliche Wohlfahrt sowohl in dem Land, das Zölle erhebt, als auch in dem, das davon betroffen ist. Zölle wirken also stagflationär. Das heißt: Sie führen zu Inflation, schwächen Kaufkraft und unternehmerische Margen und damit das globale Wirtschaftswachstum.

Vor Protektionismus kann sich also keiner vollkommen schützen. In der US-Stahlbranche sieht man bereits die Tücken: Während Trump die 142.000 Stahlarbeiter mit Zöllen protegiert, gerät die stahlverarbeitende Industrie mit 6,5 Millionen Arbeitern bereits in Bedrängnis, da die höheren Kosten für mexikanischen und kanadischen Stahl zu erhöhten Preisen für die Endkunden führen. Die ersten Firmen berichten bereits von Entlassungen und Umsatzeinbußen.

Von größeren und kleineren Verlierern

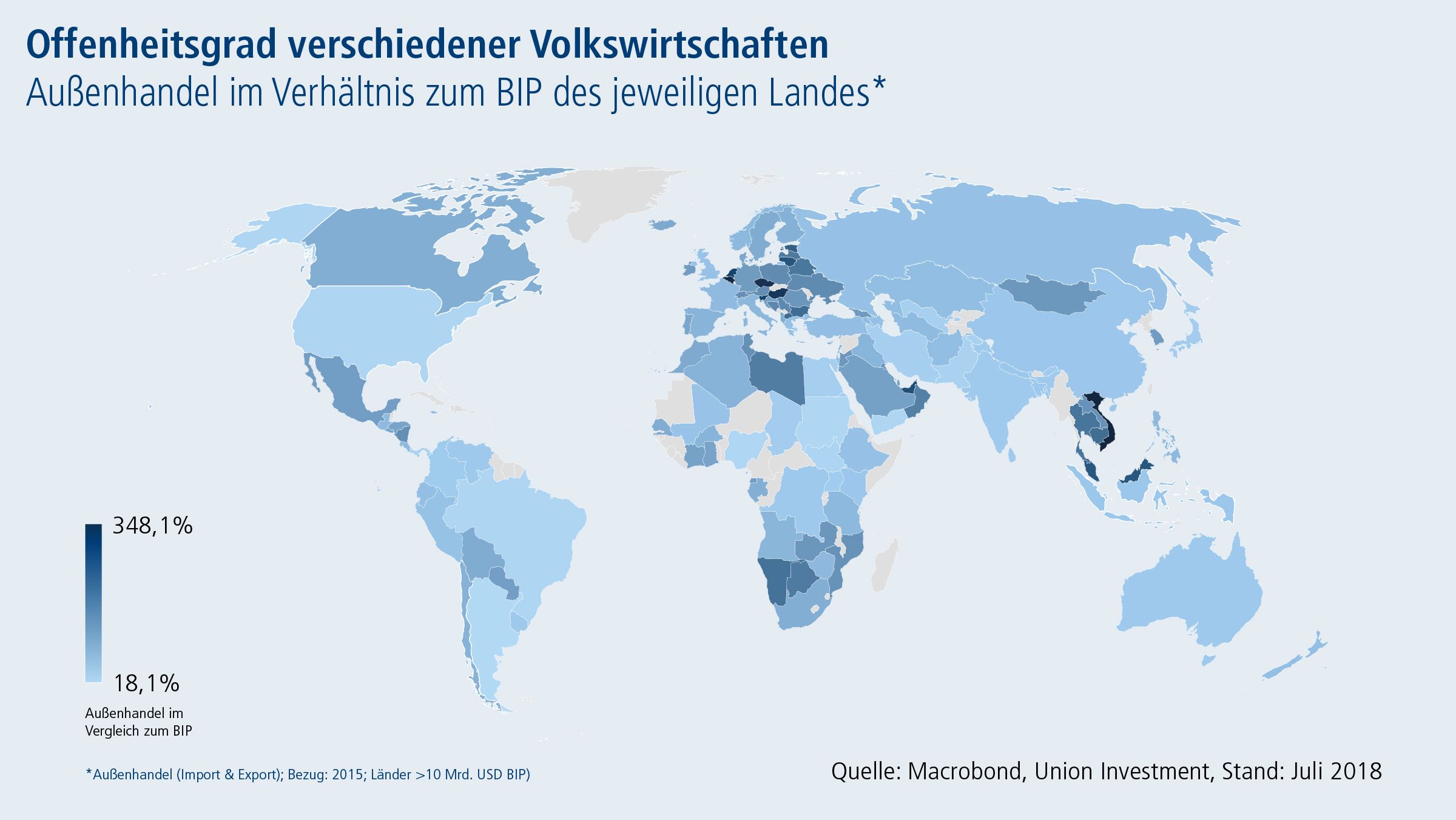

Dabei träfe ein Handelskrieg nicht alle gleich: In den Welthandel verflochtene Volkswirtschaften werden stärker in den Strudel geraten als die eher binnenmarktorientierten. China, Mexiko, die Eurozone, insbesondere Deutschland, würde ein Rückgang des Welthandels besonders hart treffen. China ex- und importiert in Summe etwa 35 Prozent seines Bruttoinlandsprodukts (BIP). Bei Mexiko sind es 68 und bei Deutschland beispielsweise 70 Prozent. Dagegen ist die Wirtschaft der USA stark binnenorientiert, was durchaus typisch ist für besonders große Länder: Mit einem Offenheitsgrad von 21 Prozent belegen die Vereinigten Staaten weltweit den fünftletzten Platz.

Was Anleger jetzt beachten sollten

Aktien: Weniger in Welthandel eingeflochtene Titel bieten Chancen

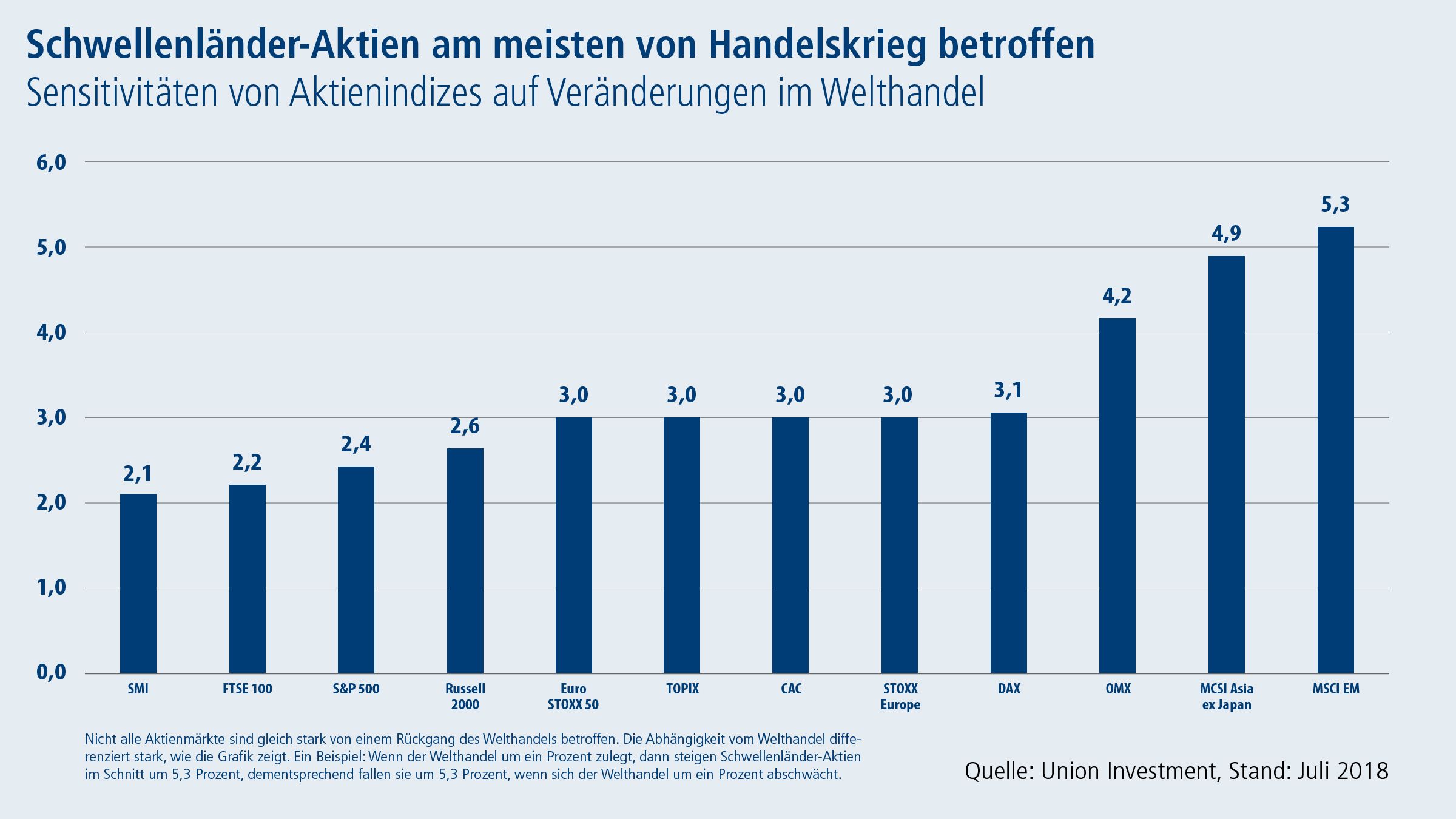

Anleger sollten das in ihre Positionierung einbeziehen. Auf der Aktienseite wird der Wind insbesondere für die Emerging Markets und zyklische Sektoren rauer. Hierzu ein Rechenbeispiel: Bei einem Rückgang des Welthandels um ein Prozent würde der MSCI Emerging Markets um 5,3 Prozent nachgeben, basierend auf historischen Erfahrungen. Vor allem Chinas Aktienmärkte dürften in Bedrängnis geraten. Auch der DAX dürfte mit -3,1 Prozent ins Hintertreffen geraten. Fast jeder vierte Arbeitsplatz in Deutschland hängt vom Export ab. Dagegen wäre der Effekt beim S&P 500 mit -2,4 Prozent moderater. Auch US-Nebenwerte, die im Russell 2000 enthalten sind, kämen glimpflich davon. Die kleinen und mittelgroßen Firmen sind meist nicht so sehr in den Welthandel eingeflochten, sondern profitieren eher von der Binnenkonjunktur.

Handelsverflechtungen mit USA überdenken

Da die Handelssticheleien von Trump ausgehen, sollten Anleger zudem einen Blick auf jene Volkswirtschaften richten, die den größten Handelsbilanzüberschuss mit den Vereinigten Staaten haben. Neben China, Deutschland und Mexiko, die Trump bereits ein Dorn im Auge sind, finden sich hier weitere Kandidaten, darunter Italien und Frankreich.

Zwar ist die Arbeitslosenrate in den USA stark rückläufig und in Deutschland ist die Zahl der Beschäftigten auf einem Rekordhoch. Aber: In beiden Volkswirtschaften weisen alternative Kennzahlen darauf hin, dass nach wie vor Reserven am Arbeitsmarkt bestehen. In den USA konnte der durch die Finanzkrise entstandene Knick in der Beschäftigungsentwicklung nach wie vor nicht aufgeholt werden. In Deutschland liegen die geleisteten Arbeitsstunden – trotz der gestiegenen Beschäftigtenzahl – immer noch unter dem Rekordstand von 1992. Insofern bestehen in beiden Ländern noch Spielräume für zusätzliches Arbeitsangebot.

Industriewerte sind wahrscheinlichstes Opfer von Trumps Handelspolitik

Mit Blick auf die Sektoren dürfte es für IT-, Industriewerte und Banken ungemütlich werden, sollte der Handelskonflikt sich ausweiten. Jedoch ist es unwahrscheinlich, dass die USA von sich aus die Zollthematik in den Dienstleistungssektor tragen, wo sie unter anderem mit der Eurozone einen massiven Handelsbilanzüberschuss haben. Insofern bleiben Industriewerte das „wahrscheinlichste Opfer“ von Trumps Handelspolitik, wohingegen Vergeltungsmaßnahmen anderer Länder die USA am empfindlichsten in den Bereichen IT und Finanzen treffen würden. Das würde nicht nur über die direkten Auswirkungen der Zölle auf die Produktion geschehen, sondern weil der resultierende Abverkauf am US-Aktienmarkt zu negativen Vermögenseffekten führen würde, die wiederum konjunkturell dämpfend wirken. Defensive Sektoren wie Versorger und Telekommunikationsunternehmen sollten sich dagegen besser entwickeln.

Sichere Häfen verschiedener Anlageklassen gefragt

Sollte es tatsächlich zu einem Handelskrieg kommen,– was bedeuten würde, dass auch die anderen Länder untereinander die Zollkeule oder andere protektionistische Maßnahmen auspacken würden wären die sicheren Häfen der verschiedenen Anlageklassen gefragt, z. B. die sicheren Staatsanleihen. Kurz- bis mittelfristig würden die Renditen von US-Treasuries und Bundesanleihen in Erwartung einer Konjunkturabkühlung infolge des rückläufigen Welthandelswachstums sinken. Für China könnte beispielsweise auch eine Abwertung des Yuan gegen den US-Dollar ein probates Mittel sein, das der Zollwirkung nahekommt. Dadurch würden US-Produkte in China verteuert und chinesische Waren für US-Kunden trotz Zöllen preislich attraktiv bleiben.

Rohstoffe: kurtfristig positive, mittel- bis langfristig schädliche Wirkung

Für ausgewählte Rohstoffpreise ist das Bild, das sich im Falle einer Ausweitung der Strafzölle ergeben würde, kurzfristig vermutlich sogar positiv, denn China wird versuchen, die Wachstumseinbußen im Außenhandel durch Infrastrukturmaßnahmen im Land auszugleichen. Dadurch würden mehr Stahl und Industriemetalle nachgefragt, was preistreibend wirken sollte. Mittel- bis langfristig ist ein Handelskrieg für diese spätzyklische Assetklasse aber auch schädlich.

Divergenzen im Portfolio nutzen

Die Welt steuert scheinbar unaufhaltsam auf eine weitere Eskalation im Handelsstreit zu. Trump wird bei diesem Thema vermutlich nicht locker lassen und jede Vergeltungsmaßnahme noch einmal härter bestrafen. Sein Kampf um die Erhaltung der Marktführerschaft bei wichtigen Schlüsseltechnologien einerseits und seine politisch motivierte, protektionistisch angelegte Industriepolitik andererseits kombiniert mit dem politisch wichtigen Datum der Midterm Elections im Herbst treiben ihn dazu. Dass er damit den Welthandel vergiftet und einen weltweiten Wachstumsverlust anzettelt, nimmt er billigend in Kauf. Am Ende wird der Protektionismus allen schaden – den einen mehr, den anderen weniger. Die USA dürften zu den Gewinnern unter den Verlierern gehören, solange die Aktienmärkte nicht deutlich nach unten korrigieren. Letzteres verhindert derzeit wirkungsvoll der expansive Impuls der Steuerreform. Auch die auf die Binnenkonjunktur sensiblen US-Nebenwerte sowie ausgewählte Rohstoffe bieten auf kurze Sicht Chancen. Anleger können die zeitlichen und regionalen Divergenzen für sich nutzen. Durch aktives Management lässt sich der Handelsschaden zumindest im Portfolio minimieren.

Dr. Frank Engels, Leiter Portfoliomanagement, Union Investment