Noch im Oktober 2018 rentierten deutsche Staatspapiere bei 0,56 Prozent. Und alle sprachen davon, dass es mit der Normalisierung der Geldpolitik nun stetig nach oben gehen müsste. Doch es kam anders. Die Konjunktur machte einen Strich durch die Rechnung. Insbesondere das Verarbeitende Gewerbe in Europa schwächelt, denn es leidet unter dem eingetrübten Welthandel, der Opfer des Handelskonflikts ist. Auch die Automobilbranche, eine wichtige Säule des Exports, kam unter die Räder – das Bild trübte sich seit Herbst 2018 ein.

Zinserhöhung rückt in die Ferne

Davor konnte auch die Europäische Zentralbank (EZB) die Augen nicht verschließen. Dabei hatte die Notenbank gerade erst begonnen, ihre Geldpolitik zu normalisieren. Zum Jahreswechsel beendete sie ihr Anleihe-Kaufprogramm und eine erste Zinserhöhung war mehr oder weniger in greifbarer Nähe. „Rolle rückwärts“ hieß es dann auf der März-Sitzung. Die EZB schätzte die Wachstumsaussichten für die Eurozone schlechter als bisher ein und behält daher ihre lockere Geldpolitik doch noch länger bei. Eine Erhöhung der Zinsen schloss EZB-Präsident Mario Draghi für 2019 aus, zudem kündigte er neue Langfristkredite für Banken an. Die Geldpolitik in der Eurozone bleibt also expansiv. Bundesanleihen waren im Zuge der Sitzung sehr gesucht, die Rendite sank entsprechend bis auf 0,05 Prozent.

Diese Reaktion scheint übertrieben. Was sind neben der Konjunktureintrübung und der geldpolitischen 180-Grad-Wende Gründe für dieses Zinstief? In der Eurozone fungiert die Bundesanleihe mangels Alternativen mehr oder weniger alleine als sicherer Hafen. Das Brexit-Drama sowie der Handelskonflikt sorgten entsprechend dafür, dass die Anleger stärker bei deutschen Staatsanleihen zugegriffen haben und es auch weiter tun werden. Mit einer Verschuldung von etwa 60 Prozent seines Bruttoinlandsprodukts ist Deutschland ohnehin ein beliebter Emittent. Und auch wenn die EZB keine neuen Anleihen mehr kauft, behält sie die bereits erworbenen im Bestand und reinvestiert sie bei Fälligkeit.

Dauerbrenner Niedrigzinsen

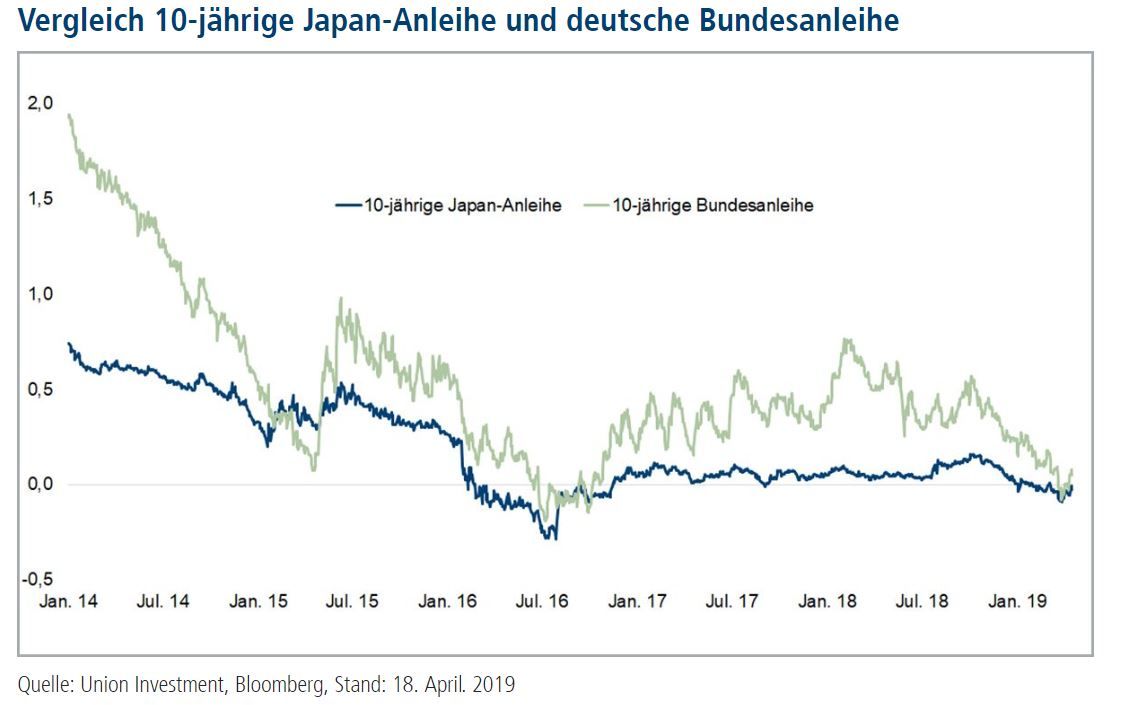

Niedrigzinsen sind also hierzulande ein Dauerbrenner. Gleichzeitig sind die Wachstumsraten gering und die Inflation ist vom EZB-Ziel entfernt. Kein Wunder, dass von einer „Japanisierung“ der Eurozone gesprochen wird. Die Rendite der zehnjährigen japanischen Staatsanleihe geht seit knapp 30 Jahren kontinuierlich zurück und liegt schon längere Zeit an der Nulllinie, teilweise sogar im negativen Bereich. Das Land schlägt sich schon seit den 90er Jahren mit niedriger Inflation – jahrelang sogar mit einer Deflation, also einem Umfeld fallender Preise – und schwachem Wachstum herum. Die japanische Notenbank (BoJ) setzt einen bunten Strauß an Maßnahmen ein, die aber ihre Wirkung weitestgehend verfehlen. Ist die Eurozone auch in diesem Umfeld angekommen, aus dem es so schnell kein Entrinnen gibt?

Bei allen Ähnlichkeiten: Es gibt auch Unterschiede. Zwar wirken bei uns wie auch in Japan säkulare Faktoren wie die demographische Entwicklung und die strukturell abnehmende Produktivität wachstumsbelastend. Gesellschafts- und wirtschaftspolitisch beschreitet Europa aber andere Wege. Bei den Themen Immigration sowie Ausweitung der Lebensarbeitszeit, insbesondere von Frauen, ist Europa deutlich weiter, genau wie beim Thema robuste Lohnentwicklung. Und zuletzt hat die EZB – auch als Lehre aus der japanischen Erfahrung – viel aggressiver auf die jüngsten Krisen reagiert als es die BoJ im Zuge der Krise in den 90er Jahren getan hat.

Aktivität im Depot ist gefragt

Man kann insofern von einer Art „Japanisierung“ sprechen, da die EZB ebenso Schwierigkeiten hat, von der expansiven Geldpolitik loszukommen, und die Renditen von deutschen Staatsanleihen mittelfristig ebenso auf niedrigen Niveaus bleiben werden. Aktuell zeigt sich das Konjunkturbild schlecht – der sichere Hafen dürfte weiter gefragt sein. Für die kommenden zwölf Monate rechnen wir dennoch mit einem moderaten Anstieg der Renditen von zehnjährigen Bundesanleihen bis auf 0,4 Prozent. Dies rührt daher, dass wir in der zweiten Jahreshälfte 2019 von einer Stabilisierung der Wirtschaft ausgehen. Der Weg hin zu auskömmlichen Renditen ist also lang und steinig. Für Anleger bieten sich aber dennoch Chancen, wenn sie ihr Depot international aufstellen und dabei auch Nischen oder Unternehmensanleihen in Betracht ziehen.

Christian Kopf, Leiter Rentenfondsmanagement, Union Investment

Weitere beliebte Meldungen: