Derzeit hängt der Ölmarkt stark von der Entwicklung der Corona-Pandemie und den damit verbundenen Eindämmungsmaßnahmen ab. Die jüngsten Zeichen stimmen dabei eher vorsichtig als zuversichtlich. Denn die Erholung der Nachfrage und damit auch des Ölpreises vom Einbruch im Corona-Schock ist seit einigen Wochen ins Stocken geraten. Seit Anfang September sind die Preise für das Schwarze Gold nach längerer Seitwärtsbewegung sogar wieder unter die Marke von 40 US-Dollar je Fass Brent gerutscht. Bis der Preis wieder über die Marke von 50 US-Dollar je Fass (Barrel) steigen wird, dürfte es bis weit ins nächste Jahr dauern. Das bedeutet, dass auch an den Zapfsäulen der Benzinpreis in den kommenden Monaten moderat bleibt.

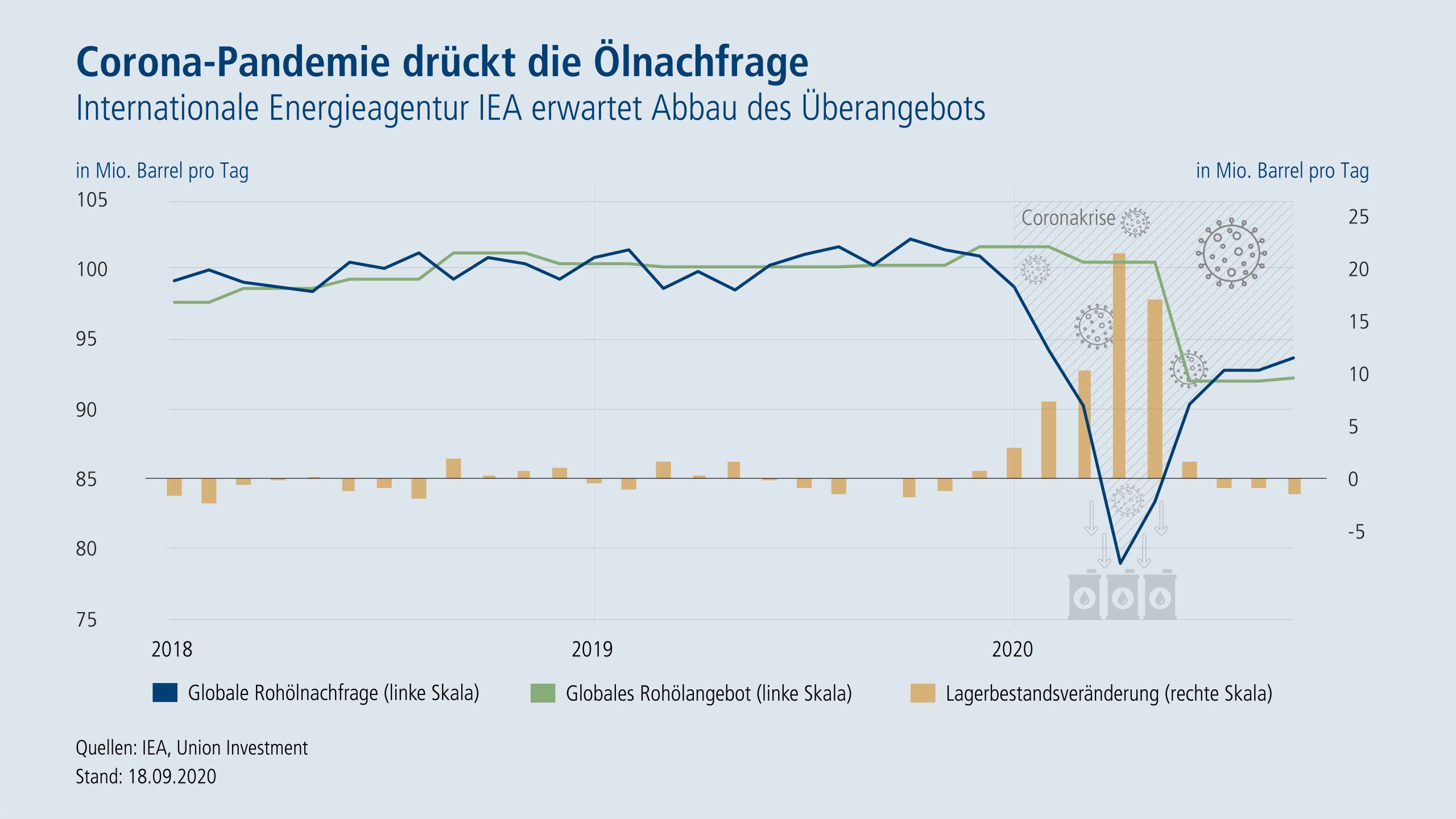

Wie kommt es dazu? Zwar hat sich die Nachfrage bis August nach dem beispiellosen Einbruch im Februar und März kräftig erholt. Doch das Ölkartell OPEC und zusätzliche Produzenten wie Russland fördern nach ihrer anfänglichen Kürzung mit 9,7 Millionen Fass pro Tag inzwischen wieder etwas mehr Öl. Noch wichtiger aber ist die Nachfrageseite. Nach wie vor klafft eine erhebliche Nachfragelücke gegenüber der Zeit vor der Corona-Pandemie.

Weniger Flugzeuge am Himmel

Ein Blick an den Himmel zeigt beispielsweise: Noch immer ist der Luftraum vergleichsweise leer. Tatsächlich belegen Daten der europäischen Flugsicherung Eurocontrol, dass im September die Zahl der Flüge um gut die Hälfte unter dem Vorjahreswert lag. Seit Mitte August ist die Erholung des Luftverkehrs nach dem pandemiebedingten Einbruch gestoppt und die Zahl der Flüge geht wieder leicht zurück. Grund sind steigende Neuinfektionszahlen und damit neue, zum Teil auch rasch wechselnde Reisebeschränkungen. Das Leid der Luftverkehrsbranche schlägt sich auch im Ölpreis nieder. Immerhin macht sie global rund acht Prozent der Ölnachfrage aus. Aber auch in anderen Bereichen liegt die Nachfrage nach Ölprodukten wie Benzin deutlich unter den alten Niveaus, weil immer noch viele Menschen im Home Office arbeiten oder Freizeitaktivitäten oder Urlaubsreisen aufschieben.

Dass die Notierungen am internationalen Rohölmarkt wieder schwächeln, zeigt auch, wie fragil die wirtschaftliche Erholung ist. Eine nachhaltige Erholung der Wirtschaft ist erst nach der Markteinführung eines Corona-Impfstoffs zu erwarten. Die Wirtschaftsleistung dürfte in Deutschland trotz der positiven Dynamik der vergangenen Monate sogar erst im Jahr 2022 wieder das Niveau vor der Corona-Pandemie erreichen.

Terminkurve spiegelt Überangebot

Die Terminkurve am Ölmarkt belegt, wie groß das Überangebot derzeit ist. Für kurze Laufzeiten liegen die Preise deutlich niedriger als für lange. Das bedeutet: Für Öl, das in den nächsten Tagen oder Wochen geliefert werden soll, ist der Markt weniger zu zahlen bereit als für Öl, das erst in einigen Monaten oder Jahren geliefert wird. In der Fachsprache wird dieses Phänomen „Contango“ genannt. Es lohnt sich dann, Öl zu lagern und zu einem späteren Zeitpunkt zu verkaufen.

Mit dem gestiegenen Anreiz, Ölvorräte zu horten, verschärft sich die Frage der Lagerhaltung. Aufgrund des abrupten Nachfrageeinbruchs während der Coronakrise und erst zögerlich umgesetzter Produktionskürzungen sind die Öllagerbestände im April und Mai extrem in die Höhe geschossenen. Seither haben sie sich zwar wieder abgebaut, sind aber immer noch vergleichsweise groß. Der gesamte Lagerbestand in den USA, also Rohöl und Produkte ohne strategische Reserven liegt etwa sieben bis acht Prozent über dem Fünfjahres-Durchschnitt.

US-Produzenten geschwächt

Warum ist aber ein weiterer Preisrutsch eher unwahrscheinlich? Das liegt an der geringeren Aktivität der US-Schieferölproduzenten. Sie haben in den vergangenen Jahren die Förderung extrem ausgeweitet, sind aber durch den Preiseinbruch in Bedrängnis geraten. Ihre Finanzierung ist seit der Coronakrise sehr viel schwieriger geworden, weshalb nicht zu erwarten ist, dass sie bei steigenden Notierungen schnell in den Markt zurückkehren. Ablesbar ist dies auch an der Zahl aktiver Bohrtürme („Rig Count“). Hier sind aktuell noch rund 250 Bohrtürme aktiv, zu Jahresbeginn waren es noch etwa 800. Sofern sich die Nachfrage also stabilisiert, dürfte es von dieser Seite kaum eine Angebotsausweitung geben. Damit fällt die US-Fracking-Industrie als „Zünglein an der Waage“ oder „Swing“-Produzent zumindest bis auf Weiteres aus. Zumal das Ölkartell OPEC viel daran setzen wird, die brachliegende Produktion bei steigender Nachfrage wieder auszuweiten und damit Marktanteile zurückzugewinnen.

Im Herbst 2021 dürfte ein Preis von 50 US-Dollar je Fass der Nordseesorte Brent möglich sein.

Die Voraussetzung dafür ist jedoch, dass die Pandemie durch einen Impfstoff dauerhaft beherrscht werden kann. Jede neue Einschränkung von Wirtschaftsaktivitäten dämpft die Ölnachfrage, denn immer noch sind Verkehr und Industrie stark vom Schwarzen Gold abhängig. Union Investment erwartet derzeit, dass der Ölpreis erst in einigen Monaten wieder anziehen wird. Im Herbst 2021 dürfte ein Preis von 50 US-Dollar je Fass der Nordseesorte Brent möglich sein, bis zum Jahresende könnte er weiter anziehen.

Denn der Ölmarkt ist der Gradmesser der Corona-Pandemie. Ein weiterer Preisrutsch ist nur dann zu erwarten, wenn die Neuinfektionen wieder stark steigen und neue Lockdowns das Wachstum begrenzen. Dem dürften aber die Produzentenländer begegnen – entweder durch weitere Produktionskürzungen oder durch den Marktaustritt von nicht mehr finanzierbaren Unternehmen in der US-Fracking-Branche. Preisbestimmende Faktoren sind folglich die Disziplin auf der Förderseite sowie das Tempo des Lagerabbaus. Eine nachhaltige Preiserholung zeichnet sich erst für die zweite Jahreshälfte 2021 ab.

Max Holzer, Leiter Relative Return und Mitglied des Union Investment Committee

Weitere beliebte Meldungen: