- Der Übergang in eine klimafreundlichere Welt wird die Preise in den kommenden Jahren leicht erhöhen

- Doch: Greenflation ist nur ein Preistreiber – stärker wirken aktuell Climateflation und vor allem Fossilflation

- Greenflation hat mehrere Gründe, in der eigentlichen Inflationsrate spiegeln sie sich meist nur indirekt wider

Von braunen und grünen Preistreibern

Die Preise steigen auf breiter Front, die Inflationsrate ist so hoch wie seit Jahrzehnten nicht mehr. Und zumindest im Euroraum könnte das Ende der Fahnenstange noch nicht erreicht sein. Ein wichtiger Grund: Energie. Europäisches Erdgas kostet heute mehr als doppelt so viel wie zu Jahresbeginn – die wachsende Unsicherheit über die Versorgungslage treibt die Notierungen. Dennoch sollte sich in Richtung Herbst bei der europäischen Teuerung ein Plateau ausbilden, in der Folge dürften die Raten langsam wieder sinken. Die Schlüsselfrage an den Kapitalmärkten ist mittlerweile weniger, ob sich die Inflationsraten zurückbilden, sondern: um wieviel? Denn nähern sich die Inflationsraten nicht ausreichend den Zielmarken der Notenbanken, könnten diese sich zu einer neuen Welle restriktiver Maßnahmen genötigt sehen.

Vor diesem Hintergrund wird schon bald wieder auf einen möglichen Preistreiber geschaut werden, der mit Ausbruch des Ukraine-Kriegs temporär in den Hintergrund gerückt ist: die sogenannte Greenflation. Anders gefragt: Stecken wir im Hamsterrad der Energieinflation – aktuell verursacht durch teure braune Energie, demnächst nahtlos abgelöst durch grüne Energie bzw. generell klimapolitische Maßnahmen?

Isabel Schnabel, Direktoriumsmitglied der Europäischen Zentralbank (EZB), hatte im Januar verkündet, dass die Kosten für den Kampf gegen den Klimawandel und ihre Auswirkungen auf die Teuerung auch von den Währungshütern eng beobachtet würden. Dass die Greenflation tatsächlich die Preise in beträchtlichem Maße treibt, halten wir zwar für unwahrscheinlich. Dennoch: Eine genaue Abgrenzung der einzelnen Beiträge zur Gesamtinflation ist wichtig, denn zu schnell wird zu viel in einen Topf geworfen und die wahre Wirkung über- oder unterschätzt.

Im Allgemeinen ist Greenflation jener Teil der Inflation, der speziell durch den Übergang zu einer klimafreundlicheren Welt entsteht. Zwei verwandte Arten der Inflation sind hingegen klar von der Greenflation zu unterscheiden: die sogenannte Climateflation und die Fossilflation. Isabel Schnabel nannte diese drei Dimensionen „eigenständige, aber dennoch zusammenhängende Schocks, die insgesamt zu einer länger anhaltenden Phase des Aufwärtsdrucks auf die Inflation führen dürften.“1

Bei der Climateflation handelt es sich um Preissteigerungen, die durch die bereits stattfindenden klimatischen Veränderungen ausgelöst werden – also letztlich die Kosten des Klimawandels selbst. Beispiele sind anziehende Preise durch Ernteausfälle im Zuge von Hitzewellen und Produktionsunterbrechungen aufgrund von Unwettern. Auch Logistikprobleme, wie etwa die zeitweise Einstellung der Rheinschifffahrt aufgrund des Niedrigwassers 2018, zählen zu dieser Kategorie.

Fossilflation bezieht sich auf jene Preissteigerungen, die sich auf höhere Preise von fossilen Energieträgern zurückführen lassen – und zwar auf jenen Teil, der nicht direkt von regulatorischen Eingriffen wie Steuern oder Abgaben, etwa Emissionszertifikate, beeinflusst wird.

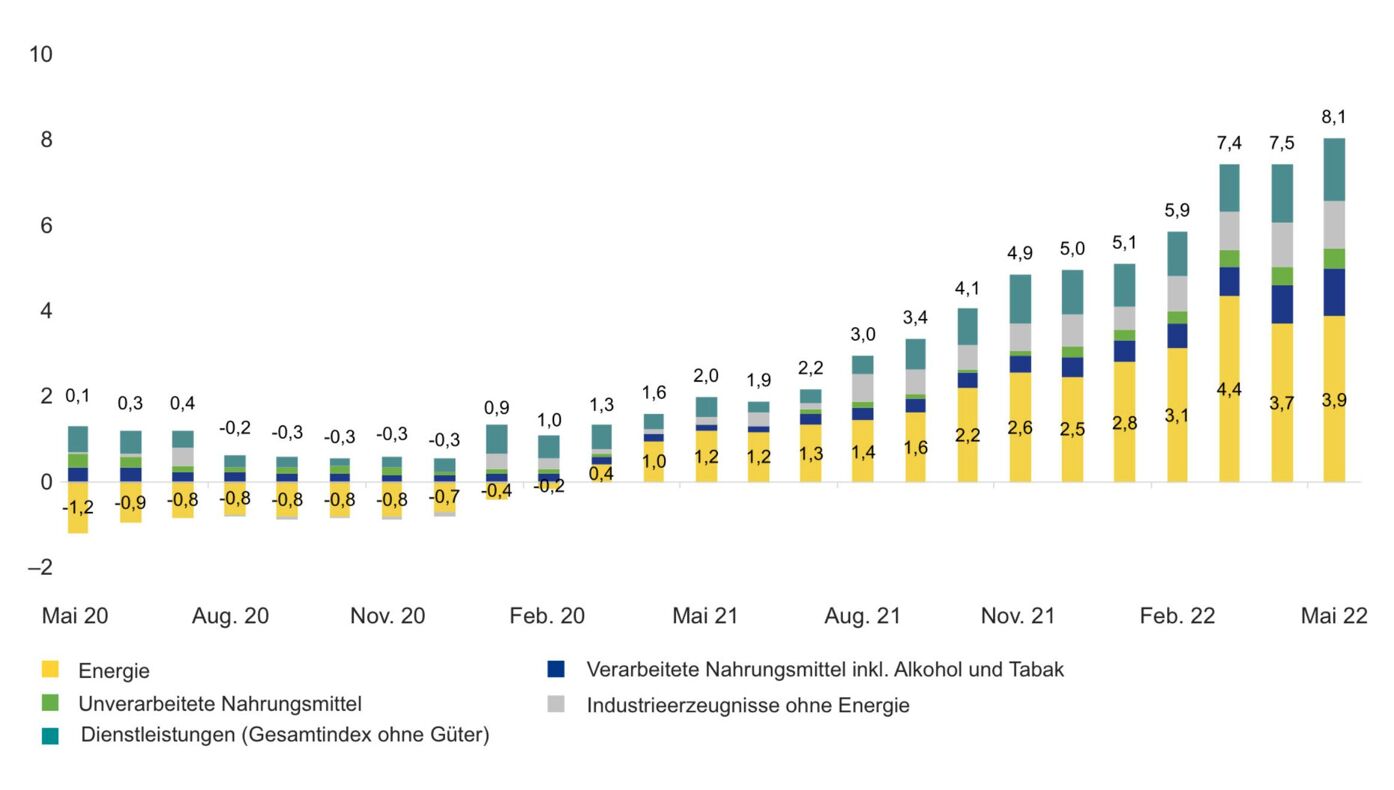

Der Blick auf die Zusammensetzung der Inflationsrate in der Abbildung zeigt deutlich: Aktuell treibt vor allem die Fossilflation die Teuerung. Seit April 2021 entfiel regelmäßig mehr als die Hälfte der Inflation im Euroraum auf gestiegene Energiepreise – und zwar die von fossilen Energieträgern.

Energiepreisanstiege zuletzt für mehr als die Hälfte der Inflationsrate verantwortlich

Beiträge zur Inflationsrate des Euroraums in Prozentpunkten*

Quelle: Eurostat, Union Investment; Stand: 17. Juni 2022. *Inflationsrate (gesamt) in Prozent über den Balken

Während sich die Climateflation in der Abbildung vor allem in den Bereichen Nahrungsmittel und Dienstleistungen bemerkbar macht, ist die Quantifizierung der Greenflation diffiziler, weil selten direkt ablesbar. So geht es bei der Greenflation um Preisanstiege, die durch zusätzliche, von außen aufgebürdete Kosten und angepasste Investitionsentscheidungen innerhalb von Unternehmen entstehen. Wir unterscheiden vier Gründe für Greenflation, die sich teilweise überlagern:

- Regulatorik: Schon seit Jahren nehmen regulatorische Vorgaben aus nicht-marktbasierten Instrumenten, vor allem im Umwelt-Bereich zu. Für viele Unternehmen ist deren Einhaltung, etwa bei Schadstoffemissionen, mit höheren Kosten verbunden. Investitionen, die in einer Welt ohne Auflagen getätigt worden wären, sind nun weniger rentabel. Dadurch bleibt beispielsweise die nun deutlich kostspieligere Erschließung neuer Rohstoffvorkommen aus. Die Folge: Initial sinkt das gesamtwirtschaftliche Angebot, die Preise für das knappere Gut steigen. Wie die aktuellen Entwicklungen zeigen, kann das Rad der Regulatorik allerdings auch zurückgedreht werden. Aufgrund der Auswirkungen des Krieges in der Ukraine und dem übergeordneten Ziel der Energiesicherheit sind plötzlich Technologien wieder gefragt, die noch vor Kurzem – zumindest in Deutschland – keine Zukunft mehr hatten. Stichwort: Kohlekraftwerke.

- Internalisierung externer Kosten: Noch bis vor wenigen Jahren hatte CO2 keinen wirklichen Preis. Eine Besteuerung war Zukunftsmusik und der Emissionsrechtehandel befand sich noch in der Nische, das klimaschädliche Gas konnte quasi kostenfrei emittiert werden. Volkswirtschaftlich betrachtet war es eine Externalität – unter anderem des Unternehmenssektors. Mittlerweile muss eine Vielzahl von Branchen entweder eine CO2-Steuer zahlen, oder Emissionsrechte erwerben, um CO2 ausstoßen zu dürfen. Diese Kosten werden internalisiert und (wo möglich) über die Produkte an die Kunden weitergegeben.

- Höhere Investitionen in Zukunftstechnologie: Für die von außen vorgegebene Umstellung auf neue Verfahren und Prozesse werden Investitionen benötigt, die ohne verschärfte CO2-Ziele (noch) kein Thema gewesen wären. Klammert man Produktivitätseffekte aus, wird dadurch initial das Angebot nicht erhöht, die Kosten steigen aber dennoch. Werden diese an die Kunden weitergegeben, nimmt auch die Inflation zu.

- Ungleichgewichte bei Angebot und Nachfrage: Insbesondere bei Rohstoffen kann das Angebot nur mit einer sehr langen Vorlaufzeit erhöht werden. Auch die generelle Verfügbarkeit, der (eingeschränkte) Zugang zu Märkten und geopolitische und geologische Einflüsse können dafür sorgen, dass das Angebot nicht in ausreichender Menge und Schnelligkeit vorhanden ist, um eine rasch anziehende Nachfrage zu decken. Im Rahmen der grünen Transformation der Wirtschaft werden vor allem Metalle wie Kupfer, Nickel und Lithium benötigt. Deren Preise sind zuletzt bereits stark gestiegen. Weiter absehbare und durch den Ukraine-Krieg verschärfte Angebotsengpässe könnten für zusätzliche Preissprünge sorgen und die Inflationseffekte durch Greenflation verschärfen.

Blick nach vorne: Woher kommt der Preisdruck?

Wie aber wird sich der Preisdruck aus Climateflation, Fossilflation und insbesondere Greenflation entwickeln? Und vor allem: Was sind die Implikationen für Fiskal- und Geldpolitik? Dazu ist aus volkswirtschaftlicher Perspektive entscheidend, aus welcher Richtung die Teuerung kommt. Klassisch sind zwei Situationen: Inflationsdruck entsteht vorrangig auf der Angebotsseite, häufig durch Schocks wie bei der Corona-Pandemie (Lieferkettenprobleme) oder jetzt durch den Ukraine-Krieg (Energieknappheit). Oder die volkswirtschaftliche Nachfrage ist für ein (kurzfristig) gegebenes Angebot zu hoch – nicht zwingend für alle Güter- und Dienstleistungssegmente, aber doch mit einer gewissen Breitenwirkung.

Mit Blick auf Climateflation und Fossilflation ist der Befund eindeutig. Fallen Ernten aufgrund von Hitzewellen aus oder wird die Produktion in bestimmten Gebieten wegen Überschwemmungen heruntergefahren, wird das Angebot eingeschränkt. Bleibt die Nachfrage derweil gleich hoch, steigt der Preis. Ähnlich verhielt es sich bei der wohl berühmtesten Periode der Fossilflation – dem Ölpreisschock der 1970er Jahre. Die OPEC verringerte das Angebot bei gleichbleibender Nachfrage. Die Preise stiegen erheblich.

Bei der Greenflation ist die Zuordnung aufgrund ihrer unterschiedlichen Wirkungsweisen komplexer. Eine Analyse anhand der oben genannten Ausprägungen liefert folgende Ergebnisse:

- Regulatorik: Verhindern Regulatorik und Bürokratie, dass Kapazitäten bei gleichbleibender oder sogar anziehender Nachfrage ausgebaut werden, steigen die Preise. Beispiel deutsche Windkraft: Hätte es hier in der Vergangenheit weniger Auflagen und beschleunigte Verfahren gegeben, wäre das Angebot an Windstrom höher, was wiederum einen preisdämpfenden Effekt gehabt hätte.

- Internalisierung externer Kosten: Wirken höhere CO2-Preise direkt auf die Produktionskosten von Unternehmen und drosseln diese in der Folge den Output, kommt der Druck klar von der Angebotsseite. Gleiches gilt, wenn – wie etwa bei der deutschen CO2-Steuer – unmittelbar Endprodukte betroffen sind. Allerdings kann ein pauschaler, initialer Aufschlag auch nachfragedämpfend wirken. Mit Blick auf den neuen Gleichgewichtspreis kommt es dann zum einen auf die Preissetzungsmacht der Unternehmen und zum anderen auf die Nachfrageelastizitäten der Konsumenten an. Je nach Produkt reagiert die Nachfrage direkter oder träger auf Preiserhöhungen.

- Höhere Investitionen in Zukunftstechnologie: Höhere Investitionen in Forschung- und Entwicklung und letztlich die Umstellung der Produktion stützen die Nachfrage nach einer ganzen Reihe von Vorleistungsgütern. Doch diese neuen, nachhaltigeren Prozesse, die durch externen Druck angestoßen wurden, müssen auch gegenfinanziert werden. Dies sollte – bei entsprechender Preissetzungsmacht der Unternehmen – zu höheren Konsumentenpreisen führen. Längerfristig können neue Prozesse aber auch in geringeren Preisen münden – etwa, weil die Effizienz überproportional steigt und Skaleneffekte zum Tragen kommen. Die Inflationswirkung aus der Richtung des Angebots ist damit offen.

- Ungleichgewichte bei Angebot und Nachfrage: Die grüne Transformation wird die Nachfrage nach bestimmten Rohstoffen, insbesondere Industriemetallen, stark steigen lassen. Die Internationale Energieagentur (IEA) und der internationale Währungsfonds (IWF) gehen davon aus, dass die Nachfrage aus dem Bereich Erneuerbare Energien bei Kupfer bis 2050 um das Vierfache steigen wird, bei Lithium um das 30-fache und bei Nickel sogar um das 60-fache2. Bergbauprojekte brauchen viele Jahre der Planung und Umsetzung, zudem sind einzelne Rohstoffe komplex in Abbau und Förderung. Zwischenzeitlich werden die Preise bestimmter Rohstoffe daher deutlich steigen – und aufgrund der langen Erschließungszeit neuer Vorkommen kann diese Übergangsphase durchaus mehrere Jahre andauern.

Wird Greenflation zum strukturellen Inflationstreiber?

Bleibt die Frage, ob und falls ja, wie lange die Greenflation ein substanzieller Treiber der Inflation werden könnte. Führt der Kampf gegen den Klimawandel also dazu, dass die Inflation in Zukunft strukturell höher ausfallen wird?

Grundsätzlich gehen wir davon aus, dass die Greenflation über mehrere Jahre, wenn nicht Jahrzehnte wirken wird. Insbesondere bei „grünen“ Rohstoffen, also jenen Rohstoffe, die für die grüne Transformation der Wirtschaft benötigt werden, dürfte der Markt die steigende Nachfrage – und somit auch den steigenden Preisdruck – weiterhin unterschätzen.

Auch über einen anderen Kanal dürften die Inputpreise zunehmen. Zur Verringerung ihres CO2-Fußabdrucks müssen Firmen in neue Herstellungsprozesse investieren, gleichzeitig können strengere Vorgaben vom Regulator weitere Inputfaktoren verteuern – etwa über CO2-Steuern oder die geplante Ausweitung des Emissionshandels. Da die Unternehmen versuchen werden, einen möglichst großen Teil dieses Anstiegs ihrer Herstellungskosten an ihre Kunden weiterzugeben, dürfte dies die Preise – und damit die Inflation – mittelfristig weiter antreiben.

Mit Blick auf den Inflationsbeitrag der fossilen Energieträger Öl, Gas und Kohle ist der Ausblick komplizierter. Grundsätzlich müssten ihre Preise weiter steigen. Zum einen werden externe Kosten – also die klimaschädlichen Wirkungen – weiter internalisiert. Zum anderen dürften steigende Umweltauflagen dazu führen, dass die Investitionen im Sektor (zu) niedrig ausfallen.

Unstrittig ist aber, dass fossile Energieträger mittelfristig vor einem Kipppunkt stehen: Sobald ausreichend Erneuerbare Energien vorhanden sind, dürften die Nachfrage nach fossilen Brennstoffen und damit auch ihre Preise stark fallen. Bei der Elektrizität deutet sich zwar an, dass schon in naher Zukunft die Herstellungskosten von grünem Strom günstiger sein werden als von Strom aus fossilen Brennstoffen. Aufgrund anhaltend hoher Investitionen und einer überproportional steigenden Nachfrage wird sich dies aber erst verspätet in den Konsumentenpreisen widerspiegeln.

Die Greenflation dürfte damit insgesamt weniger sichtbar sein als die auch weiter auftretenden Schwankungen bei den Öl- und Gaspreisen, die die Inflationsrate teils klar dominieren. Während die Fossilflation beim Tanken, der jährlichen Gasrechnung und dem Auffüllen des Heizöltanks ständig ablesbar ist, betrifft Greenflation hauptsächlich Vorleistungsgüter, die damit insbesondere die Kostenkalkulation von Unternehmen beeinflussen. Nach der oben in der Abbildung gezeigten Abgrenzung ginge die Greenflation am ehesten in die Industrieerzeugnisse und Dienstleistungen ein.

Dies könnte einerseits dazu führen, dass Greenflation weniger aktiv wahrgenommen wird. Es kann aber auch dazu benutzt werden, Greenflation für vieles verantwortlich zu machen, für das andere Faktoren ausschlaggebend sind – wie eben die Climateflation und die Fossilflation. Wir gehen aufgrund der grünen Transformation zwar von einer für lange Jahre strukturell höheren Teuerung in ausgewählten Vorleistungsprodukten und Teilbereichen der Wirtschaft aus. Für die Inflation insgesamt gilt aber: Längst nicht alle Preistreiber sind grün – und die wichtigeren vermutlich sogar eher braun.

Volkmar Baur und Janis Blaum von Union Investment

1 “A new age of energy inflation: climateflation, fossilflation and greenflation”, Rede von Isabel Schnabel auf einem Panel zum Thema “Geldpolitik und Klimawandel” auf der “The ECB and its Watchers XXII Conference”, Frankfurt am Main, 17. März 2022 (https://www.ecb.europa.eu/press/key/date/2022/html/ecb.sp220317_2~dbb3582f0a.en.html)

2 Siehe hierzu auch unsere Veröffentlichung „Rohstoffmärkte werden grün – Energiewende sorgt für Favoritenwechsel“ aus dem November 2021 (https://institutional.union-investment.de/startseite-de/Kompetenzen/Nachhaltige-Investments/Studien/Themen_Rohstoffmaerkte_werden_gruen)

Weitere beliebte Meldungen: