- Der Druck auf Notenbanken nimmt zu, mehr gegen den Klimawandel zu unternehmen

- Die Europäische Zentralbank hat erste Schritte angekündigt und wird ihr Instrumentarium sukzessive ausbauen

- Mittelfristig könnte sie eine höhere Inflation tolerieren, um die grüne Transformation zu fördern

Die grüne Transformation ist notwendig

Hurrikan „Ian“ traf am 28. September mit Windgeschwindigkeiten von bis zu 240 Kilometern pro Stunde bei Cape Coral in Florida auf das amerikanische Festland und hinterließ eine Spur der Zerstörung. Die Häufigkeit solcher Extremwetterereignisse hat durch die globale Erwärmung zugenommen. Zudem gibt es Hinweise, dass die Wirbelstürme noch gefährlicher werden.1

Unter Wissenschaftlern herrscht Konsens, dass die Menschheit den Kampf gegen den Klimawandel viel entschiedener führen muss. Konkret bedeutet dies: Die Treibhausgasemissionen müssen sinken. Dazu ist ein klimafreundlicher Umbau der Wirtschaft notwendig. Neben den Unternehmen selbst und der Fiskalpolitik sind bei dieser „grünen Transformation“ auch die Notenbanken gefragt. Der Druck auf die Währungshüter nimmt zu: Erst kürzlich haben Umweltorganisationen wie der WWF und Greenpeace die Zentralbanken aufgefordert, sich stärker am Kampf gegen den Klimawandel zu beteiligen.2 Welche Möglichkeiten haben Notenbanken wie die Europäische Zentralbank (EZB), um die grüne Transformation zu fördern? In diesem Paper gehen wir dieser Frage nach und prognostizieren, welchen Weg die EZB einschlagen wird.

EZB: Klimawandel stärker berücksichtigen

Die Notenbanker diskutieren schon seit einigen Jahren, inwiefern sie einen Beitrag leisten können. Mark Carney, der damalige Präsident der Bank of England, sprach sich bereits 2015 für ein größeres Engagement der Zentralbanken beim Kampf gegen den Klimawandel aus.3 Eine skeptische Position bezog dagegen beispielsweise noch im Januar 2021 Jens Weidmann, der damalige Präsident der Bundesbank, der vor einer Überforderung der Notenbanken warnte („Wer zwei Hasen jagt, fängt keinen.“) und sich gegen „den Gebrauch der Geldpolitik als Mittel der Klimapolitik“ aussprach.4 Bei der EZB hat sich jedoch mittlerweile die Auffassung durchgesetzt, dass sie den Klimawandel stärker in ihrer Geldpolitik berücksichtigen muss. „Das Ziel ist letztlich (…) den Übergang zu einer klimaneutralen Wirtschaft zu unterstützen“, sagte Isabel Schnabel, Direktorin der Europäischen Zentralbank (EZB), im September 2022.5

Klar ist, dass dieser Übergang Zeit erfordern und die Geldpolitik der Notenbanken herausfordern wird. Denn die grüne Transformation sorgt für inflationären Druck, weil Inputkosten (wie beispielsweise für Strom) steigen und Produktionsprozesse umgebaut werden müssen. Diese Entwicklung dürfte für die nächsten Jahre, wenn nicht gar Jahrzehnte andauern.6 Andere Faktoren wie die Restrukturierung strategisch wichtiger Lieferketten infolge der Pandemie und des Ukraine-Krieges wirken ebenfalls inflationstreibend. Was können die Notenbanken also tun?

Vom „braunen“ zum „grünen“ Sektor

Um systematisch über eine effektive Geldpolitik in einem transformativen Umfeld nachzudenken, ist es sinnvoll, sich zur Veranschaulichung eine Wirtschaft vorzustellen, die aus lediglich zwei Sektoren besteht. Im „grünen Sektor“ reicht die Kapazität nicht aus, er muss über die nächsten Jahre stark wachsen (Beispiele: Erneuerbare Energien, grüner Stahl, Elektroautos). Im „braunen Sektor“ herrscht dagegen eine historisch bedingte Überkapazität, die in den kommenden Jahren abgebaut werden muss (Beispiele: Kohlestrom, konventioneller Stahl, Verbrennermotor). Notenbanken müssen sich die Frage stellen: Wie sieht eine optimale Geldpolitik aus, um Anreize zu setzen, damit die produktiven Kapazitäten möglichst schnell vom „braunen“ in den „grünen Sektor“ wandern?

Mit einem solchen Modell, in dem Arbeitnehmer zwischen den Sektoren wechseln können, kommen Guerrieri et al (2021) zu dem Ergebnis, dass eine im Vergleich zum Nicht-Transformations-Szenario lockerere Geldpolitik zu begrüßen ist, um den Umbau der Wirtschaft zu beschleunigen.7 Der Grund im Modell: Die expansivere Geldpolitik stimuliert die Nachfrage, wodurch die Inflation als Ganzes höher ist und sich die relativen Preise besser anpassen können.

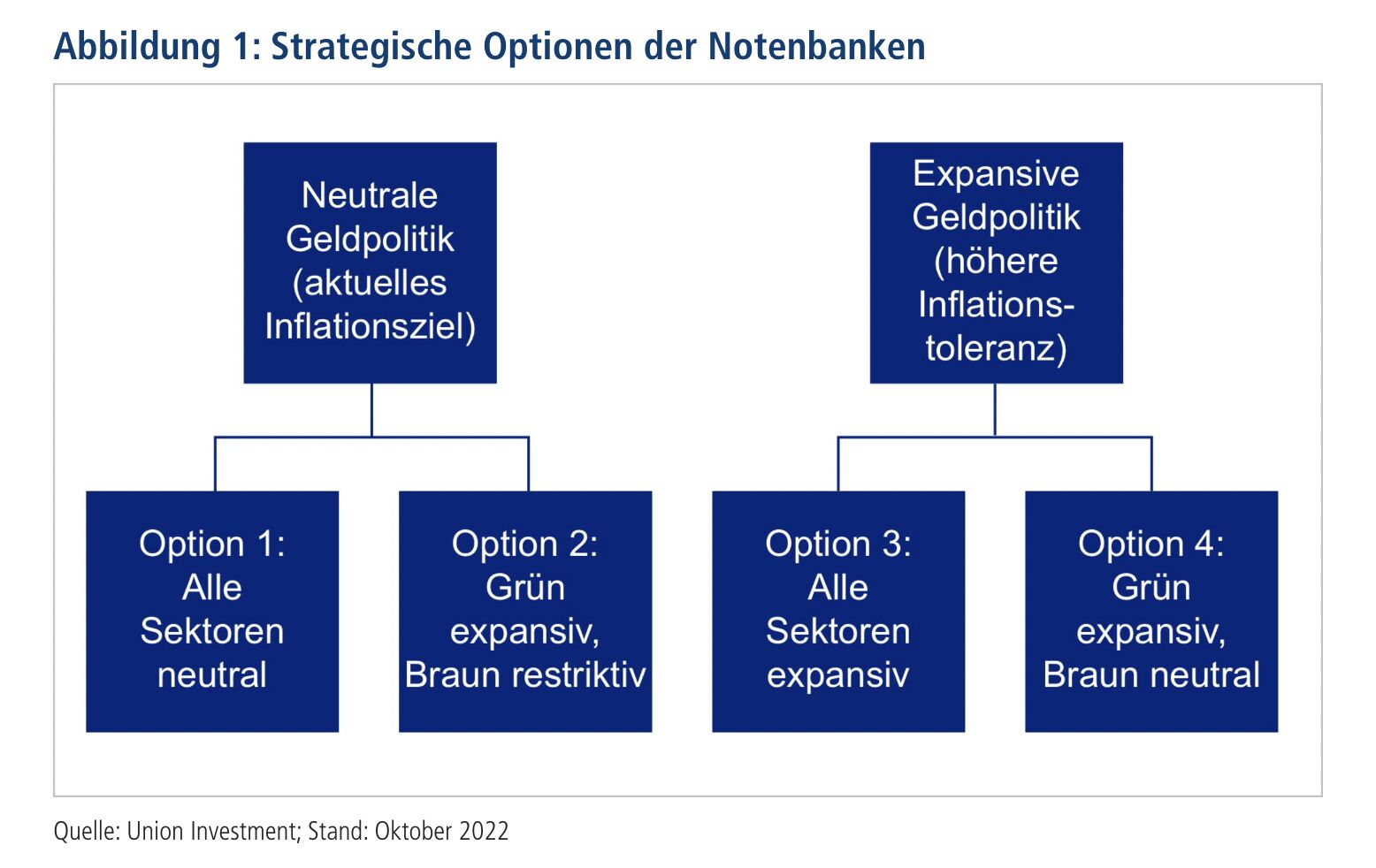

Die Studie geht davon aus, dass der Nutzen der höheren Löhne und des schnelleren strukturellen Wandels die Belastung durch die Inflation überkompensiert. Die Autoren weisen allerdings darauf hin, dass die Geldpolitik den Wandel nicht allein bewerkstelligen kann. Er muss durch fiskalische und regulatorische Anreize auf der Mikroebene flankiert werden. Dennoch können Notenbanken einen wichtigen Beitrag leisten. Sie haben dabei vier Optionen.

Bei Option 1 und 2 hält die Notenbank an ihrem aktuellen Inflationsziel fest (neutrale Geldpolitik). Bei Option 1 herrscht in beiden Sektoren der gleiche Zinssatz, es bleibt also im Grunde alles wie bisher. Bei Option 2 dagegen wählt die Notenbank einen nur im Durchschnitt neutralen Zinssatz: De facto gilt ein niedrigerer Zinssatz im grünen Sektor, um die Transformation zu unterstützen. Der Wachstumsimpuls des grünen Sektors wird gesamtwirtschaftlich durch einen Bremsimpuls (durch einen höheren als neutralen Zinssatz) des braunen Sektors ausgeglichen. Denkbar ist dies beispielsweise durch eine deutliche Begünstigung von Krediten des Bankensystems an ausgewählte Sektoren.

In Option 3 reagiert die Notenbank auf die neue Realität mit einer höheren Inflationstoleranz. Das Ziel besteht darin, mit einer (gegenüber dem alten Inflationsziel) insgesamt lockereren Geldpolitik die Nachfrage und damit das Wachstum nicht zusätzlich zu belasten. Bei Option 4 nutzt die Notenbank die höhere Inflationstoleranz, um hauptsächlich den „grünen“ Sektor zu unterstützen: Dieser läuft durch niedrigere Zinsen heiß, während im „braunen“ Sektor ein neutraler Zinssatz herrscht.

Die EZB wagt erste Schritte

In der Praxis hat die EZB entschieden, sich vorsichtig in Richtung der zweiten Option zu bewegen. Anfang Juli 2022 gab die Zentralbank bekannt, künftig Umweltaspekte bei ihrem Ankaufprogramm für Unternehmensanleihen berücksichtigen zu wollen. Zudem kündigte sie eine Obergrenze und höhere Haircuts für die Hinterlegung „brauner“ Sicherheiten an.8 Mit diesen Schritten soll der „grüne“ Sektor relativ zum „braunen“ Sektor bevorzugt werden, wobei die generelle geldpolitische Ausrichtung unbetroffen bleibt.

In Zukunft will die EZB zudem im Rahmen ihres Unternehmensanleihe-Ankaufprogramms (CSPP) auslaufende Anleihen nur noch in Unternehmen reinvestieren, die wenig CO2 ausstoßen, gute Transformationspläne haben und ihre Klimarisiken transparent offenlegen – wobei die genauen Metriken noch unbekannt sind. Allerdings ist dies aufgrund momentan fehlender Netto-Ankäufe ein sehr langsamer Prozess, da eben nur auslaufende Anleihen ersetzt werden.

Zusätzlich wird die EZB ab 2024 die Annahme von „braunen“ Aktiva als Sicherheiten zur Refinanzierung beschränken und höhere Haircuts vornehmen. Dadurch wird die Refinanzierung solcher Kredite beziehungsweise das Halten „brauner“ Unternehmensanleihen für Banken teurer. Die Risikoaufschläge sollten steigen. Ab 2026 will die EZB zudem nur noch Aktiva von Unternehmen akzeptieren, die die Corporate Sustainability Reporting Directive umsetzen.9

Voraussichtlich wird die EZB diesen Kurs fortsetzen und ihre Instrumente zur Förderung des „grünen“ Sektors sukzessive ausbauen. Denkbar wäre dies zum Beispiel im Rahmen des Anleiheankaufprogramms (APP), bei Covered Bonds und Asset Backed Securities. Auch das Instrument der Langfristtender (LTROs10) könnte die EZB nutzen: Es ist vorstellbar, dass sie Banken, die ihre grüne Kreditvergabe entsprechend steigern, im Verhältnis zum Leitzins attraktivere Konditionen mit längeren Laufzeiten anbieten könnte.

Höhere Inflationstoleranz

Es ist auch wahrscheinlich, dass die EZB in den kommenden Jahren ernsthaft über eine höhere Inflationstoleranz aus Gründen des Klimawandels nachdenken wird: Angesichts der existenziellen Bedrohung durch den Klimawandel wird sie nicht Gefahr laufen wollen, den Anschein zu erwecken, geldpolitisch den grünen Wandel zu verlangsamen oder zu behindern. Allerdings wird die EZB in ihrer Kommunikation die Gründe für eine höhere Inflationstoleranz gut offenlegen müssen, um ihre Glaubwürdigkeit nicht aufs Spiel zu setzen. Politisch wäre die Einführung eines Toleranzbandes die einfachste Möglichkeit. Allerdings kann dies erst geschehen, wenn die Inflation deutlich näher bei der 2-Prozent-Zielmarke ist.

Die EZB dürfte sich also mittelfristig über die Option 2 (diskriminierende neutrale Geldpolitik) in Richtung der Option 4 (zusätzlich höhere Inflationstoleranz) bewegen. Für die Kapitalmärkte bedeutet dies: Bei der Auswahl von Assets in Europa werden die Kategorien „grün“ und „braun“ noch relevanter als zuvor. Zudem könnten mittelfristig europäische Risikoassets von diesen Entwicklungen profitieren.

Christopher Krämer, Volkmar Baur und Dr. Florian Hense, Union Investment

Weitere beliebte Meldungen: