Die zahlreichen Konfliktherde rund um den Globus beeinflussen die Rohstoffmärkte. Der Ölmarkt schwankt erheblich, der Goldpreis erreicht schwindelerregende Höhen und der Bitcoin wird allen Unkenrufen zum Trotz seiner Rolle als diversifizierender Portfoliobaustein gerecht. Aber was erwartet Anleger in der näheren und weiteren Zukunft?

Es bleibt auf jeden Fall unruhig. Neben der erratischen Fiskal- und Handelspolitik von US-Präsident Donald Trump werden die Märkte durch die zahlreichen militärischen Konflikte, vor allem in Osteuropa und im Nahen Osten, weiterhin belastet. Neben den ungezählten menschlichen Schicksalen wirken sich die Auseinandersetzungen spürbar an den Kapitalmärkten aus. Denn Rohstoffe reagieren in der Regel sensibel auf Krisen. Doch letztlich werden sich die fundamentalen Daten durchsetzen.

“Ab Herbst dürfte der der Ölpreis bis auf 65 US-Dollar pro Barrel fallen.” - Thomas Benedix

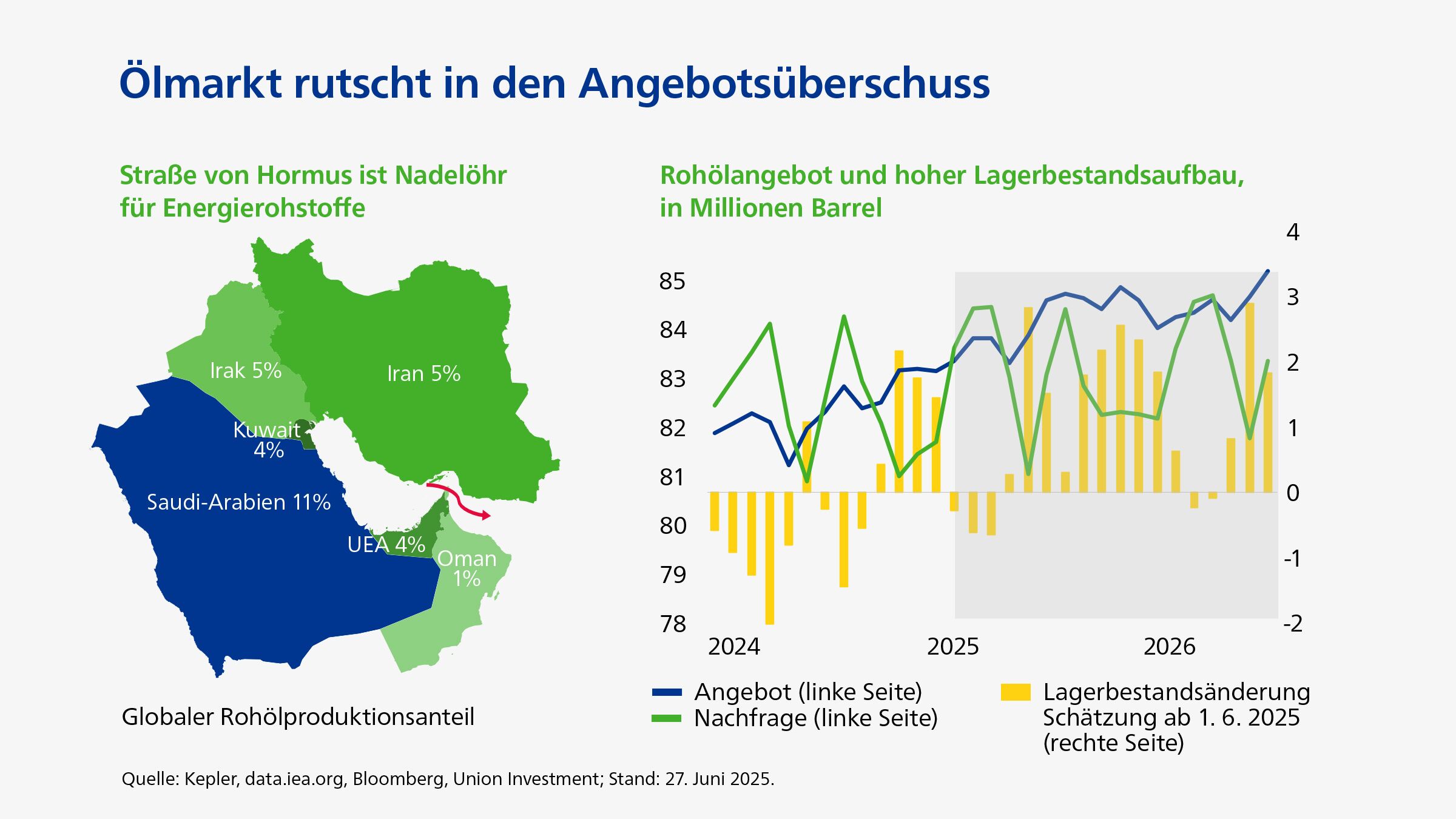

Beim Energierohstoff Öl haben die militärischen Operationen von Israel und den USA im Iran viele Investoren verunsichert. Immerhin ist der Iran ein relevanter Produzent und kontrolliert de facto einen der wichtigsten Lieferwege von Öl aus dem Nahen Osten: die Straße von Hormus. Sollte der Iran diese Meerenge blockieren, so die Befürchtung, hätte dies erhebliche Auswirkungen auf den Preis für das schwarze Gold. Schließlich werden Tag für Tag etwa 20 Millionen Barrel Öl durch die Straße von Hormus verschifft, eine Menge, deren Ausfall am Weltmarkt für erhebliche Preissteigerungen sorgen dürfte. Doch wie real ist die Gefahr wirklich?

Sperrung der Straße von Hormus würde Iran am meisten schaden

Der Blick auf den Ölpreis zeigt, dass der Markt die geopolitische Risikoprämie zunächst im Preis abgebildet und rund zehn Dollar pro Fass zugelegt hat, aber nur kurzzeitig. Schon nach der Bombardierung des Iran durch die USA gab der Kurs wieder nach. 20 Millionen Barrel Angebotsausfall am Tag durch die Sperrung der Meerenge wären sehr schmerzhaft – auch wenn ein Teil davon zumindest von Saudi-Arabien aus durch eine Pipeline in Richtung Rotes Meer transportiert werden könnte. Hinzu kommt die strategische Frage: Warum sollte der Iran die Straße von Hormus sperren? Klar ist, dass das Regime in Teheran nicht immer nach einer strategischen Logik agiert. Gleichwohl würde die Sperrung dem Iran selbst den Geldhahn zudrehen und die letzten verbliebenen Partner und Abnehmer wie etwa China verärgern.

Daher hat sich der Markt schnell wieder fundamentalen Aspekten zugewandt. Aktuell sehen wir einen Angebotsüberschuss, weil die 23 Länder von OPEC und Opec+ ihre Produktion ausweiten und auch andere Staaten wie etwa Brasilien, Guyana, Norwegen, die USA und Kanada mehr Öl fördern als zuletzt. Dem Angebot steht eine Nachfrage gegenüber, die zwar zunimmt, aber nicht mehr so stark wie zu Jahresbeginn erwartet. Waren die Marktbeobachter von einem Nachfragewachstum von etwas mehr als einer Million Fässern pro Tag im Vergleich zum Vorjahr ausgegangen, scheint mittlerweile nur noch ein Plus von 500.000 bis 750.000 Fässern realistisch. Grund ist zum einen eine schwächere konjunkturelle Entwicklung und zum anderen eine Ausweitung der Kapazitäten im Bereich der erneuerbaren Energien. Wenn man die Saisonalität mit einbezieht – in den Sommermonaten wird wegen zunehmender Urlaubsfahrten in der Regel mehr Öl gebraucht als im Winter – dann steht uns ab Herbst ein Rückgang beim Ölpreis bevor. Zum Jahresende sollte das Fass der Sorte Brent etwa 65 US-Dollar kosten. Noch vor wenigen Monaten hatten wir mit Notierungen von rund 80 US-Dollar bis Ende Dezember gerechnet.

Grund ist zum einen eine schwächere konjunkturelle Entwicklung und zum anderen eine Ausweitung der Kapazitäten im Bereich der erneuerbaren Energien. Wenn man die Saisonalität mit einbezieht – in den Sommermonaten wird wegen zunehmender Urlaubsfahrten in der Regel mehr Öl gebraucht als im Winter – dann steht uns ab Herbst ein Rückgang beim Ölpreis bevor. Zum Jahresende sollte das Fass der Sorte Brent etwa 65 US-Dollar kosten. Noch vor wenigen Monaten hatten wir mit Notierungen von rund 80 US-Dollar bis Ende Dezember gerechnet.

Zentralbanken greifen bei Gold zu

Vergleicht man die Bewegungen beim schwarzen Gold, dann nimmt sich die Preiskurve beim gelben Edelmetall deutlich spektakulärer aus. Knappe 50 Prozent Wertsteigerung in zwölf Monaten und gut 80 Prozent in drei Jahren haben bei vielen Investoren für gute Laune gesorgt. Viele Faktoren, die den Goldpreis nach oben getrieben haben, bleiben bestehen. Maßgeblich ist die Geldmengenausweitung, insbesondere in den USA. Die Staatsverschuldung wird unter US-Präsident Trump mit großer Wahrscheinlichkeit beschleunigt steigen, weil er Mehrausgaben sowie Steuererleichterungen für Unternehmen und sehr wohlhabende Bürger plant. Das spielt dem gelben Edelmetall in die Karten, zumal Gold eine Absicherung gegen mögliche Ausfälle am Anleihemarkt sein kann. Es existiert zumindest bei physischen Investments kein Kreditrisiko, denn bei Gold gibt es keine Gegenpartei. Real gekauftes Gold, etwa in Münz- oder Barrenform, gehört dem Käufer. Er ist weder Gläubiger noch Anteilseigner eines Emittenten.

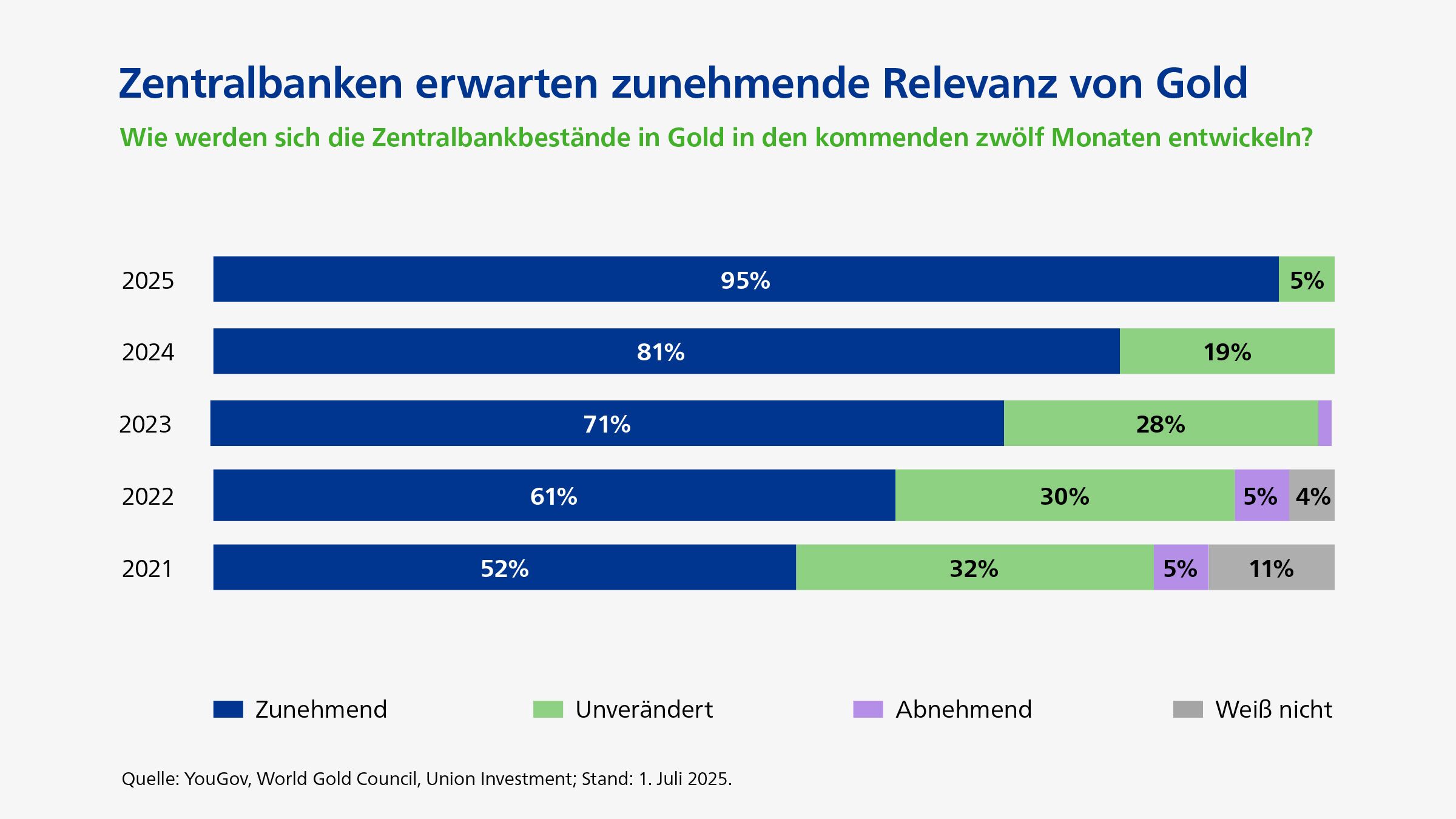

Diese Vorteile haben auch die Zentralbanken rund um den Globus erkannt. Allein die chinesische Notenbank hat seit dem Jahr 2023 über 350 Tonnen Gold erworben. Insgesamt kommen die Zentralbanken in den vergangenen drei Jahren per annum auf etwa 1.000 Tonnen zugekauftes Gold – signifikant mehr als in den Jahren davor. Bis 2022 wurden 400 bis 500 Tonnen pro Jahr neu in die Tresore der Währungshüter eingeliefert. Und der Trend bleibt ungebrochen: Der überwiegende Anteil der Zentralbanken rechnet damit, dass Gold in der Reservehaltung in den kommenden fünf Jahren an Relevanz gewinnen wird (siehe Chart). Das spricht zumindest für stabile Preise. Steigende Notierungen sind aktuell bis Jahresende eher nicht zu erwarten, da der Preis viel Positives vorwegnimmt.

Aktuell herrscht am Markt ein Umfeld, das für einen starken Goldpreis wie gemacht ist: Der Dollar ist schwach, der Goldpreis inflationsadjustiert auf einem Rekordniveau. Und als sicherer Hafen werden US-Staatsanleihen von vielen Investoren aufgrund des hohen Verschuldungsgrads zumindest hinterfragt. Doch ab hier kann es kaum noch ungebremst weiter nach oben gehen. Zum einen dürfte sich die Risikoaversion, die Anleger in Gold getrieben hat, nicht weiter verstärken. Zum anderen kommen jedes Jahr rund 3.500 Tonnen Gold neu auf den Markt, die erst abgenommen werden wollen. Daher rechnen wir bis zum Jahresende mit einem Goldpreis von rund 3.000 US-Dollar pro Unze – rund 300 US-Dollar weniger als aktuell.

Anleger, die Wertsteigerungspotenzial bei Edelmetall suchen, sollten Platin im Blick behalten. Platin verbindet zahlreiche Eigenschaften von Gold wie begrenzte Vorkommen, hohe Werterhaltungskraft sowie kein Kreditrisiko mit dem Umstand, dass es auch in der Industrie verwendet wird. Noch wird das Edelmetall häufig in Katalysatoren für Verbrennungsmotoren verbaut, aber dieser Markt flaut erwartungsgemäß ab. Allerdings ist Platin auch für Brennstoffzellen und für die Wasserstoffproduktion nötig. Diese beiden Felder dürften in Zeiten des Klimawandels immer wichtiger werden.

Der Bitcoin wird erwachsen

Schaut man auf den oft als digitales Gold bezeichneten Bitcoin, wird deutlich, dass sich seine Rolle gewandelt hat. Noch vor wenigen Jahren war er nur IT-Experten und Hasardeuren bekannt. Mittlerweile investieren immer mehr große Institutionen und auch Staaten in Bitcoin. Die USA arbeiten daran, ihre Währungsreserven weiter zu diversifizieren und dabei auch Kryptowerte stärker zu berücksichtigen. Das ist sicher keine ganz uneigennützige Initiative, vor dem Hintergrund, dass Präsident Trump erklärter Kryptofan und selbst investiert ist. Gleichzeitig muss man festhalten: Dafür, dass der Bitcoin als Anlagevehikel in aller Munde ist, ist der Kurs von gut 100.000 US-Dollar eventuell gar nicht so hoch, sondern entspricht nach unserer Einschätzung eher dem fairen Wert. Immerhin ist abzusehen, dass das Angebot weiter abnimmt, anders als beim Gold, von dem Jahr für Jahr etliche Tonnen neu auf den Markt kommen.

Rein funktional gelten für das digitale die gleichen Markttreiber wie für das gelbe Gold, das heißt: Der Bitcoin reagiert etwa sensibel auf die Geldmengenausweitung vor allem in den USA. Wurde Bitcoin ursprünglich als Zahlungsmittel genutzt, so dominiert inzwischen die Funktion als Wertspeicher. Rückblickend kann man festhalten, dass der Bitcoin seine Rolle gut ausfüllt. Zwar büßte der Bitcoin in der heißen Phase des Zollkonflikts auch an Wert ein, konnte die Verluste aber vergleichsweise schnell wieder ausgleichen. Somit hat er die ihm oft zuerkannte Rolle als diversifizierender Bestandteil im Portfolio besser erfüllt, als viele Investoren erwartet hatten.

Anleger sind allerdings gut beraten, sich bei etwaigen Bitcoin-Investments nicht vom Blick in den Rückspiegel leiten zu lassen. Die Zeiten der spektakulären Kurssteigerungen dürften vorbei sein. Das ist der Preis, den ein Asset im Reifeprozess zu zahlen hat. Bis zum Jahresende sollte der Kurs noch auf 120.000 US-Dollar zulegen. Die gute Nachricht bei sinkenden Erwartungen an die Kurssteigerungen: Die Volatilität geht zurück – und das macht den Bitcoin wiederum attraktiver für Großinvestoren wie etwa Pensionskassen und staatliche Institutionen. Die Kursstabilität des digitalen Goldes sollte also weiter zunehmen, und auch längerfristig stehen die Chancen für Kursfortschritte gut.

Von Thomas Benedix, Senior Investmentstratege bei Union Investment

Weitere beliebte Meldungen: