Asset-Allokation-Fonds sind eine schlüsselfertige Lösung für Kunden, die nach Diversifikation suchen und in verschiedene Anlageklassen investieren wollen.

Kunden erwarten, dass solche Fonds eine ausgewogene Allokation zwischen Aktien und Anleihen aufweisen, wobei liquide Mittel als Anpassungsvariable dienen. Typischerweise führt dies dazu, dass sie diese Fondsarten als zwei voneinander getrennte Anlagebereiche betrachten. Diese Versuchung besteht vor allem dann, wenn zwei Fondsmanager mit Expertise in zwei unterschiedlichen Märkten den Fonds verwalten.

Ein Asset-Allokation-Fonds kann allerdings wirklich hervorstechen, sofern die Fondsmanager die Portfoliozusammensetzung als Ganzes betrachten und sich bei einem unabhängigen Ansatz die Sichtweise des jeweils anderen zunutze machen.

So hebt sich das Diversifikationsverfahren des Carmignac Patrimoine von anderen ab

Seit sie den Fonds gemeinsam verwalten, haben Rose Ouahba und David Older viel Zeit damit verbracht, darüber nachzudenken, wie die verschiedenen Komponenten des Fonds aus Risikoperspektive zusammenpassen könnten und wie sie die verschiedenen, ihnen zur Verfügung stehenden Performancetreiber optimal nutzen können. In diesem Zusammenhang ist ein enger Kontakt zwischen dem Aktien- und dem Fixed Income Team wesentlich.

Optimierung von Asset-Allokation und Risikomanagement bei Aktien und Anleihen

Inmitten der Corona-Krise erkannten wir enorme Verwerfungen am Kreditmarkt und wollten unser Exposure natürlich absichern. Dafür nutzten wir Kreditderivate. Doch um noch agiler zu sein, wurde ein Teil des Beta im Kreditportfolio durch Kalibrierung einiger Short-Positionen auf europäische Aktienindizes abgesichert. Tatsächlich weisen sie eine hohe Korrelation zu Krediten in rückläufigen Märkten auf, sind hochliquide und leicht zu implementieren.

Investieren über die gesamte Kapitalstruktur auf Bottom-up-Ebene

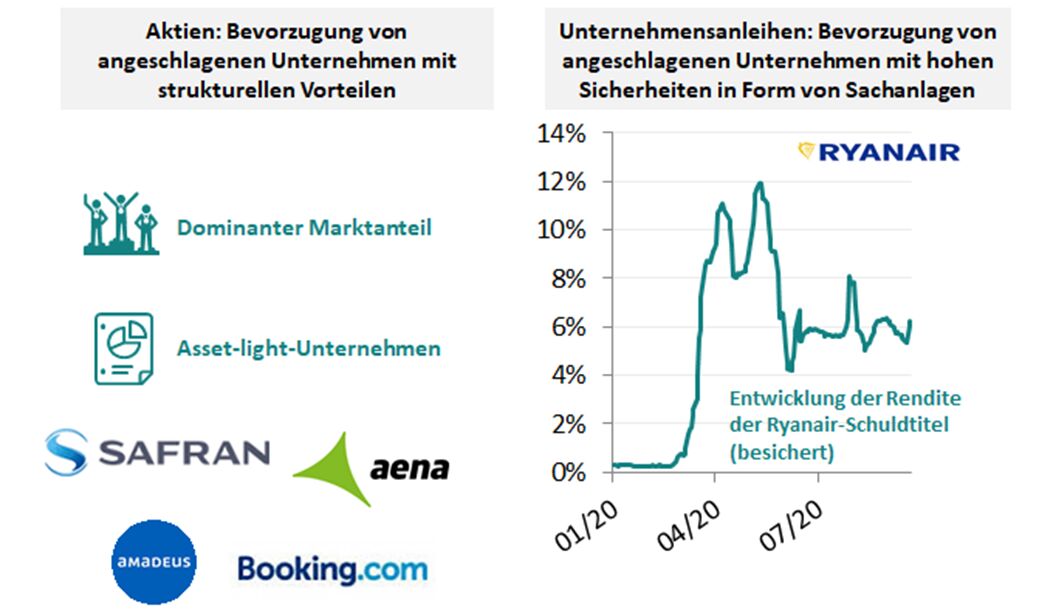

Zur schrittweisen Erhöhung der Zyklizität des Carmignac Patrimoine kam im April/Mai mit den künftigen Nutznießern der Wiedereröffnung der Volkswirtschaften ein neues Thema auf. Von dieser Warte aus entstanden für manche Emittenten durch den willkürlichen Ausverkauf der Reisebranche einige attraktive Einstiegspunkte. Nichtsdestotrotz sind solche Unternehmen, was sowohl Aktien als auch Schuldtitel angeht, nicht unbedingt attraktiv.

Beispielsweise waren Fluggesellschaften stark von der Krise betroffen. Ihre Asset-Lastigkeit und ihre Verschuldung schadeten ihrer Rentabilität, was sie für Aktienanleger weniger attraktiv machte und uns dazu brachte, unsere Positionen im März 2020 zu verkaufen.

Ihre hohen Sachwerte (nämlich Flugzeuge) dienen jedoch als Sicherheit für die von ihnen aufgenommenen Barmittel, weswegen unser Anleiheteam zuversichtlich ist, dass sie sich refinanzieren und ihre Schulden mittelfristig zurückzahlen können. Bei den Aktien haben wir eine Präferenz für Asset-light-Unternehmen wie die führende spanische Softwareplattform für Reisebuchungen.

Optimierung der Sektorallokation über das gesamte Kapital hinweg

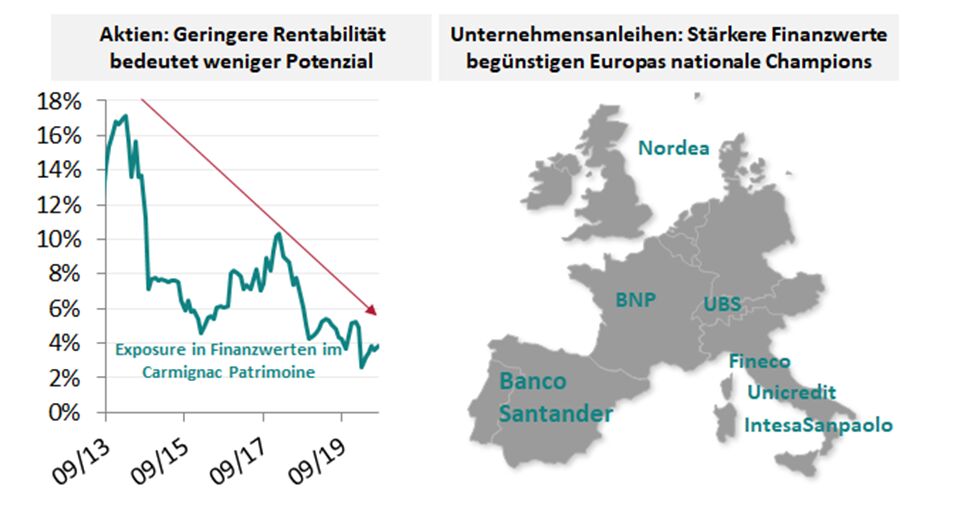

Jahre finanzieller Repression haben die Zinsen auf extrem niedrigen Niveaus gehalten und die Rentabilität der Banken beträchtlich geschmälert. Eine strengere Regulierung hat diese Institute indessen zur Erhöhung ihrer Kernkapitalquote (eine maßgebende Kennzahl für die Finanzkraft einer Bank, die im Rahmen des Basel-III-Abkommens zur Bankenregulierung verabschiedet wurde) gezwungen, was sie effektiv widerstandsfähiger gegen systemische Risiken macht.

Quelle: Carmignac, Bloomberg, 30.09.2020. Die Portfoliozusammensetzung kann sich ändern

Quelle: Carmignac, Bloomberg, 30.09.2020. Die Portfoliozusammensetzung kann sich ändern

Infolgedessen haben wir unser Aktienexposure im Bankenbereich über die Jahre drastisch reduziert (durch unseren Aktienansatz suchen wir stattdessen nach Disruptionen, die wir im FinTech-Bereich finden).

Umgekehrt haben wir in nachrangige Schuldverschreibungen von fest in Europa verwurzelten Bankenakteuren (sogenannte nationale Champions) investiert und gehen von einer Fortsetzung der fiskal- und geldpolitischen Unterstützungsmaßnahmen aus.

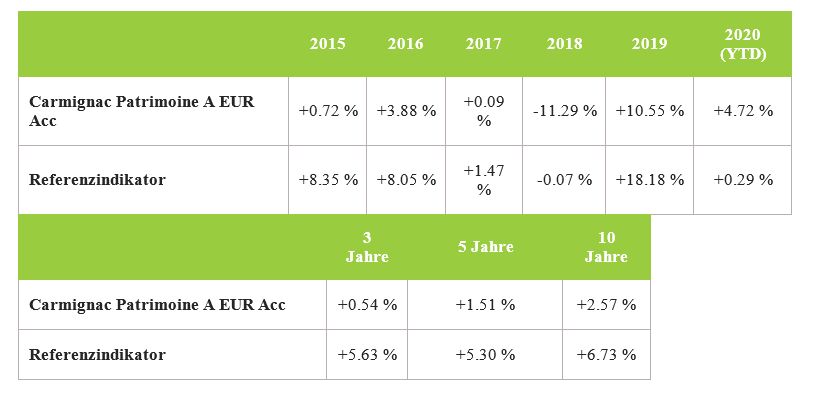

Die Anteilsklasse A EUR des Carmignac Patrimoine verzeichnete seit Jahresbeginn ein Plus von 7,8% gegenüber +2,6% für den Referenzindikator¹. Damit übertrifft er seit Jahresanfang 96% seiner Mitbewerber².

Rose Ouahba und David Older sind seit dem Jahr 2019 alleinige Fondsmanager.

Quelle: Carmignac am 30/10/2020

1 50% MSCI ACWI (USD) (mit Wiederanlage der Nettodividenden) + 50% Citigroup WGBI All Maturities (EUR). Vierteljährliche Neugewichtung. 2 EAA Fund EUR Moderate Allocation. Quelle: Carmignac, Bloomberg, 04.11.2020. Performance der Aktienklasse A EUR acc. Die vergangene Wertentwicklung ist nicht zwangsläufig ein Hinweis auf zukünftige Ergebnisse. Die Rendite von Aktien, die nicht gegen das Währungsrisiko abgesichert sind, kann infolge von Währungsschwankungen steigen oder fallen. Die Wertentwicklungen verstehen sich nach Abzug von Gebühren (mit Ausnahme der gegebenenfalls von der Vertriebsstelle in Rechnung gestellten Ausgabegebühren). © 2020 Morningstar, Inc. Alle Rechte vorbehalten. Die in diesem Dokument enthaltenen Informationen sind Eigentum von Morningstar und/oder seinen Inhaltsanbietern; sie zu kopieren oder zu verbreiten ist nicht gestattet, und es wird keine Gewährleistung für ihre Genauigkeit, Vollständigkeit und Aktualität übernommen. Weder Morningstar noch deren Inhalte-Anbieter sind verantwortlich für etwaige Schäden oder Verluste, die aus der Verwendung dieser Informationen entstehen.

Hauptrisiken des Fonds

Hauptrisiken des Fonds

AKTIENRISIKO: Änderungen des Preises von Aktien können sich auf die Performance des Fonds auswirken, deren Umfang von externen Faktoren, Handelsvolumen sowie der Marktkapitalisierung abhängt.

ZINSRISIKO: Das Zinsrisiko führt bei einer Veränderung der Zinssätze zu einem Rückgang des Nettoinventarwerts.

KREDITRISIKO: Das Kreditrisiko besteht in der Gefahr, dass der Emittent seinen Verpflichtungen nicht nachkommt.

WÄHRUNGSRISIKO: Das Währungsrisiko ist mit dem Engagement in einer Währung verbunden, die nicht die Bewertungswährung des Fonds ist.

Der Fonds ist mit einem Kapitalverlustrisiko verbunden.

Für die Aktienklasse A EUR acc. Risikoskala aus den wesentlichen Anlegerinformationen (KIID). Risikokategorie 1 bedeutet nicht, dass eine Anlage risikofrei ist. Dieser Indikator kann sich im Laufe der Zeit ändern. Die Portfolios von Carmignac-Fonds können sich ohne vorherige Ankündigung ändern. ISIN: FR0010135103

Dieses Dokument ist für professionelle Kunden bestimmt. Es handelt sich um ein Werbedokument. Dieses Dokument darf weder ganz noch teilweise ohne vorherige Genehmigung durch die Verwaltungsgesellschaft reproduziert werden. Es stellt weder ein Zeichnungsangebot noch eine Anlageberatung dar. Die in dieser Präsentation enthaltenen Informationen können unvollständig sein und ohne vorherige Ankündigung geändert werden. Die Wertentwicklung der Vergangenheit ist keine Garantie für die zukünftige Wertentwicklung. Die hier dargestellte Performance des Fonds beinhaltet alle jährlich auf Fondsebene anfallenden Kosten. Um den dargestellten Anlagebetrag von EUR 100 zu erreichen, hätte ein Anleger bei Erhebung eines Ausgabeaufschlags von 4% 104 EUR aufwenden müssen. Eventuell beim Anleger anfallende Depotgebühren würden das Anlageergebnis mindern. Die Bezugnahme auf bestimmte Werte oder Finanzinstrumente dient als Beispiel, um bestimmte Werte, die in den Portfolios der Carmignac-Fondspalette enthalten sind bzw. waren, vorzustellen. Hierdurch soll keine Werbung für eine Direktanlage in diesen Instrumenten gemacht werden, und es handelt sich nicht um eine Anlageberatung. Die Verwaltungsgesellschaft unterliegt nicht dem Verbot einer Durchführung von Transaktionen in diesen Instrumenten vor Veröffentlichung der Mitteilung. Die Portfolios der Carmignac-Fondspalette können ohne Vorankündigung geändert werden. Carmignac Patrimoine ist ein Investmentfonds in der Form von vertraglich geregeltem Gesamthandseigentum (FCP), der der OGAW-Richtlinie nach französischem Recht entspricht. Für bestimmte Personen oder Länder kann der Zugang zum Fonds beschränkt sein. Er darf insbesondere weder direkt noch indirekt einer „US-Person“ wie in der US-amerikanischen „S Regulation“ und/oder im FATCA definiert bzw. für Rechnung einer solchen US-Person angeboten oder verkauft werden. Der Fonds ist mit einem Kapitalverlustrisiko verbunden. Die Risiken und Kosten sind in den Wesentlichen Anlegerinformationen (WAI) / im Kundeninformationsdokument (KID) beschrieben. Das Kundeninformationsdokument ist dem Zeichner vor der Zeichnung auszuhändigen. ● Deutschland: Die Prospekte, WAI und Jahresberichte des Fonds stehen auf der Website www.carmignac.de zur Verfügung und sind auf Anforderung bei der Verwaltungsgesellschaft bzw. Die Wesentlichen Anlegerinformationen sind dem Zeichner vor der Zeichnung auszuhändigen. ● Osterreich: Die Prospekte, KID und Jahresberichte des Fonds stehen auf der Website www.carmignac.at zur Verfügung und sind auf Anforderung bei der Erste Bank der österreichischen Sparkassen AG OE 01980533/ Produktmanagement Wertpapiere, Petersplatz 7, 1010 Wien, erhältlich. ● Schweiz: Die Prospekte, WAI und Jahresberichte stehen auf der Website www.carmignac.ch zur Verfügung und sind bei unserem Vertreter in der Schweiz erhältlich, CACEIS (Switzerland), S.A., Route de Signy 35, CH-1260 Nyon. Die Zahlungsdienste ist CACEIS Bank, Paris, succursale de Nyon / Suisse Route de Signy 35, 1260 Nyon. Der Verweis auf ein Ranking oder eine Auszeichnung, ist keine Garantie für die zukünftigen Ergebnisse des OGAW oder des Managers. Die Portfolios der Carmignac-Fondspalette können ohne Vorankündigung geändert werden.