Starke Performance in einem anhaltend volatilen Umfeld

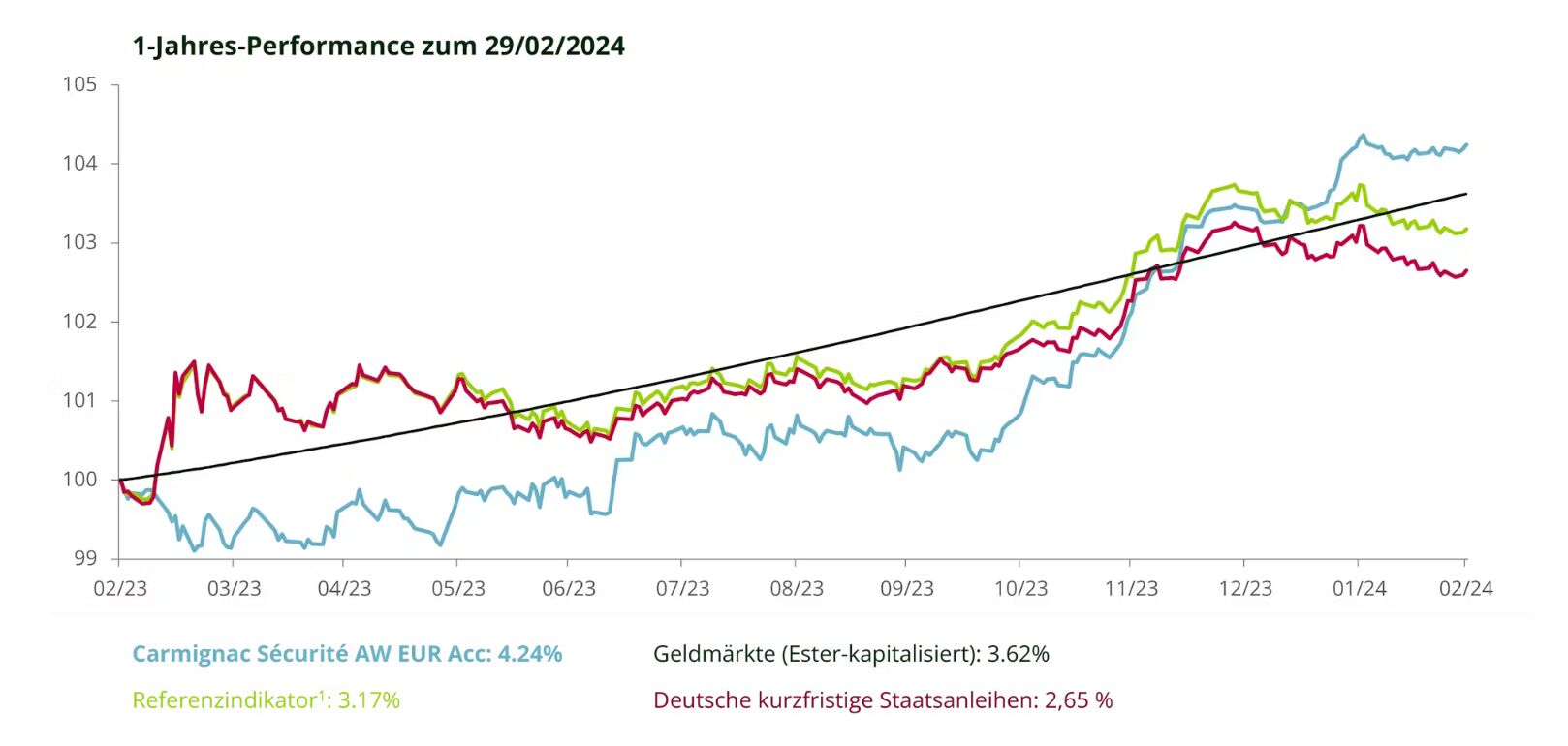

Die Märkte für festverzinsliche Wertpapiere blieben im Jahr 2023 volatil. Der Zusammenbruch mehrerer US-Regionalbanken und die Übernahme der Credit Suisse durch UBS im ersten Quartal sowie die darauffolgende Kehrtwende der Zentralbanken am Ende des Zeitraums führten zu starken Schwankungen Zinssätze für kurze Laufzeiten und noch deutlichere Schwankungen der Credit-Spreads. Vor diesem Hintergrund übertraf Carmignac Sécurité seinen Referenzindikator sowie kurzfristige Staatsanleihen und die Geldmarktrenditen. Dank seiner Rendite bis zur Fälligkeit, die im Jahresdurchschnitt bei 5% lag, dem höchsten Wert seit der Krise von 2008, und seinem aktiven Management.

Perspektivisch betrachtet, hat Carmignac Sécurités überzeugungsbasierter und Benchmark unabhängiger Managementstil dazu beigetragen, eine konsistente Performance zu erzielen, seinen Referenzindikator sowie den Durchschnitt der Morningstar-Vergleichsgruppe langfristig und kurzfristig zu übertreffen (Morningstar-Kategorie Euro-Div-Anleihe – kurzfristig).

1ICE BofA ML 1-3 Y Euro All Government Index (EUR). Bis zum 31. Dezember 2020 war der Referenzindikator der Euro MTS 1-3 Jahre. Die Darbietungen werden nach der Verkettungsmethode präsentiert. Quelle: Carmignac, 29.02.2024. Wertentwicklung der Anteilsklasse AW EUR acc, ISIN-Code: FR0010149120. Die Wertentwicklung in der Vergangenheit lässt nicht zwangsläufig Rückschlüsse auf die zukünftige Wertentwicklung zu. Aufgrund von Währungsschwankungen kann die Rendite steigen oder sinken.

1ICE BofA ML 1-3 Y Euro All Government Index (EUR). Bis zum 31. Dezember 2020 war der Referenzindikator der Euro MTS 1-3 Jahre. Die Darbietungen werden nach der Verkettungsmethode präsentiert. Quelle: Carmignac, 29.02.2024. Wertentwicklung der Anteilsklasse AW EUR acc, ISIN-Code: FR0010149120. Die Wertentwicklung in der Vergangenheit lässt nicht zwangsläufig Rückschlüsse auf die zukünftige Wertentwicklung zu. Aufgrund von Währungsschwankungen kann die Rendite steigen oder sinken.

Die Leistungen verstehen sich abzüglich Gebühren (ausgenommen etwaige Eintrittsgelder, die vom Vertriebshändler erhoben werden). Morningstar für die Kategorie Durchschnitt und Quartile – Morningstar-Kategorie Euro-Div-Anleihe – kurzfristig.

Was können wir angesichts ähnlicher Situationen in der Vergangenheit in den nächsten 12 Monaten erwarten?

Mit einer Rendite von knapp unter 5%, der höchsten seit der großen Finanzkrise von 2008, bietet Carmignac Sécurité ein attraktives Performancepotenzial für die kommenden 12 Monate und damit einen attraktiven Einstiegszeitpunkt. Wenn man sich an der Geschichte orientieren kann, hat das Portfolio nach einem Renditehöchststand immer eine starke Performance erzielt (siehe Grafik unten in grün). Mit einer Performance von 11,8% über 1 Jahr, nach einem Renditehöchstwert von 5,8% während der großen Finanzkrise, dann einer Performance von 6,2% während der Eurokrise und schließlich 8% während der Covid-Krise. Mit einer Rendite von 4,8% zum Jahresende und einem zwischen Staatsanleihen, Unternehmensanleihen und Geldmarktinstrumenten diversifizierten Portfolioaufbau und einem starken Durchschnittsrating von A – sind wir daher zuversichtlich, dass das Portfolio in den kommenden 12 Monaten eine robuste Performance erzielen kann.

Quelle: Carmignac, 29.02.2024. Es gibt keine Garantie dafür, dass diese Trends anhalten. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Alle Investitionen sind mit Risiken verbunden, einschließlich eines möglichen Kapitalverlusts. 2008: vom 19.09.2008 bis 18.09.2009; 2011: vom 29.11.2011 bis 29.11.2012; 2020: vom 24.03.2020 bis 24.03.2021; Inflationskrise: 24.11.2023. Wertentwicklung der Anteilsklasse AW EUR acc, ISIN-Code: FR0010149120.

Quelle: Carmignac, 29.02.2024. Es gibt keine Garantie dafür, dass diese Trends anhalten. Die Wertentwicklung in der Vergangenheit ist keine Garantie für zukünftige Ergebnisse. Alle Investitionen sind mit Risiken verbunden, einschließlich eines möglichen Kapitalverlusts. 2008: vom 19.09.2008 bis 18.09.2009; 2011: vom 29.11.2011 bis 29.11.2012; 2020: vom 24.03.2020 bis 24.03.2021; Inflationskrise: 24.11.2023. Wertentwicklung der Anteilsklasse AW EUR acc, ISIN-Code: FR0010149120.

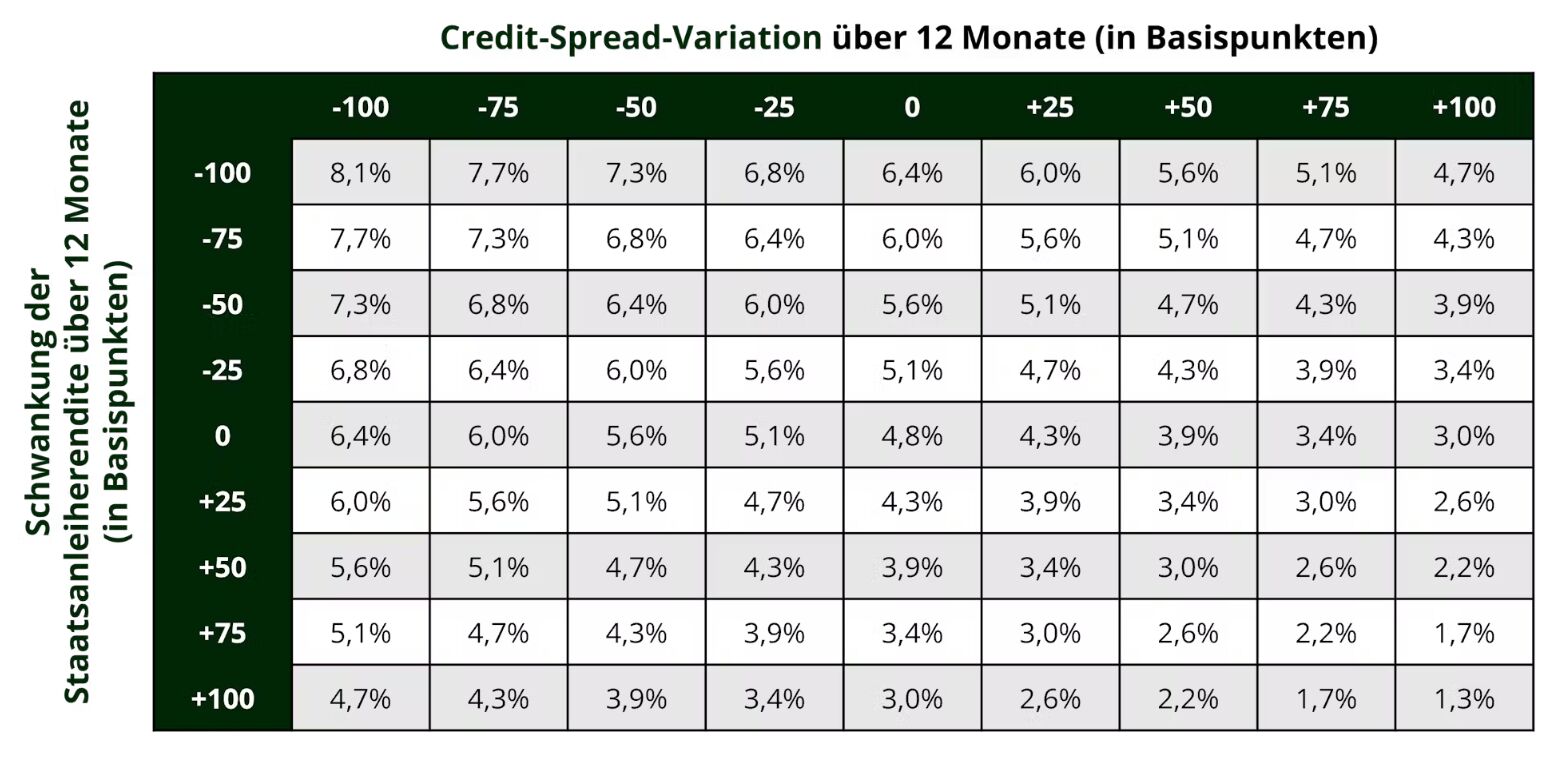

Wenn wir etwas genauer hinschauen: Wie könnte sich der Fonds in verschiedenen Szenarien entwickeln?

Wenn wir uns die verschiedenen Szenarien ansehen, die im Jahr 2024 eintreten könnten, können wir ein gewisses Maß an Vertrauen in die Performanceaussichten von Carmignac Sécurité bewahren. Das heißt natürlich nicht, dass die nächsten Monate ohne Volatilität einhergehen werden, aber wir können mit einem gewissen Maß an Sicherheit sagen, dass bei einer Haltedauer von 12 Monaten eine Rendite von ca. 4,8%, der YTM im Fonds mgl. ist. Diese Aussage erfolgt unter der Annahme, dass die Zentralbanken ihre geldpolitische Straffung abgeschlossen haben und sogar einen Zinssenkungszyklus einleiten sollten.

Selbst wenn wir damit rechnen können, dass sich die Credit Spreads gegenüber ihrem derzeitigen Niveau leicht ausweiten, sollte der Prozess der fallenden Inflation in den Volkswirtschaften, der letztes Jahr einsetzte, den Zentralbanken etwas Luft für den Beginn ihres geldpolitischen Lockerungszyklus verschaffen und damit den Druck auf die Zinsen verringern.

Nicht zuletzt bietet dieses neue Paradigma für den Rentenmarkt ein Schutzpolster für den Fall, dass die Zinsen steigen. Mit einer Rendite bis zur Fälligkeit von 4,8% und einer modifizierten Duration von ca. 2 beträgt die Gewinnschwelle 2,3% (die Höhe der Zinserhöhung, bei der Sie über einen Zeithorizont von 12 Monaten anfangen, Geld zu verlieren). Mit anderen Worten: Über einen Zeitraum von 12 Monaten kann das Portfolio einem Anstieg der Zinssätze um 230 Basispunkte standhalten, bevor es eine negative Performance verzeichnet, was ein gewisses Maß an Sicherheit für die kommenden Jahre bietet.

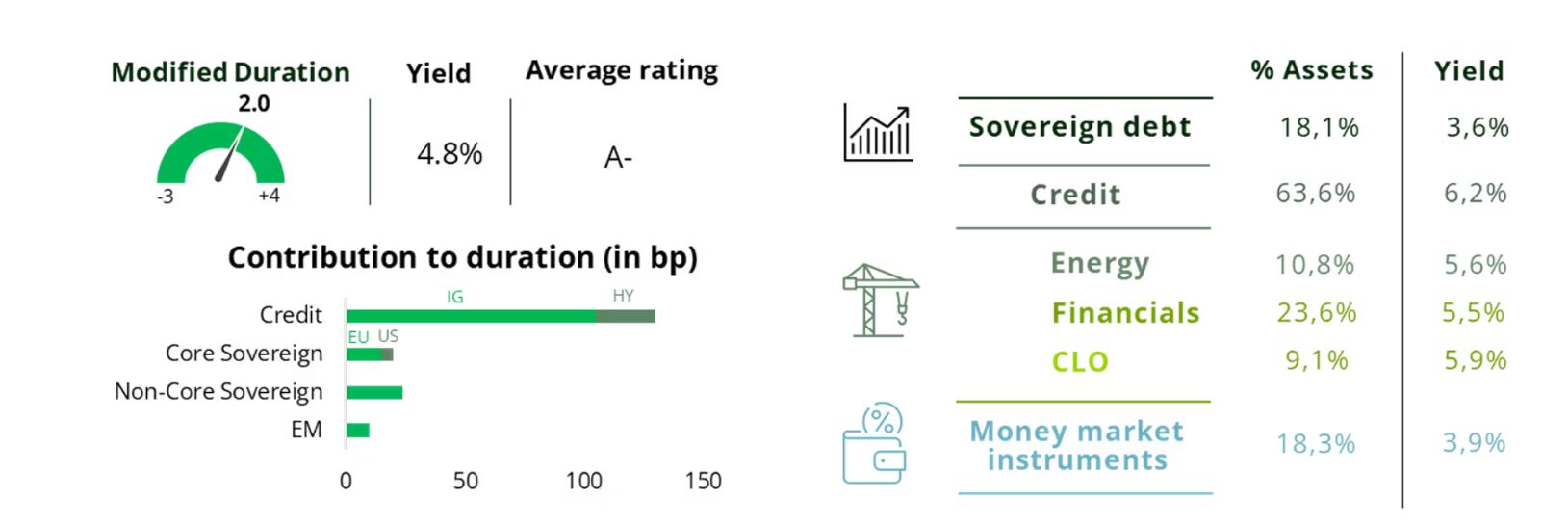

Wie ist der Fonds positioniert, um diese Performance zu erzielen?

Obwohl die Hauptperformancequelle in den nächsten 12 Monaten weiterhin der Carry des Fonds sein dürfte, was sich in seiner Rendite bis zur Fälligkeit von 4,8% widerspiegelt, ist das aktuelle Umfeld voller Chancen und Carmignac Sécurité sollte sich auf die folgenden Überzeugungen stützen:

In diesem weiterhin volatilen Zinsumfeld wird ein aktives Durationsmanagement von größter Bedeutung sein. Nach einem starken Anstieg der Zinssätze im vierten Quartal des letzten Jahres haben wir unsere Duration reduziert, da die Marktprognosen für Zinssenkungen der wichtigsten Zentralbanken im Jahr 2024 in Verbindung mit einem starken Angebot zu optimistisch schienen. Wir sind jedoch davon überzeugt, dass die Zinsen in diesem Jahr sinken dürften, behalten jedoch vorerst eine neutrale Position bei und warten auf bessere Bewertungen, um die Duration des Portfolios wieder mit unseren langfristigen Ansichten in Einklang zu bringen.

Credit, macht derzeit etwa zwei Drittel des Portfolios aus und dürfte aufgrund des attraktiven Carry der Haupttreiber der Performance sein. Unsere Allokation konzentriert sich derzeit auf die defensiveren Segmente – hauptsächlich hoch bewertete Anleihen mit kurzer Laufzeit, wobei wir Energie, Finanzwerte und CLOs bevorzugen.

Liquidität: Derzeit entfallen 18% der Allokation auf Geldmarktinstrumente (Staatsanleihen und Commercial Papers). Eine durchschnittliche Rendite bis zur Fälligkeit von ca. 3,9% ermöglicht uns eine attraktive Carry-Quelle mit begrenztem Risiko und gibt dem Fonds die Möglichkeit, Chancen zu nutzen.

Weitere beliebte Meldungen: