Nach zwei Jahren außergewöhnlichen Wachstums ist der Luxusgütersektor in den letzten Monaten unter Druck geraten.

Die Umsätze haben sich verlangsamt und werden voraussichtlich bis zum Jahresende stagnieren. Und die Aktienkurse sind nach dem Erreichen von Allzeithochs gesunken.

Diese ‚Normalisierung‘ hat bei einigen Anlegern Ängste geweckt.

Der Optimismus in Bezug auf einen wieder erstarkenden chinesischen Verbraucher hat nachgelassen. Auch die Hoffnung auf ein unbegrenztes Umsatzwachstum auf das Dreifache des Bruttoinlandsprodukts (BIP) anstelle des (immer noch beneidenswerten) Zweifachen des BIP ist geschwunden. Hinzu kommen steigende Produktionskosten, teure digitale Umstellungen sowie aufflammende geopolitische Spannungen und oberflächlich betrachtet ergibt sich ein ziemlich unheimliches Bild.

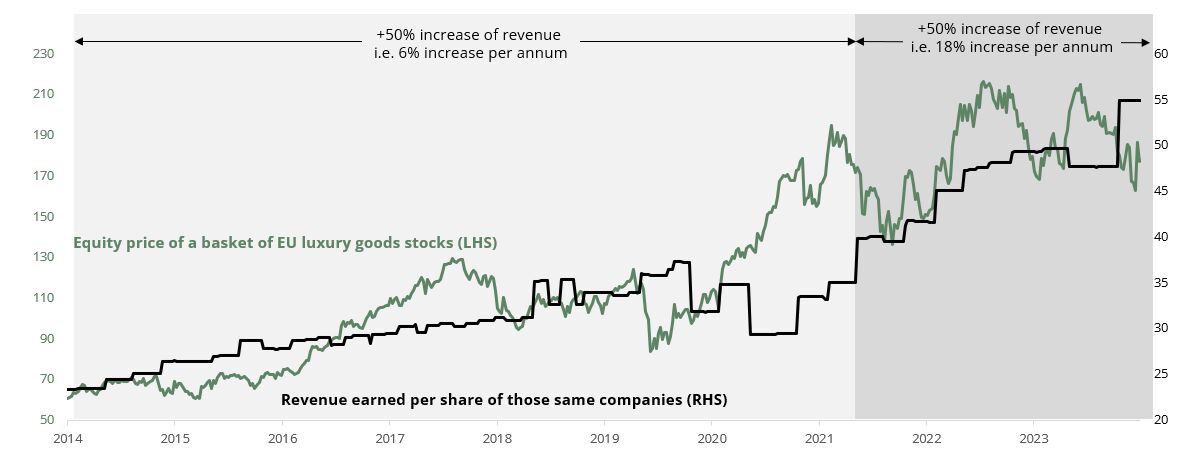

Entwicklung des Aktienkurses und der Einnahmen eines Korbs von EU-Luxusgüteraktien

Quelle: Carmignac, Bloomberg, Oktober 2024

Aber wenn man etwas tiefer gräbt, wird klar, dass der Wolf nicht vor der Tür steht.

Die Millionen-Dollar-Frage

Für die Anleger ist das Tempo, mit dem die Umsätze steigen, von entscheidender Bedeutung. Aber die Angst hängt nicht nur mit dem Umsatz zusammen, auch das EBIT ist wichtig. Ein Wachstum von 2 oder 6 Prozent wird einen großen Unterschied ausmachen.

In der Luxusbranche machen die Fixkosten in der Regel zwei Drittel der Gesamtkosten aus – Tendenz steigend. Die Reallöhne sind positiv, die Rohstoffpreise sind hoch und in weiten Teilen des Westens sind die Mietverträge an die Inflation gekoppelt.

Für ein Unternehmen wie Hermès, dessen Umsatz über der 5-Prozent-Marke liegt, ist ein Schuldenabbau unwahrscheinlich und daher nicht weiter beunruhigend. Aber für Konzerne, bei denen die Ausgaben schneller wachsen als der Umsatz, ist das eine größere Herausforderung.

Berichtssaison und ein entscheidender französischer Haushalt

Der Luxussektor ist dafür bekannt, dass er bei Zyklustiefs die Ausgaben kürzt und bei Zyklushochs zu viel ausgibt. Und hier sind wir wieder. Die Umsätze der meisten Luxusunternehmen haben ihren Höhepunkt erreicht und die Gewinnspannen sind überall rückläufig.

Die Entscheidung Frankreichs, die Körperschaftssteuer zu erhöhen, um 60 Milliarden Euro zur Deckung eines Defizits von 6 Prozent aufzutreiben, verunsichert die Anleger zusätzlich, da sie das Risiko von Gewinneinbußen in der gesamten Branche erhöht. Premier Michel Barniers Haushaltsentwurf für 2025 sieht eine ‚vorübergehende‘ Erhöhung der Körperschaftssteuer um 5 bis 10 Prozent für die größten Konzerne vor. Und wie Milton Friedman sagte: ‚Nichts ist so dauerhaft wie ein befristetes Regierungsprogramm‘...

Unserer Einschätzung nach werden solche Maßnahmen den Gewinn pro Aktie der in Frankreich ansässigen Luxuskonzerne im Jahr 2025 um 2 bis 4 Prozent schmälern. Ganz zu schweigen von den möglichen negativen Auswirkungen einer zusätzlichen Einkommenssteuer (Exceptional Contribution of High Revenues) auf den Vermögenseffekt derjenigen, die am ehesten geneigt sind, Luxusgüter zu kaufen.

Bei LVMH, das oft als Vorbild des Sektors angesehen wird, wird für das dritte Quartal ein Umsatzwachstum von 2,5 Prozent erwartet, das von Lederwaren und Parfüm/Kosmetik (vor allem in den USA) getragen wird, sowie eine Verbesserung bei Wein und Spirituosen, wenn auch immer noch negativ. Auf den ersten Blick hört sich das gut an. Unsere Einschätzung ist jedoch etwas vorsichtiger. Das Tempo der Verlangsamung könnte unterschätzt worden sein und die Investitionen (Formel-1-Sponsoring, Olympische Spiele, sieben- bis achtstellige Ausgaben für Modeschauen) zu einem historischen Spitzenwert waren zu hoch. Das Gespenst des Schuldenabbaus könnte sein hässliches Gesicht zeigen.

Kering und Burberry befinden sich in einer ähnlichen Lage, doch angesichts des zweistelligen Umsatzrückgangs könnte der Schuldenabbau bei den Kosten massiv ausfallen. Jegliche Kürzungen könnten schmerzhaft sein, da sie die (ohnehin schon negativen) Wachstumsaussichten für die Konzerne am unteren Ende der Rangliste weiter belasten würden.

Im Gegensatz dazu ist L'Oreal, das 40 Prozent seines Umsatzes mit Luxusgütern erwirtschaftet, weniger stark vom Kostenabbau betroffen, da der Anteil der variablen Kosten (50 Prozent der Gesamtkosten) höher ist als anderswo. Auch wenn sich der Umsatz der Gruppe von einem hohen einstelligen Wert auf einen mittleren bis niedrigen einstelligen Wert abschwächen dürfte, entspricht dies dem historischen Konzept des französischen Kosmetikkonzerns.

Und Hermès, der Spitzenreiter, dürfte überall außer in Asien ohne Japan und Frankreich ein Umsatzwachstum von 10 Prozent verzeichnen. Die Abteilungen Lederwaren und Konfektionskleidung werden den größten Teil der Arbeit leisten. Im Gegensatz zu einigen seiner Mitbewerber sind Preiserhöhungen nicht gleichbedeutend mit Ausbeutung und haben daher die Käufer nicht verprellt.

Vom Schreckgespenst zum Verbündeten

Während die kurzfristigen Herausforderungen, mit denen sich einige Luxusgütergruppen konfrontiert sehen, eher ‚sauer‘ als etwas ‚Süßes‘ sein dürften, sind die längerfristigen Aussichten eher positiv.

Der Beginn eines weltweiten Zinssenkungszyklus und die jüngsten politischen Maßnahmen in China dürften das Abwärtspotenzial begrenzen.

Für Anleger, die bereit und in der Lage sind, über den Tellerrand zu blicken, dürfte 2025 ein attraktives Jahr für den Sektor werden, das durch mehrere Faktoren begünstigt wird:

Erstens dürfte die chinesische Offshore-Nachfrage durch den Vertrauensschub der Mittelschicht infolge des Aufschwungs des Finanz- und Aktienmarktes (China macht 25 Prozent der Sektornachfrage aus) wiederbelebt werden. Zweitens wirkt die verbesserte Wirtschaftsentwicklung in den USA und Europa. Und drittens ist der Sektor von der mangelnden Elastizität des Verkaufsvolumens gegenüber Preisänderungen gesegnet.

Sollte es nicht zu einer ‚harten Landung‘ der Wirtschaft kommen, dürften sich die Einnahmen im Jahr 2025 von einer ‚Verlangsamung bis zur Normalisierung‘ zu einem ‚Wachstum in Richtung Normalisierung‘ entwickeln. Dies entfaltet einen deutlich positiveren Zauber für den Sektor.

Von Kevin Thozet, Mitglied des Investment-Komitees bei Carmignac

Weitere beliebte Meldungen: