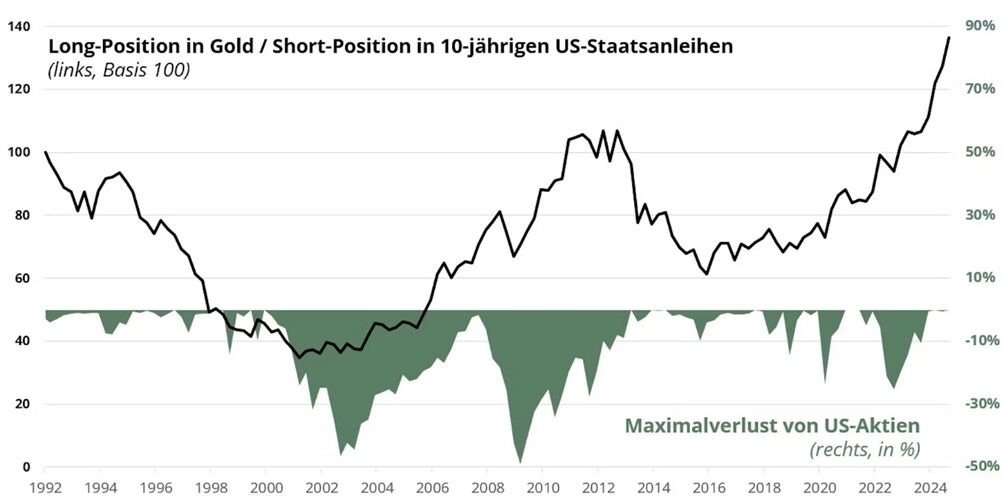

Wertentwicklung einer Strategie mit einer Long-Position in Gold und einer Short-Position in Staatsanleihen im Vergleich zum Maximalverlust von US-Aktien.

Quelle: Carmignac, Bloomberg, Oktober 2024

Quelle: Carmignac, Bloomberg, Oktober 2024

Der Goldpreis kletterte in den letzten Monaten auf immer neue Rekordstände und ist seit Jahresbeginn um rund 35% gestiegen. Zunehmende geopolitische Risiken, Käufe der Zentralbanken, die ihre Reserven diversifizieren wollen, und die Unsicherheit in Bezug auf den Konjunkturzyklus können diese sehr gute Entwicklung erklären. Steigende Realzinsen und eine Aufwertung des Dollars hätten, wie in der Vergangenheit üblich, die Stärke des glänzenden Metalls begrenzen können. Dies war jedoch nicht der Fall.

Der Faktor "Diversifizierung" der Reserven der Zentralbanken scheint uns in einem Kontext, in dem die Inflation wieder zu einer "lebendigen" wirtschaftlichen Größe geworden ist und die Versuchung für viele Länder der südlichen Hemisphäre, eine Alternative zum Dollar aufzubauen, immer größer wird, von großer Bedeutung zu sein. Gold gewinnt an strategischer Bedeutung.

In einem turbulenten Umfeld wird Gold daher wieder zu einem möglichen Diversifikationsinstrument in der Portfolioallokation, das möglicherweise wirksamer als Hartwährungen1, US- oder deutsche Staatsanleihen2 ist. Doch wie gut eignet sich Gold zur Diversifikation?

In Phasen der Risikoaversion3, in denen Aktien eine deutliche Underperformance verzeichneten4, entwickelte sich Gold besser als Risikoanlagen, aber auch besser als Staatsanleihen. Kurzfristige Zinssätze haben einen unmittelbaren Einfluss auf den Preis des glänzenden Metalls. Denn sie bestimmen die Opportunitätskosten des Haltens eines Instruments, das keine Rendite abwirft, während langfristige Zinssätze mit der Inflation korrelieren können.

Die schwarze Linie in der obigen Grafik entspricht der Wertentwicklung eines Investments, bei dem Gold gekauft und eine 10-jährige US-Anleihe verkauft wurde. Bei einem solchen Investment handelt es sich um eine Absolute-Return-Strategie. Sie hat sich in risikoaversen Phasen äußerst positiv entwickelt: +100% während des Platzens der Internetblase oder +30% im Inflationsjahr 2022, in dem es die gesamte Underperformance von Aktien ausglich, als dies am nötigsten war. Gold weist eine noch geringere Korrelation mit Risikoanlagen auf als Anleihen, was es zu einem vorteilhaften Instrument für den Portfolioaufbau macht; es bietet in der Regel einen wirksamen Schutz sowohl gegen wirtschaftliche Unsicherheit als auch gegen Inflation. Diese Eigenschaft ist besonders wichtig, da eine anhaltende Inflation einen der größten Risikofaktoren für die aktuelle Entwicklung und der künftigen Herausforderungen5. Dies gilt insbesondere in einem Umfeld, in dem die Staatsschulden auf immer neue Rekordstände getrieben werden und ihre Rückzahlung ohne aktive Unterstützung durch die Notenpresse immer illusorischer wird.

1 Wie der US-Dollar, Schweizer Franken oder japanische Yen.

2 Anleihen staatlicher Emittenten höchster Bonität.

3 2000, 2007/2008 oder zuletzt 2020 oder 2022.

4 Die grünen Flächen entsprechen den Maximum Drawdowns von US-Aktien.

5 Die Kombination aus robustem Wirtschaftswachstum, hoher Lohninflation, Energiewende, weniger Globalisierung und geopolitischer Unsicherheit deutet auf ein Umfeld mit potenziell häufigeren Inflationsschocks hin.