"Die jüngste Atempause bei den US-Anleihenrenditen hat einige Aktienanleger nervös werden lassen. Unserer Ansicht nach gibt es dafür keinen Anlass. Man darf nicht vergessen, dass weiterhin starke unterstützende Kräfte für die US-Konjunktur und den Aktienmarkt am Werk sind.

Die seit acht Jahren andauernde Hausse am US-Aktienmarkt hat viel mit der Bunkermentalität zu tun, welche die Zinsen seit langer Zeit auf historischen Tiefständen gehalten hat. Bei jeder drohenden Gefahr flüchteten sich die Anleger in risikoarme Anleihen. Für Aktien war das sehr positiv. Nicht nur dass es den Unternehmen erlaubt hat, zu günstigsten Konditionen Schulden aufzunehmen, sondern es hat auch die relative Attraktivität der Dividenden und Gewinnrenditen von Aktien gegenüber Anleihen erhöht. Und obwohl das US-Wirtschaftswachstum enttäuschend gering war, so war es doch zumindest konstant. Das hat einen guten Teil dazu beigetragen, die Wunden der Krise zu heilen.

WENDEPUNKT

Dann kam 2017. Nunmehr setzen die Anleger auf höheres Wachstum und damit einhergehende höhere Zinsen. Zwar legen wir keinen grossen Wert auf derlei Vorhersagen, aber wir haben doch mit der allgemeinen Erwartung übereingestimmt, dass die Zinsen steigen würden. Reflationäre Kräfte, getragen durch eine anziehende Konjunktur und einen wachstumsfreundlichen Politikwandel, sollten dafür sorgen. Schliesslich war auch der US-Arbeitsmarkt in gutem Zustand, und der Wahlsieg der Republikaner auf ganzer Front im November liess eine kräftige Senkung der Unternehmenssteuern wahrscheinlicher werden.

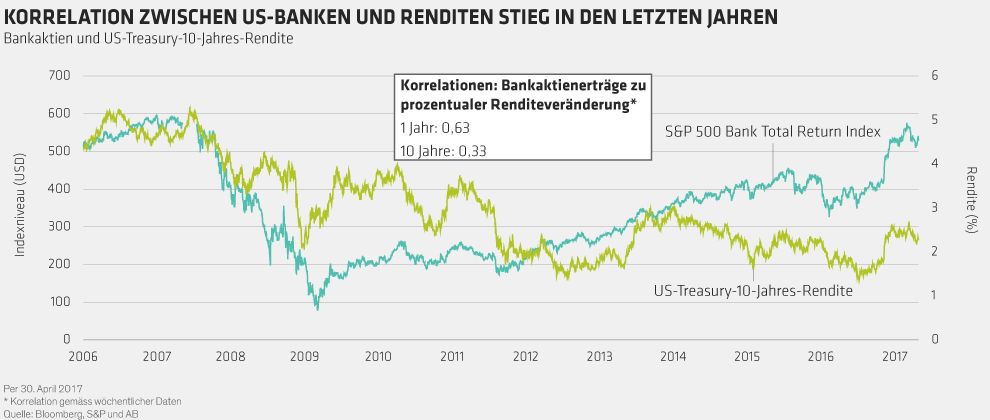

Tatsächlich ging dem Reflationsszenario schon im Februar die Luft aus. Die Umlaufrendite der 10-jährigen Treasury-Anleihe erreichte damals einen Hochstand von 2,63 %. Dann jedoch änderte sich alles. Einige konjunkturelle Trends schwächten sich ab, die Rohstoffpreise sanken wieder, und in Washington herrschte politischer Stillstand, wo man sich doch mutige Aktionen erhofft hatte. Die Rendite fiel auf 2,17 %. Marktsegmente, die unmittelbar nach der Wahl hinterherhinkten, wie insbesondere Qualitätswachstumswerte und Dividendenaktien, waren plötzlich wieder gefragt. Andererseits mussten zyklische Aktien, die vom Trump-Effekt stark profitiert hatten, herbe Verluste hinnehmen. Dazu gehörten zuvorderst die Banken, daran konnte auch die Zinserhöhung der Fed im März nichts ändern (Abbildung).

DAS GEHT ZU WEIT

Unserer Ansicht nach ging die Obsession des Markts hinsichtlich niedriger Zinsen zu weit. In den vergangenen zwei Monaten wurde mantrahaft wiederholt, dass eine flache Zinskurve schlecht für Banken ist. Wir haben das untersucht, und die Wahrheit ist wesentlich nuancierter.

Sicher, generell entwickeln sich Banken bei steiler werdenden Zinskurven am besten. Aber es ist nicht mehr wie früher, als sich Banken stets kurzfristig Geld besorgten und es langfristig verliehen, um die Zinsdifferenz zu vereinnahmen. Heutzutage ist oft das gesamte Geschäft durch variable Verzinsung kurzfristiger Natur. Zudem machen heute Gebühren einen Grossteil der Bankeinnahmen aus, und diese Posten sind nicht von der Zinsstruktur abhängig.

Nehmen Sie nur dieses Jahr als Beispiel: Trotz einer sich erheblich abflachenden Zinskurve steigen die Gewinnerwartungen der amerikanischen Banken. Die Schätzungen für den S&P 500 Bank Total Return Index sind in diesem Jahr bislang um 3 % gestiegen, doch die Aktienkurse sind kaum von der Stelle gekommen. Nach diesen Anhebungen wird das Gewinnwachstum im Jahresvergleich mittlerweile auf fast 15 % eingeschätzt.

Schätzungen hoch, Aktienkurse flach oder gar runter – eigentlich ein guter Einstiegszeitpunkt. Ein weiterer Aspekt: Niedrige Zinsen machen Dividenden und Gewinne umso wertvoller. Dadurch sollte es insbesondere Banken mit anspringendem Geschäft und soliden Bilanzen gelingen, ihre Dividenden anzuheben.

Die US-Zinsen sind also abrupt gesunken, nachdem sie im zweiten Halbjahr 2016 gestiegen waren. Sie sollten jedoch das politische Getöse ignorieren und sich auf die verbesserten Geschäftsbedingungen fokussieren. Wir glauben weiterhin, dass die langfristigen Zinsen schrittweise steigen werden. Bis dahin empfehlen wir, sich amerikanische Aktien näher anzusehen, primär jene, die trotz solider Grundlagen Kursrücksetzer hinnehmen mussten."

Kurt Feuerman, Chief Investment Officer des Select US Equity Portfolios von AllianceBernstein (AB)

Die hier geäusserten Einschätzungen und Meinungen sind weder Analysen noch dienen sie als Investmentberatung oder Anlageempfehlung. Sie geben nicht notwendigerweise die Ansichten aller Portfoliomanagementteams von AB wieder.

Weitere beliebte Meldungen: