Blick auf Europa lohnt sich

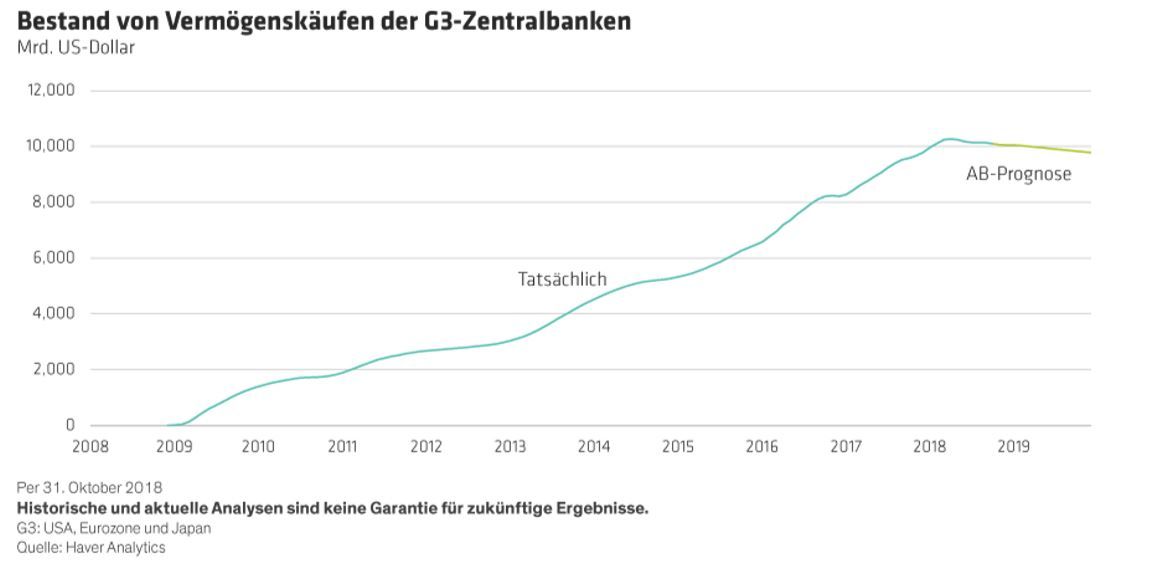

Das globale Wachstum wird sich 2019 wohl auf 2,9 Prozent verlangsamen, und in Europa werden es wohl eher 1,5 Prozent sein. Zwar beendet die Europäische Zentralbank (EZB) den Ankauf von Vermögenswerten, aber die Zinsen dürften dennoch für den Großteil des kommenden Jahres auf dem aktuellen Niveau bleiben. In der Eurozone wird das leicht positive Wachstum bei niedrigen Zinsen weiterhin ein konstruktives Umfeld für Anleiheninvestoren darstellen. Wir erwarten auch, dass der Finanzierungsbedarf der Unternehmen in Europa gering sein sollte, was das zu erwartende Angebot begrenzen und die Anleihepreise weiter stützen dürfte.

An der Schwelle zum neuen Jahr bieten europäische Kredite mittlerweile sowohl weitere Spreads als auch eine höhere Bonität als ihre US-Äquivalente. Das schafft einen „Sweet Spot“ für europäische Kredite – nicht so spät im Zyklus und mit voraussichtlich geringeren Ausfällen als in den USA. Zinsunterschiede zwischen dem US-Dollar und dem Euro werden zudem die Kosten für die Absicherung von auf US-Dollar lautende Anlagen für europäische Anleger weiterhin relativ teuer machen. Alle diese Faktoren sprechen aus Sicht von Euro-basierten Anlegern für Investments in der Heimat.

USA: Chancen im Hypothekenbereich

Natürlich werden europäische Anleihenanleger allein aus Diversifikationsgründen weiterhin in die USA und den Rest der Welt investieren. Die besten Chancen dürften hier in hypothekenbesicherten US-Wertpapieren (MBS) zu finden sein. Während die Bewertungen von US-Unternehmensanleihen im Allgemeinen teuer erscheinen und der BBB-Teil des Marktes besonders anfällig für größere Herabstufungen sein könnte, verfügt der MBS-Sektor über solidere Fundamentaldaten. Darüber hinaus sind amerikanische Hypothekenanleihen nicht direkt von den Hauptrisiken betroffen, denen europäische Anleger heute ausgesetzt sind: Handelskriege und politische Risiken in Europa.

Chinas konjunkturelle Dynamik lässt nach

Chinas Wirtschaft steht vor vielen Herausforderungen. Für die Chinesen wurde es bereits seit einiger Zeit immer schwieriger, das Bruttoinlandsprodukt (BIP) in einem überdurchschnittlichen Tempo zu steigern. Nun bremsen Handelskriege das Wirtschaftswachstum zusätzlich, und diese Abschwächung wird auch auf Asien und den Rest der Welt ausstrahlen. Die deutschen Autoexporteure haben bereits Probleme, und auch andere Schlüsselindustrien könnten in Kürze in den Sog geraten.

Als Reaktion auf den Handelskrieg und eine nachlassende Konjunktur könnte die chinesische Währung Renminbi (RMB) weiter abwerten. Anleger sollten deshalb das Währungsrisiko bei chinesischen Staatsanleihen absichern. Kreditinvestoren vor allem in Schwellenländer und von China abhängige Sektoren sollten sich den Auswirkungen bewusst sein.

Populismus nährt Inflation

Handelskriege – und natürlich der Brexit – sind die prominentesten Beispiele für einen weiteren Trend: den Populismus. Studien zeigen, jeder vierte Europäer wählt heute eine Populistische Partei, dreimal so viele wie noch vor 20 Jahren. (Guardian-Umfrage im November 2018) Die Folgen: ein erhöhtes politisches Risiko, wachsende Inflation und die Erosion der Haushaltsdisziplin da neue populistische Regierungen sich von der Sparpolitik abwenden, die nach der Finanzkrise weltweit dominiert.

Anleger sollten sich daher vor steigenden Renditen bei Staatsanleihen und deren Folgen in Acht nehmen, denn der Druck auf Staatsanleihen kann auf das Eigenkapital der Banken drücken. Dennoch: Die Fundamentaldaten der europäischen Banken haben sich in den letzten Jahren verbessert und wir glauben, dass ihre Nachranganleihen, insbesondere im so genannten Additional Tier 1, jetzt günstig bewertet sind. Ihre komplexe Struktur erfordert jedoch eine erhebliche Expertise, um in turbulenten Zeiten Chancen für Anleger zu schaffen.

Steigende Renditen und erhöhte Volatilität

Angesichts der leicht steigenden Inflation in den USA und der strafferen globalen Geldpolitik dürften die US-Staatsanleihen unter Druck geraten und die Renditen steigen. Wir erwarten sowohl an den Kredit- als auch an den Aktienmärkten Volatilität. Anleger, die auf Anleihen mit höherer Qualität und eine kürzere Laufzeit setzen, können mit einer Outperformance ihres Portfolios rechnen. Eine schonungslose Jagd nach Erträgen ist jedoch unserer Überzeugung nach in einem solch späten Stadium des Kreditzyklus nicht anzuraten.

Markus Peters, Senior Investment Specialist Fixed Income, AllianceBernstein