"Amerikanische Aktien sind in diesem Jahr stark gestiegen. Der S&P 500 Index legte bis zum 30. November um 28 % (auf US-Dollarbasis) zu und weist ein Voraus-Kurs-Gewinn-Verhältnis von 18 aus, was rund 24 % über dem 15-jährigen Durchschnitt liegt. Standard-Kurs-Gewinn-Verhältnisse sind jedoch limitierte Indikatoren, die den Konjunktur- oder Marktkontext der Bewertung nicht erfassen. Um das zu erreichen, müssen Anleger sich ansehen, was den Wert von Aktien wirklich antreibt.

Erwarteter Ertrag: Das ultimative Maß für den Wert

Was ist der erwartete Ertrag einer Anlage? Das ist vielleicht die wichtigste Frage, die sich Anleger beim Kauf von Wertpapieren stellen. Wenn wir das Risiko eines Investments übernehmen, wollen wir wissen, was wir wahrscheinlich zurückbekommen. Der erwartete Ertrag eines Wertpapiers ist eine Funktion seiner Kursentwicklung, die sich ständig ändert, bis Käufer und Verkäufer im Gleichgewicht sind.

Bei einigen Investments ist der erwartete Ertrag leicht festzustellen. Wenn Sie etwa Ihrem Freund 100 US-Dollar zu einem vereinbarten Zinssatz von 6 % leihen, erhalten Sie einen Ertrag von 6 US-Dollar. Bei Unternehmens- und Staatsanleihen ist die elektronisch notierte Rendite das, was Sie erwarten können, wenn Sie die Anleihe bis zur Fälligkeit halten.

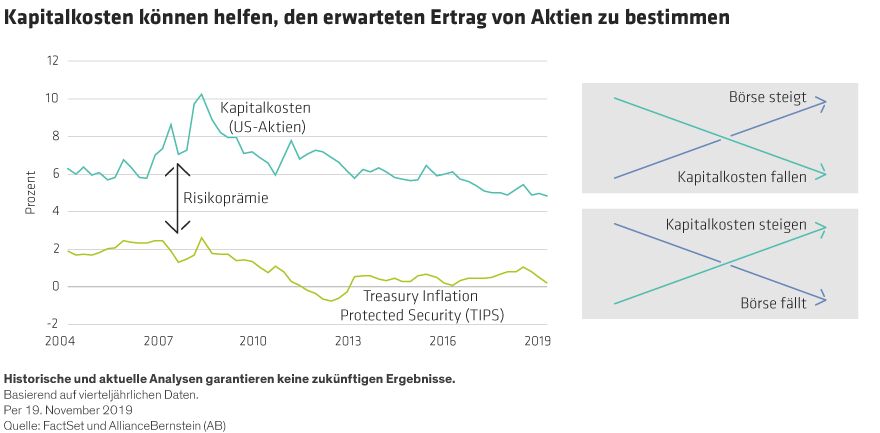

Bei Aktien ist das nicht so einfach. Das liegt daran, dass es keinen direkten Weg gibt, den erwarteten Ertrag einer Aktie festzustellen. Aber die Kapitalkosten (Cost of Capital, COC) können helfen. Sie messen den Ertrag, den ein Unternehmen mit seinen Investitionen erzielen muss, um profitabel zu sein. Die Kapitalkosten sind damit ein gutes Maß für den erwarteten Ertrag jeder Aktie und des Marktes.

Der risikolose Zinssatz

Um die Kapitalkosten zu interpretieren, beginnen Sie mit dem sogenannten risikolosen Zinssatz (Risk Free Rate, RFR). Der risikolose Zinssatz ist die fast sichere Belohnung (oder die Kosten bei Negativzinsen), die Sie erwarten können, wenn Sie Bargeld halten, anstatt das Risiko eines Investments einzugehen. Durch den Kauf einer Aktie oder Anleihe entscheidet sich ein Anleger, auf den risikolosen Zinssatz zu verzichten. Was den risikolosen Zinssatz bestimmt, wird unter Volkswirten kontrovers diskutiert. Ein guter Indikator für den risikolosen Zinssatz in den USA ist jedoch die Rendite der 10-jährigen Treasury Inflation Protected Security (TIPS), einer vom Bund begebenen Anleihe, die eine inflationsbereinigte Rendite garantiert. Diese Rendite liegt heute knapp über null.

Da Aktien riskanter sind als die Treasury Inflation Protected Security, sollten die Kapitalkosten immer den risikolosen Zinssatz überschreiten. Dieser Spread zwischen ihnen ist die sogenannte Risikoprämie (Abbildung). Wenn also die Kapitalkosten 7 % betragen und der risikolose Zinssatz 2 %, dann beträgt die Risikoprämie 5 Prozentpunkte.

Was hat dieser Spread mit den Bewertungen zu tun? Bei steigenden Kursen und unveränderten Erwartungen an die zukünftigen Erträge wird der Markt teurer. Da die Anleger für jeden investierten US-Dollar weniger Ertrag erhalten, ist der erwartete Ertrag des Marktes – die Kapitalkosten – gesunken.

Fallen dagegen der risikolose Zinssatz und die Kapitalkosten um genau den gleichen Betrag, bleibt die Risikoprämie unverändert. Das bedeutet, dass sich die Bewertung der Börse im Vergleich zu anderen Finanzanlagen nicht wirklich verändert hat.

Was bedeutet die Risikoprämie?

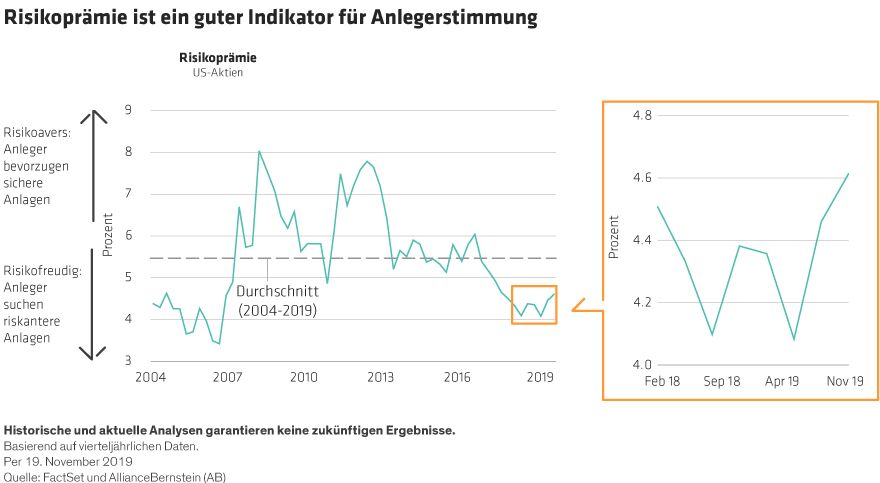

Die Risikoprämie ist ein guter Indikator für die Marktstimmung. In Zeiten der Angst wächst die Risikoprämie, da Anleger riskante Unternehmensumsätze zugunsten sicherer Staatsanleihen meiden und die Renditen drücken. Die Kapitalkosten und die TIPS-Rendite bewegen sich allerdings typischerweise parallel, sodass die Risikoprämie nach unseren Schätzungen (Abbildung) tendenziell um einen Wert von etwa 5,5 % herum schwankt.

Mitte 2018 wurde die Risikoprämie ungewöhnlich niedrig. Sie expandierte wieder, nachdem die US-Börsen Ende des Jahres nachgaben. Von Anfang 2019 bis vor Kurzem blieb die Risikoprämie ziemlich konstant, obwohl der Aktienmarkt stark anstieg. Das bedeutet, dass der Markt in absoluten Zahlen, aber nicht in relativen Zahlen, für den Großteil des Jahres teurer wurde.

Teuer? Ja und Nein.

Bewertungsfragen können für Anleger eine Richtschnur sein. Auch wenn der Markt gemäß traditionellen Kennzahlen aktuell teuer ist, stellt sich unserer Meinung nach die Frage, ob die Risikoprämie ungewöhnlich hoch oder niedrig ist. Mit anderen Worten, ist die Risikobereitschaft so extrem, dass wir erwarten können, dass sie wieder auf ein normales Niveau zurückkehrt?

Das denken wir im Moment nicht. Die Risikoprämie liegt derzeit bei rund 4,6 % und damit leicht unter dem 15-Jahres-Durchschnitt. Wenn die Aktienmärkte jedoch weiter steigen, die Kapitalkosten sinken und die TIPs-Rendite konstant bleibt oder sogar steigt, dann wird die Risikoprämie sinken, sogar ziemlich schnell und heftig.

Sind amerikanische Aktien also teuer? Unsere Antwort: Ja, absolut (basierend sowohl auf dem absoluten Wert der Kapitalkosten als auch auf gängigen Kennzahlen wie Kurs-Gewinn-Verhältnis), relativ gesehen aber nur bedingt. Da die Risikoprämie jedoch nicht extrem hoch oder extrem niedrig ist, halten wir sie nicht für ein Signal für eine deutliche potenzielle Korrektur oder Baisse.

Das Timing von Marktwendepunkten ist aus unserer Sicht fast nie eine gute Idee. Stattdessen halten wir es für sinnvoller, die aktuell geschätzten Kapitalkosten von 5,5 % als groben Anhaltspunkt dafür zu nehmen, was Sie von einer Anlage am US-Markt unter den aktuellen Bedingungen auf US-Dollarbasis erwarten können. Doch selbst in einer Welt mit relativ bescheidenen Erträgen sollten Anleger, die sich auf Unternehmen mit soliden Geschäftsmodellen, gesunden Bilanzen und der Fähigkeit konzentrieren, Erträge über ihren Kapitalkosten hinaus zu erzielen, langfristig den Markt schlagen können."

Frank Caruso ist Chief Investment Officer of US Growth Equities bei AB.

Vince Dupont ist Director of Research of US Growth Equities bei AB.

Weitere beliebte Meldungen: