Im Rahmen des „Coronavirus Aid, Relief, and Economic Security Act“ (CARES Act) hat die US-Notenbank die Unterstützung für US-Unternehmensanleihen ausgeweitet. Das ist eine gute Nachricht für amerikanische Unternehmen, die finanziell zahlungsfähig waren, bis die Coronavirus-Krise zu Finanzierungsschwierigkeiten führte. Wir sehen diese Entscheidung auch als gute Nachricht für die Anleihenmärkte anderer Länder, da bedeutende neue Maßnahmen global die Volatilität abmildern könnten.

Am 9. April teilte die Fed Einzelheiten zu diesem Paket mit. Bis zu 1,35 Billionen US-Dollar – mehr als die Hälfte der im Rahmen des CARES-Gesetzes bereitgestellten Mittel – werden für die Unterstützung von Unternehmen durch erweiterte Fazilitäten für den Kauf von Unternehmen und das „Main Street Lending Program“ (MSLP) zur Verfügung stehen.

Konkret wird die Fed ihre Kreditfazilität für Unternehmen am Primärmarkt (Primary Market Corporate Credit Facility, PMCCF) und ihre Kreditfazilität für Unternehmen am Sekundärmarkt (Secondary Market Corporate Credit Facility, SMCCF) auf insgesamt 750 Milliarden US-Dollar in Form von Käufen ausweiten, die durch 85 Milliarden US-Dollar aus dem US-Schatzamt unterstützt werden. Die Fed wird das MSLP nutzen, um bis zu 600 Milliarden US-Dollar an Krediten für kleine und mittlere Unternehmen direkt aufzukaufen, wobei 75 Milliarden US-Dollar vom US-Schatzamt verwendet werden.

Im Rahmen der Programme zum Kauf von Unternehmen hat die Fed einige „gefallene Engel“ (Unternehmen, deren Bonität auf unterhalb von „Investment Grade“ herabgestuft wurde) zum Kauf zugelassen. Diese Anleihen müssen am 22. März als „Investment Grade“ eingestuft, aber seitdem auf BB herabgestuft worden sein. Die US-Notenbank wird im Rahmen ihres ETF-Kaufprogramms auch hochverzinsliche ETFs kaufen.

Diese Maßnahmen sind ein weiterer Beweis für die Bereitschaft der Fed, alles Notwendige zu tun, um das US-Finanzsystem funktionsfähig zu halten, damit die Wirtschaft nach dem Abklingen der Krise im Gesundheitswesen rasch wieder anspringen kann.

Eine wichtige Liquiditätsstütze für US-Unternehmensanleihen

Jedes der drei unternehmensbezogenen Programme hat große Auswirkungen auf die US-Unternehmensmärkte.

Erstens dürfte die Aufnahme von „gefallenen Engeln“ und hochverzinslichen ETFs durch die SMCCF als zulässige Käufe zur Stabilisierung der Märkte beitragen. Das Potenzial einer Flut „gefallener Engel“, den Hochzinsmarkt sowohl hinsichtlich des Vergleichsvolumens als auch hinsichtlich des Unterschieds in der durchschnittlichen Duration (Zinssensibilität) zu überwältigen, hat enormen Druck sowohl auf Anleihen mit BBB- als auch auf die Hochzinsanleihen mit dem höchsten Rating ausgeübt. Da die Fed bereit ist, bestimmte „Gefallene Engel“-Anleihen zu kaufen, wird sich dieser Druck verringern.

Zweitens verringert die PMCCF das Risiko, dass „gefallene Engel“ keinen Zugang zu den Kapitalmärkten erhalten. Durch diese Fazilität können Unternehmen nun ihren Refinanzierungsbedarf innerhalb der drei Monate vor einer Fälligkeit decken. Die PMCCF versorgt die „gefallenen Engel“ während der Krise auch mit Liquidität. Unternehmen können bis zu 130 % des Volumens der langfristig fälligen Verbindlichkeiten aufnehmen, solange die Ratings für die zusätzliche Verschuldung mit einem niedrigen BB oder besser bestätigt werden.

Drittens könnte das MSLP eine potenzielle Kapitalquelle für Emittenten von hochverzinslichen und gehebelten Darlehen sein. Im Rahmen des Programms kann die Fed bis zu 600 Milliarden US-Dollar an Darlehen für US-Unternehmen mit weniger als 10.000 Beschäftigten oder weniger als 2,5 Milliarden US-Dollar Umsatz im Jahr 2019 bereitstellen.

Das könnte recht hilfreich sein, da die PMCCF für Emittenten mit einem Rating unterhalb des „Investment Grade“-Bereichs nicht offensteht, abgesehen von den kürzlich „gefallenen Engeln“. Abgesehen davon gibt es erhebliche Einschränkungen in Bezug auf Hebelung und Kreditaufnahme sowie auf die Vergütung von Führungskräften, Aktienrückkäufe und Dividenden. Diese Einschränkungen können die Wirksamkeit des Programms bei der Überbrückung von Finanzierungslücken für hochverzinsliche Unternehmen einschränken.

Die jüngsten Maßnahmen der US-Notenbank ändern nichts an unseren allgemeinen Erwartungen, dass sich die Zahl der „gefallenen Engel“ und der Zahlungsausfälle weiter erhöhen wird. Wir schätzen, dass 8,5 % des US-Unternehmensmarkts, der am 31. März als „Investment Grade“ eingestuft war, also insgesamt 440 Milliarden US-Dollar, unterhalb „Investment Grade“ herabgestuft werden. Tatsächlich haben einige dieser Herabstufungen bereits begonnen. Unsere Erwartungen in Bezug auf „gefallene Engel“ und Zahlungsausfälle sind Ergebnis unseres Fundamentalresearch und direkt von der Coronavirus-Krise und dem Ölpreisschock beeinflusst. Unserer Ansicht nach wird es für die heute am stärksten belasteten Emittenten nach wie vor schwierig sein, Zugang zu Finanzmitteln zu erhalten.

Wir gehen jedoch davon aus, dass diese Programme für US-Unternehmen eine wesentliche Liquiditätsspritze darstellen werden. Das macht die Programmerweiterungen grundsätzlich unterstützend für schwächere BBBs und BBs und technisch unterstützend für den breiten Markt für hochverzinsliche Papiere.

Da die erweiterten Programme bereits am 16. April anliefen, gehen wir davon aus, dass die Neuemissionen von Unternehmen mit „Investment Grade“-Rating robust bleiben und hochverzinsliche Primäremissionen für eine Reihe von Anleihen geringerer Bonität, die noch zahlungsfähig sind, wieder zunehmen werden.

Die Geschichte wiederholt sich: Erinnerung an Europas Kreditmärkte im Jahr 2016

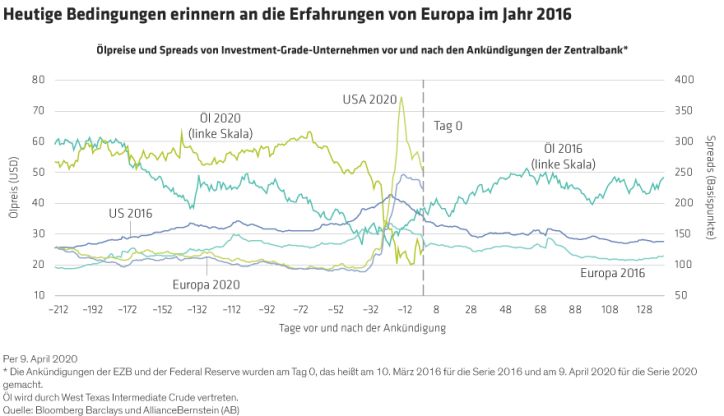

Die Ankündigung der Fed vom 9. April erinnert uns an die Ankündigung der Europäischen Zentralbank (EZB) ihres Unternehmenskaufprogramms im März 2016. Im Jahr 2016 waren die Spreads von Unternehmensanleihen sehr hoch, der Ölpreis bewegte sich im Bereich von 20 US-Dollar und die Abflüsse von Fonds und ETFs sowie die geringere Liquidität schufen ein schwieriges Umfeld für Anleger in Unternehmensanleihen. Als die EZB ihren Ankauf von Unternehmensanleihen ankündigte, begannen sich die Spreads zu verengen und der Ölpreis stieg wieder, auch wenn die Erholung zerbrechlich erschien.

Das ist dem heutigen Umfeld in den USA sehr ähnlich. Und wie im Jahr 2016 bei der EZB führten die Ankündigungen der Fed in der vergangenen Woche zu einer kurzfristigen Spread-Rallye (Abbildung). Die Bewertungen globaler Unternehmensanleihen mit „Investment Grade“-Rating sind heute so attraktiv wie seit vielen Jahren nicht mehr.

Obwohl wir mit vielen Unsicherheiten konfrontiert sind und die Marktliquidität nach wie vor eine Herausforderung darstellt – und wahrscheinlich die Verlustphasen weiter verschärfen wird, wenn sich die Anleger als Gruppe bewegen –, sehen wir den Eintritt der Fed als Inhaberin von US-Investment-Grade-Unternehmensanleihen als eine bedeutende Änderung an. Wir gehen nicht davon aus, dass die Fed auf dem US-Markt ein so bedeutender Eigentümer sein wird wie die EZB auf dem europäischen Markt, aber die Präsenz der Fed als langfristiger, großer Inhaber von US-Unternehmensanleihen dürfte dazu beitragen, die Marktvolatilität weltweit zu dämpfen.

Denken Sie schließlich daran, dass es für Zentralbanken schwierig ist, ein Programm zu beenden, sobald es einmal begonnen hat. Das war der Fall, als die EZB ihr Programm zum Ankauf von Vermögenswerten im Jahr 2019 beendete, um es 11 Monate später wieder aufzunehmen. Auch die Bank von Japan war nicht in der Lage, ihre Initiative von 2016, die qualitative und quantitative Lockerung der Geldpolitik mit Kontrolle der Zinskurve, zurückzuschrauben.

Obwohl wir nicht mit Sicherheit sagen können, dass wir das Schlimmste vom Coronavirus-bedingten Ausverkauf an den Kreditmärkten hinter uns haben, sind wir durch den Umfang und die Tragweite der Reaktionen der Zentralbanken ermutigt. Wir halten globale Unternehmensanleihen bei den derzeitigen Bewertungen weiterhin für attraktiv. Und wir raten den Anlegern, bei der Wahl ihrer Unternehmensanleihen selektiv vorzugehen. Da aus der globalen Pandemie Gewinner und Verlierer hervorgehen, wird eine aktive Wertpapierauswahl für den Erfolg von größter Bedeutung sein.

Erin Bigley ist Senior Investment Strategist für Fixed Income, Eamonn Buckley ist Portfoliomanager für Fixed Income und Tiffanie Wong ist Director für US Investment Grade Credit, alle bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

Weitere beliebte Meldungen: