"Aktien erholten sich im zweiten Quartal weltweit deutlich, angetrieben von massiven Stimulierungsbemühungen und Fortschritten im Kampf gegen das Coronavirus. Doch die Anleger sehen sich im dritten Quartal neuen Risiken gegenüber, während Unternehmen und Länder die Kosten der Pandemie aufstellen und mit der Gefahr einer zweiten Ansteckungswelle fertig werden müssen.

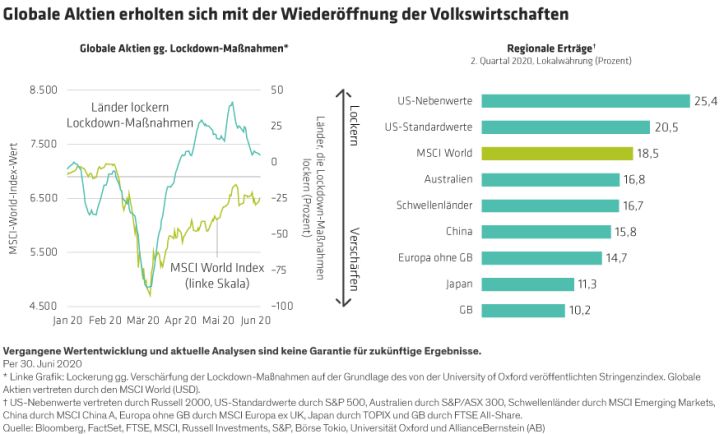

Nach einem Absturz im ersten Quartal erholten sich die Aktien im April, Mai und Anfang Juni wieder, als viele Länder ihre Wirtschaft allmählich wieder öffneten (Abbildung links). Gegen Quartalsende sanken die Kurse angesichts der Sorge, dass die Ansteckungsraten ansteigen könnten. Während die erhöhte Volatilität anhielt, stieg der MSCI World Index im zweiten Quartal um 18,5 %, sodass er seit Jahresbeginn um 5,3 % fiel (auf US-Dollar-Basis). In den Industrieländern führten US-Aktien. Japanische und britische Aktien schnitten unterdurchschnittlich ab (Abbildung rechts).

Zwischen Erleichterung und Verwirrung

Diese Erholung löste gemischte Gefühle aus. Die Anleger nahmen nun an, dass der 20%ige Rückgang der globalen Aktien im ersten Quartal nur vorübergehend war. Er verstärkte auch eine zeitlose Lektion für Anleger, wie man während einer Marktpanik ruhig bleibt. Wenn Anleger während eines Crashs verkaufen, riskieren sie, Verluste zu realisieren und das Erholungspotenzial zu opfern, da es fast unmöglich ist, Marktwendepunkte präzise zu bestimmen.

Doch es bestehen auch jede Menge Risiken. Die Marktentwicklung gegen Ende des Quartals deutete darauf hin, dass steigende COVID-19-Fallzahlen schnell eine Korrektur auslösen können. Obwohl sich die Konjunkturdaten verbessern, befindet sich die Weltwirtschaft in der größten Rezession der modernen Geschichte. Es ist mit bösen Überraschungen bei den Unternehmensergebnissen und Aktienerträgen zu rechnen.

Warum erholten sich Aktien im zweiten Quartal?

Warum also haben Aktien in diesem Umfeld so gut abgeschnitten? Unserer Meinung nach spiegelte die Erholung die Tatsache wider, dass die schlimmsten Befürchtungen der Anleger abgewendet worden waren. Auch wenn der Weg zur Erholung holprig sein wird, erscheint eine totale globale Kernschmelze oder eine lang anhaltende Depression angesichts der fiskal- und geldpolitischen Stimulierungszusagen von Regierungen und Zentralbanken jetzt unwahrscheinlich.

Tatsächlich wird erwartet, dass die Zinsen mehrere Jahre lang auf historischen Tiefstständen verharren werden, was die Attraktivität von sichereren Staatsanleihen, die fast keine Rendite bieten, weiter schmälert. Dadurch werden auch die Abzinsungssätze komprimiert, die Anleger zur Bewertung künftiger Cashflows von Unternehmen verwenden, was diese Cashflows heute wertvoller macht.

Die Marktgewinne wurden auch durch einen starken Anstieg des Einzelhandelsvolumens angetrieben. Und da Bargeld in Rekordhöhe in Geldmarktfonds geparkt ist, gibt es reichlich aufgestaute Kaufkraft, die eingesetzt werden kann, wenn sich das Vertrauen verbessert.

Erhebliche Streuung der Erträge

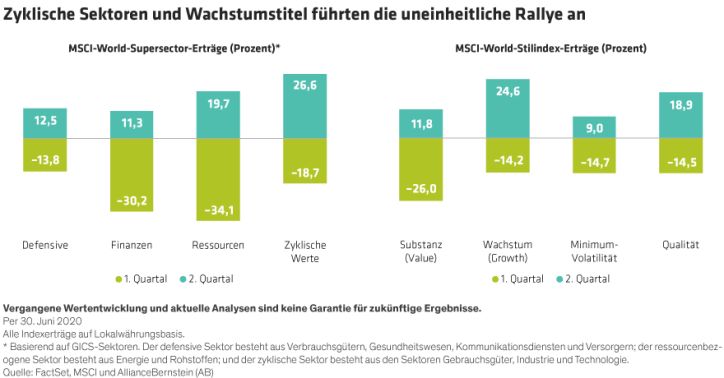

Im Moment ist das Vertrauen je nach Sektor unterschiedlich. Im zweiten Quartal setzten viele Technologieaktien ihren Aufschwung fort, da die Anleger Unternehmen belohnten, die Arbeit, Einkaufen und andere Aktivitäten von zu Hause aus ermöglichen. Zyklische Sektoren schnitten besser ab als defensive Sektoren (Abbildung links). Finanzwerte hatten jedoch aufgrund niedriger Zinsen und eines erhöhten Ausfallrisikos weiterhin zu kämpfen. Substanzaktien, zu denen auch zahlreiche Banken gehören, schnitten weiterhin deutlich schlechter ab als Wachstumswerte (Abbildung rechts).

Klumpenrisiken wachsen

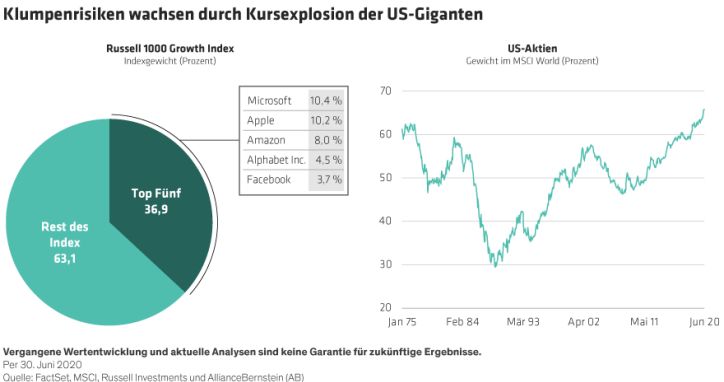

Die breite Streuung der Erträge in verschiedenen Sektoren des Marktes führt zu neuen Verzerrungen. Der Extremfall ist der Russell 1000 Growth Index (US-Wachstumsaktien), bei dem fünf Titel jetzt einen Rekordanteil von 36,9 % der gesamten Benchmark ausmachen (Abbildung links). In breiten globalen Benchmarks haben dieselben Namen zusammengenommen ein größeres Gewicht als der Markt eines ganzen Landes mit Ausnahme der USA. Teilweise als Folge davon machen US-Aktien heute 66 % des MSCI World aus, gegenüber nur 30 % vor drei Jahrzehnten (Abbildung rechts).

Warum ist das ein Problem? In der Vergangenheit hat sich das extreme Konzentrationsniveau in einer kleinen Gruppe von Titeln in der Regel umgekehrt. Wenn sich einige der heutigen Mega-Aktien unterdurchschnittlich entwickeln, könnten Anleger, die eine Benchmark oder eine starke Konzentration in diesen Namen besitzen, gefährdet sein.

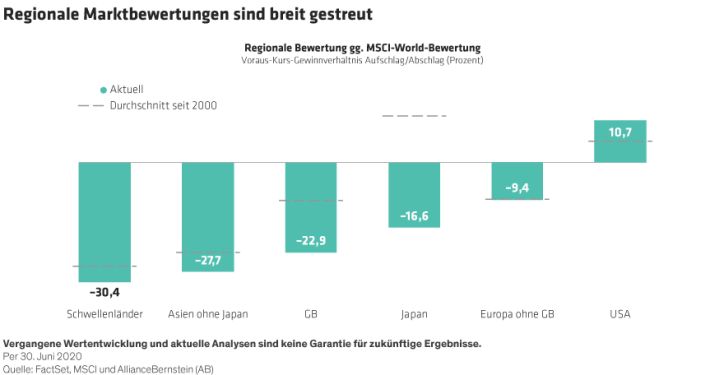

Ein weiteres Problem sind die Bewertungen. US-Aktien sind im Vergleich zum Rest der entwickelten Welt viel teurer als üblich (Abbildung).

Viele US-Aktien bieten unserer Ansicht nach ein gutes Ertragspotenzial, insbesondere im Vergleich zu Anleihen. Die derzeit hohen Bewertungen verringern jedoch unweigerlich die langfristigen Erträge, die Anleger vom US-Markt insgesamt erwarten können.

Und was kommt jetzt?

Anleger sollten sich auf weitere Überraschungen gefasst machen, weil das Coronavirus-Risiko weiter besteht. Viele Unternehmen setzten die Gewinnprognosen in den Berichten für das erste Quartal aus, was zu einer extrem breiten Streuung der Gewinnprognosen führte. Anleger sollten sich mehr Klarheit darüber verschaffen, welche Unternehmen besser mit den Auswirkungen der Pandemie zurechtkommen und welche nicht, da die Gewinnsaison für das zweite Quartal in diesem Monat beginnt.

In diesem Umfeld glauben wir, dass Anleger mit einem Researchprozess, der auf tiefem Branchen- und Unternehmenswissen beruht, Vorteile haben werden. Den Pfad des Virus zu projizieren ist nicht unsere Aufgabe als Investoren. Aber Anleger können Unternehmen identifizieren, die anfälliger für staatliche Maßnahmen, wie etwa Schließungen, sind, wenn die Infektionsraten wieder ansteigen.

Investments inmitten der COVID-19-Krise erfordern auch die Fähigkeit, über das Jahr 2020 hinauszublicken und langfristige Cashflow-Prognosen zu entwickeln, die ein höchst unsicheres Umfeld widerspiegeln. Sektoren und Branchen werden neu definiert werden, wenn schwächere Unternehmen scheitern und stärkere Unternehmen florieren. Dazu ist es erforderlich, die Bilanzen zu prüfen und mit dem Management zusammenzuarbeiten, um festzustellen, welche Unternehmen solide strategische Entscheidungen treffen, die nach dieser Krise die Gewinner von den Verlierern unterscheiden werden.

Drei Richtlinien für Anleger

Wie sollten Anleger ihre Aktienengagements in der zweiten Jahreshälfte angehen? Erstens: Akzeptieren Sie die Volatilität als ein bestimmendes Merkmal der heutigen Märkte, ohne zuzulassen, dass starke Ausschläge in die eine oder andere Richtung die strategischen Ziele außer Reichweite bringen. Zweitens: Definieren Sie Ihre Risikotoleranz für eine volatile Welt und diversifizieren Sie Ihre Engagements entsprechend; heute gibt es viele Möglichkeiten, langfristiges Aktienpotenzial mit unterschiedlichem Verlustrisikoschutz zu nutzen. Drittens: Prüfen Sie regionale und stilgebundene Engagements, um sicherzustellen, dass eine Allokation nicht übermäßig anfällig für erhöhte Bewertungen oder Länderkonzentrationen ist, die sich scharf umkehren könnten.

Das zweite Quartal hat gezeigt, dass die Aktienmärkte einen schweren exogenen Schock überwinden können, wenn sie genügend externe Unterstützung erhalten. Doch die Performance-Muster waren alles andere als ausgeglichen. Im weiteren Verlauf der Krise wird es notwendig sein, die anfälligsten Unternehmen zu meiden und Unternehmen mit einem langen Atem zu identifizieren, um langfristige Erträge in einem Markt zu erzielen, der auch weiterhin eine breite Streuung der Ergebnisse durch die Rezession und die Erholung hinweg mit sich bringen könnte."

Christopher Hogbin ist Head of Equities bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.