Während Technologieaktien aller Art weiterhin stark steigen, fragen sich viele Anleger, ob sie jetzt überbewertet sind. Doch selbst bei hohen Bewertungen glauben wir, dass der Technologiesektor noch immer mit langfristigem Wachstumspotenzial gespickt ist.

Technologieaktien scheinen unaufhaltsam zu steigen. Giganten wie Apple und Microsoft sowie technologiegetriebene Konsumgüterunternehmen wie Amazon und die Alibaba Group haben die COVID-19-Pandemie bislang bestens überstanden. Und eine aufstrebende Gruppe von widerstandsfähigen, innovativen Unternehmen, die von Anbietern von cloudbasierten Dienstleistungen über Fintech bis hin zu E-Commerce-Anbietern reicht, erzielt ebenfalls ein solides Wachstum, das durch die raschen Veränderungen in der Wirtschaft und bei den Verbrauchern infolge der Pandemie angeheizt wird.

Der technologielastige Nasdaq Composite Index ist in diesem Jahr bis zum 31. Juli um 20,5 % gestiegen, während der MSCI World Technology Index in diesem Zeitraum um 20,8 % zulegte (auf US-Dollar-Basis). Verglichen mit den gedämpfteren Erholungen der Indizes S&P 500 und MSCI World wird deutlich, dass die Anleger Tech-Aktien stark favorisieren.

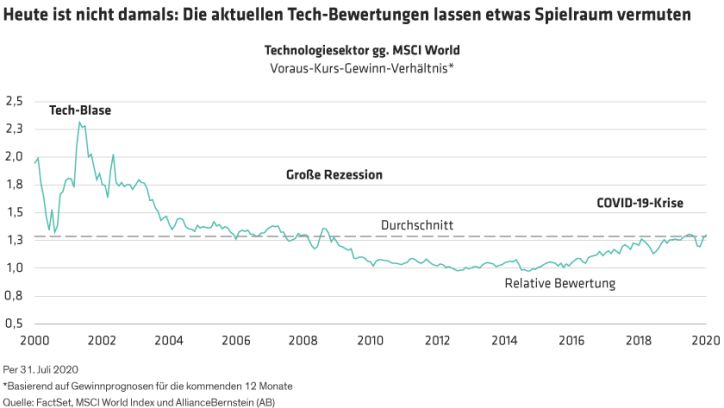

Hohe Gewinne haben die Bewertungen von Technologieaktien in die Höhe getrieben. Globale Technologieaktien werden mit einem Voraus-Kurs-Gewinn-Verhältnis von 26,5 gehandelt, was einem Aufschlag von 30 % gegenüber dem MSCI World Index entspricht. Ist die Prämie gerechtfertigt oder beruht sie eher auf irrationaler Gier? In diesen beispiellosen Zeiten halten wir einige hohe Kurse für gerechtfertigt, insbesondere für Unternehmen mit nachhaltigen Wachstumstreibern. Anleger müssen nur ein paar Mythen überwinden, um die Chancen zu erkennen.

Mythos 1: Alle Tech-Aktien sind überbewertet

Technologie ist kein homogener Sektor, und nicht alle Technologieunternehmen sind überteuert. Tatsächlich ist die Bewertungsprämie des Sektors im Vergleich zu seinem historischen Höchststand relativ niedrig (Abbildung).

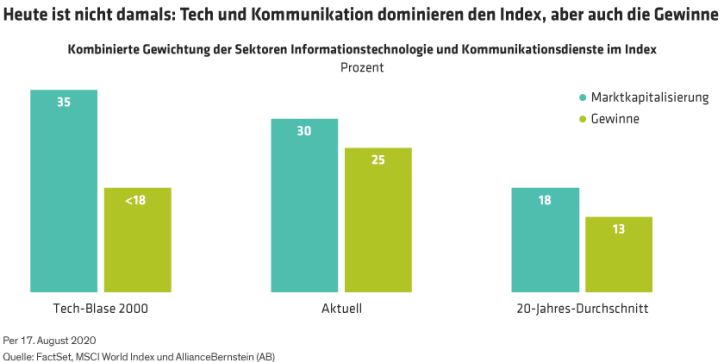

Beim Höchststand des Marktes im März 2000 entfielen auf die Technologie- und Kommunikationsdienstleistungssektoren des MSCI World zusammengenommen 35 % der Marktkapitalisierung und weniger als 18 % der Gewinne. Heute machen die beiden Sektoren jedoch 30 % der Marktkapitalisierung und fast 25 % aller Gewinne aus (Abbildung). Der Grund dafür? In einer immer stärker vernetzten Welt profitieren Technologieunternehmen zunehmend vom Netzwerkeffekt, der es ihnen ermöglicht, Größenvorteile zu nutzen und höhere inkrementelle Margen zu erzielen.

Mythos 2: Hohe Bewertung = Hohes Risiko

Ist es riskanter, mehr für eine Aktie zu bezahlen? Nicht unbedingt, vor allem, wenn die Gründe und Wahrnehmungen hinter hohen Bewertungen so unterschiedlich sein können. Technologieunternehmen mit langfristigen Wachstumstreibern wird beispielsweise ein höheres vorhersehbares Gewinnwachstum zugestanden als Unternehmen mit zyklischen Treibern, die stärker von den durch die Pandemie geschädigten konjunkturellen Kräften abhängig sind und daher als viel risikoreicher gelten.

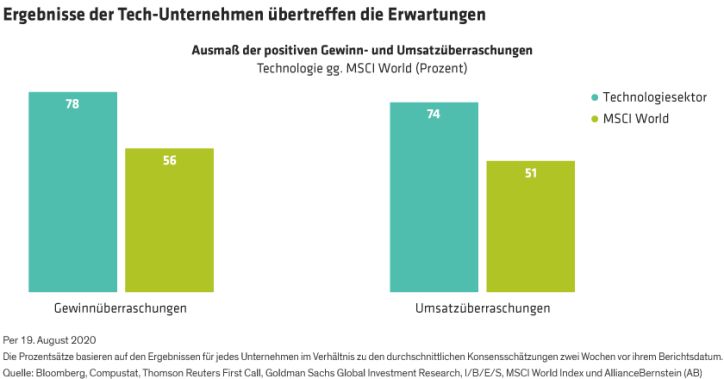

In der aktuellen Gewinnsaison gehören die Tech-Unternehmen zu den wenigen, die Umsatz- und Gewinnwachstum im Vorjahresvergleich berichten. Sie schnitten zudem viel besser ab als erwartet. Etwa 74 % der Informationstechnologieunternehmen im MSCI World berichteten über höhere Umsatzerwartungen und 78 % berichteten über Überraschungen bei den Gewinnen, verglichen mit nur 51 % respektive 56 % für den Gesamtmarkt (Abbildung).

Unserer Ansicht nach spiegeln höhere Bewertungen die geringe Risikotoleranz der breiten Anlegerbasis wider. Heute werden Technologieunternehmen zu ähnlichen Bewertungen wie Basiskonsumgüter gehandelt und bieten gleichzeitig bessere Wachstumseigenschaften. So mögen beispielsweise Aktien von Einzelhändlern und Technologieunternehmen, die IT-Dienstleistungen und -Ausrüstungen vor Ort anbieten, billig aussehen, könnten aber bei anhaltender Pandemie und zunehmendem Gegenwind weiter fallen.

Das Niedrigzinsumfeld erhöht auch die Wachstumsaussichten von Technologieunternehmen. Wachstumsstarke Unternehmen tendieren dazu, größere Einkommensströme aus künftigen Einnahmen und Gewinnen zu erzielen. Wenn also die Zinssätze niedrig bleiben, profitieren die Einkommensströme von niedrigeren Abzinsungsätzen, was zu einem Anstieg der Aktienkurse beiträgt.

Mythos 3: Bewertung vor Grundlagen

Sind die Bewertungen überhaupt die richtige Debatte, und wird zu viel Wert auf den Preis und zu wenig auf das Gewinnwachstumspotenzial gelegt? Wir denken schon.

Erinnern Sie sich an die erste Generation von iPhone und Apple im Jahr 2007? Die Apple-Aktien wurden mit atemberaubenden Höchstkursen von rund 18 US-Dollar gehandelt, basierend auf der Prognose, im ersten Jahr weltweit 3 Millionen Einheiten zu verkaufen. Vergleichen Sie das mit den 200 Millionen Einheiten, die heute jährlich verkauft werden. Es ist eine bekannte Wachstumsgeschichte, ebenso wie Amazon, das immer als teuer galt. Doch selbst bei einem Umsatz von 280 Milliarden US-Dollar zum Jahresende 2019 hat das Unternehmen die Umsatzerwartungen der Analysten stets übertroffen und gleichzeitig die Profitabilität verbessert.

Innovative Technologieunternehmen können teuer aussehen, wenn man nur die Konsensschätzung zu einem statischen Zeitpunkt zugrunde legt. Wahre Technologieführer verfolgen jedoch beharrlich ihre langfristigen Ziele. Sie verbessern sich ständig und erfinden sich neu, um mit neuen Produkten und Dienstleistungen für sich verändernde und wachsende Marktbedürfnisse einen Wettbewerbsvorteil zu erhalten. Manchmal erfordert der Erfolg die Bereitschaft, ihre heutigen Geschäftsmodelle selbst zu zerstören, um ihre Zukunft zu sichern – vielleicht eine der schwierigsten und umstrittensten Aufgaben. Denken Sie an Netflix, als das Unternehmen den Markt überraschte, indem es von einem damals recht erfolgreichen DVD-Versand per Post zu einem ungetesteten Streaming-Modell wechselte, das heute 193 Millionen Abonnenten hat. Auch hier ist Amazon ein klassisches Beispiel. Was als traditioneller Online-Buchhändler begann, hat sich zu einem Technologie-Kraftpaket entwickelt, das Einzelhandel, Werbung, Streaming-Medien, Logistik und cloudbasierte Infrastrukturdienste umfasst. Und während dieser Transformation unterschätzten aktuelle Schätzungen das Wachstumspotenzial und die Nachhaltigkeit des Unternehmens, indem sie Risiken falsch interpretierten oder die Gewinne unterschätzten.

Ein erfolgreiches innovatives Unternehmen ist mehr als nur eine gute neue Idee. Nachhaltige Innovatoren sollten ein nachhaltiges Umsatz- und Gewinnwachstumspotenzial bieten. Gegenwärtig jagt reichlich Liquidität tatsächlich nur sehr wenigen Wachstumschancen hinterher, darunter viele kleinere, weniger bekannte Unternehmen. Nicht alle sind das nächste Amazon, aber einige haben vielleicht die richtigen Eigenschaften, um zu den führenden Unternehmen der nächsten Generation zu werden – Produkte und Dienstleistungen mit transformatorischer Wirkung und die hartnäckige, innovative DNA, um sich auf ihrem Wachstumspfad ständig neu zu erfinden. Während einige auf der Grundlage kurzfristiger Schätzungen teuer erscheinen mögen, besteht die wichtigste Aufgabe für Investoren in technische Innovationen letztlich darin, die nächsten umwälzenden Führungsunternehmen zu identifizieren, die über den kurzfristigen Boom hinaus ein nachhaltiges und unterschätztes Wachstum erzielen können.

Lei Qiu ist Portfoliomanagerin des International Technology Portfolios sowie Senior Research Analyst für Thematic and Sustainable Equities bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.