Investitionen in Unternehmen, die sich um ein besseres Klima durch Dekarbonisierung bemühen, führen nicht zwangsläufig zu einem niedrigeren Anlageertrag. Ganz im Gegenteil. Neben ihrem Beitrag zu einer gesünderen Umwelt können CO2-arme Aktien auch ein attraktives Ertragspotenzial bieten.

Zahlreiche Triebkräfte bewirken eine Verlagerung hin zu CO2-armen Investitionen mit Unterstützung von Regierungen, Unternehmen und Investoren. Wenn sich eine globale Gemeinschaft zusammenschließt, um das Problem zu bekämpfen, fließt mehr Kapital in die Bemühungen zur Bekämpfung des Klimawandels. All das schafft Gelegenheiten für Anleger, ihren Teil dazu beizutragen, und zugleich ihren langfristigen finanziellen Zielen gerecht zu werden.

Regierungen stecken den Rahmen ab, Unternehmen steigen ein

Die stärkere Nachfrage nach CO2-armen Investitionen hängt teilweise mit den verstärkten staatlichen Anstrengungen zur Verbesserung des Klimas zusammen. Die meisten Nationen sind besonders auf die Dekarbonisierung ihrer Wirtschaft fixiert, und fast 200 von ihnen unterstützen das Pariser Abkommen, das dazu beitragen soll, die globale Erwärmung bis 2050 in den Griff zu bekommen. Konkret besteht das zentrale Ziel des Abkommens darin, den globalen Temperaturanstieg in diesem Jahrhundert deutlich unter 2 Grad Celsius zu halten, nach Möglichkeit gar auf 1,5 Grad Celsius zu begrenzen.

Während die Staaten die Dringlichkeit betonen, sind viele Unternehmen bei der Verringerung ihres CO2-Ausstoßes bereits weit fortgeschritten. Vom Finanzwesen über fossile Brennstoffe bis hin zu Transport und Technologie – zukunftsorientierte Unternehmen sehen einen höheren Wert in einem geringeren CO2-Fußabdruck. Und es beginnt, einen Unterschied zu machen.

Investitionen in CO2-arme Technologien betreffen viele Bereiche und Branchen. Beispielsweise bezieht Nestlé heute landwirtschaftliche Kernprodukte wie Kakao und Zucker aus Regionen, die weniger vom Klimawandel betroffen sind. Ebenso unterhält Home Depot eine rund um die Uhr besetzte Kommandozentrale, um die Kunden auch bei Hurrikanen und anderen extremen Wetterereignissen zu versorgen.

Sogar Unternehmen mit wenig überzeugender Umwelthistorie haben CO2-arme Initiativen ergriffen. So entwickelt beispielsweise der Bergbaukonzern Rio Tinto eine Technologie zur Herstellung von CO2-neutralem Aluminium, die den Bedürfnissen wichtiger Kunden wie Apple und Alcoa gerecht wird. Sogar einige Fluggesellschaften sind bahnbrechend: Qantas Airways schafft neue und intelligentere Reiserouten und Flugpläne, die weniger Treibstoff verbrauchen.

Unabhängig davon, ob sie zu den Unternehmen mit den höchsten Emissionen gehören, wie Royal Dutch Shell, oder zu Unternehmen mit niedrigeren Emissionen, wie Microsoft, verbessern CO2-arme Strategien das Ergebnis und verändern grundlegend die Art und Weise, wie Unternehmen ihre Lieferketten auf- und abwärts betreiben.

Starke Nachfrage nach CO2-armen Strategien stammt vor allem von Großinvestoren

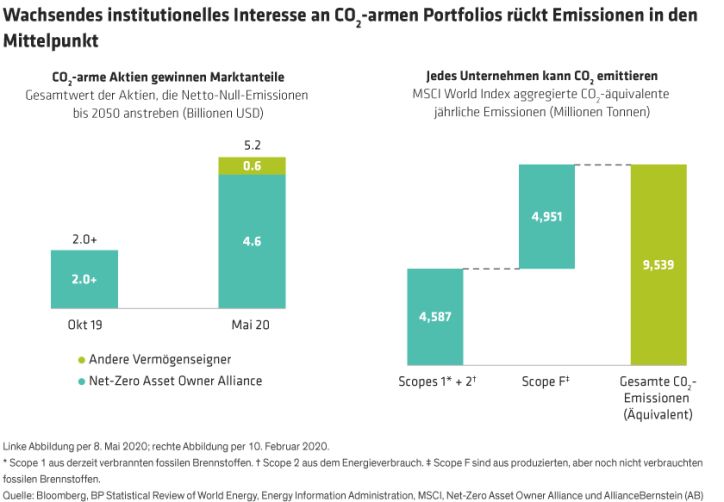

Portfolios, die auf CO2-arme Unternehmen abzielen, werden nicht nur in Europa immer beliebter, da das Klimabewusstsein der Anleger zunimmt. Besonders stark ist die Nachfrage unter institutionellen Anlegern, wobei viele von ihnen Best Practices austauschen und ihre Erfahrungen vergleichen, während sich der Investitionsansatz von der Nische zum Mainstream verlagert. Die „Net-Zero Asset Owner Alliance“, die auf dem UN-Klimagipfel 2019 gegründet wurde, wird auf Jahrzehnte hinaus ein Prüfstein für Standards und Rechenschaftspflicht sein. Die Gründungsmitglieder Zurich, Allianz, CalPERS und Swiss Re sowie andere haben bereits den größten Anteil – etwa 2 Billionen US-Dollar an verwalteten Vermögenswerten, die bis 2050 Netto-Null-Emissionen anstreben (Abbildung, links).

CO2-Bepreisung ist ein entscheidender Faktor

Praktisch jedes Geschäftsmodell ist mit Kohlenstoffemissionen verbunden, sei es als Energieerzeuger oder -verbraucher oder sogar indirekt über ihre Lieferkette. Die Emissionen werden in Tonnen CO2-Äquivalenten (CO2Ä) pro Jahr gemessen, und die kombinierten jährlichen CO2Ä-Emissionen für den MSCI-Weltindex betragen 9,5 Milliarden Tonnen (per 10. Februar 2020). Das sind 210 Tonnen pro 1 Million US-Dollar Marktkapitalisierung, einschließlich der Scope-F-Emissionen, aus fossilen Brennstoffen, die produziert, aber noch nicht verbraucht wurden (Abbildung, rechts).

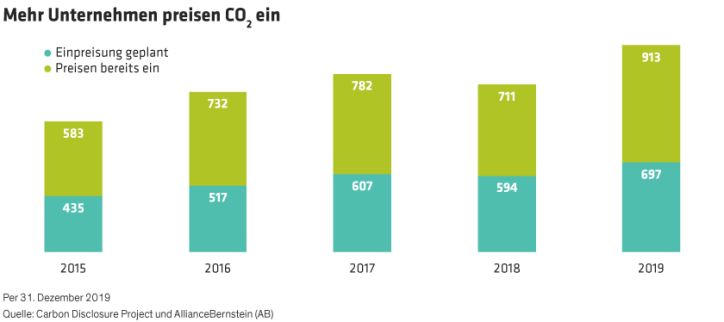

Da die CO2-Emissionswerte der einzelnen Unternehmen sehr unterschiedlich sind, bietet die Berücksichtigung ihrer Kostenauswirkungen im Vorfeld einen aufschlussreichen Vergleich von Äpfeln zu Äpfeln im gesamten Anlageuniversum. Diese CO2-Preis-Priorität ist ein dynamischer Faktor, der die Prognose eines Unternehmens sofort dramatisch verändern kann. Die Weltbank bezeichnet das als einen der „stärksten Hebel, die wir haben, um die Finanzierung auf den Klimaschutz umzustellen“. Der CO2-Preis ist ein immer wichtigerer interner Gradmesser, während Unternehmen Strategien entwickeln, aber auch ein mächtiges Instrument für CO2-bewusste Anleger, um diese Unternehmen genauer zu bewerten (Abbildung). Da immer mehr Unternehmen bei ihren Entscheidungen einen CO2-Preis berücksichtigen, sollten das auch Investmentanalysten tun, damit sie genauere Prognosen erstellen können, um attraktive Chancen zu erkennen.

Die Bepreisung von CO2 kann auch dazu beitragen, tangentiale, aber verwandte Fundamentaldaten aufzufangen, die sich auf das Endergebnis eines Unternehmens auswirken, wie eine mögliche Regulierung (Kohlenstoffsteuern) und die Einhaltung von Standards (kostspielige Upgrades). Diese Fundamentaldaten finden sich typischerweise in mehreren verschiedenen CO2Ä-Emissions-„Bereichen“, die alle gleichermaßen untersucht werden sollten. Unabhängig davon, ob es sich bei den CO2Ä-Emissionen um die derzeitige Verbrennung und den Verbrauch fossiler Brennstoffe oder um potenzielle künftige Freisetzungen aus noch nicht verbrauchten Brennstoffen handelt, sind wir der Meinung, dass Anleger alle diese Faktoren abwägen sollten, um ihren Einfluss auf den Wert eines Unternehmens vollständig zu erfassen.

Kann die Dekarbonisierung langfristig die Erträge steigern?

Eine Senkung des CO2-Ausstoßes sollte zu besseren Klimaergebnissen führen, aber bezüglich des Ertragspotenzials gibt es immer noch Skeptiker. Unserer Ansicht nach können Investitionen in kohlenstoffarme Anlagen dazu beitragen, das Alpha im Laufe der Zeit zu verbessern, insbesondere wenn bei Aktien mit höheren Emissionswerten niedrigere Erträge erzielt wurden. Für die fünf Jahre bis 2019 deuten unsere Untersuchungen darauf hin, dass die Unternehmen mit dem höchsten CO2-Ausstoß selbst bei steigenden Ölpreisen eine unterdurchschnittliche Performance erzielt haben. Und mit einer durchdachten Mischung aktiv ausgewählter, qualitativ hochwertiger, stabiler Unternehmen mit vernünftigen Bewertungen glauben wir, dass ein CO2-armes Portfolio gut positioniert sein kann, um das Risiko in Abwärtsmärkten zu mindern und im Laufe der Zeit am Aufwärtstrend zu partizipieren.

Seit dem Pariser Abkommen von 2015 erlebte die Welt die fünf heißesten Jahre ihrer Geschichte. Mit steigender Dringlichkeit streben Staaten und Unternehmen nach Klimaverbesserungen. Unterdessen äußern immer mehr Anleger ihren Wunsch nach umweltfreundlicheren Ansätzen für Profitabilität und Ertrag.

Wir sind der Meinung, dass all das zusammenwirken kann, um eine bessere Welt zu schaffen und gleichzeitig ein glatteres Muster wettbewerbsfähiger Erträge zu erzielen. Mithilfe CO2-armer Anlagestrategien sieht die Zukunft vielversprechend und vielleicht weniger warm aus.

Kent Hargis ist Co-Chief Investment Officer für Strategic Core Equities bei AllianceBernstein (AB).

Roy Maslen ist Chief Investment Officer für Australian Equities bei AllianceBernstein (AB).

Sammy Suzuki ist Co-Chief Investment Officer für Strategic Core Equities bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden. AllianceBernstein Limited ist von der Financial Conduct Authority im Vereinigten Königreich zugelassen und wird durch diese Behörde reguliert.

Weitere beliebte Meldungen: