Die globalen Aktienmärkte legten im dritten Quartal zu, zogen sich aber im September von ihren Höchstständen für 2020 zurück. Die Marktbewegungen wurden – sowohl nach oben als auch nach unten – von einer sehr kleinen Gruppe riesiger US-Aktien dominiert. Wie sollten Anleger reagieren?

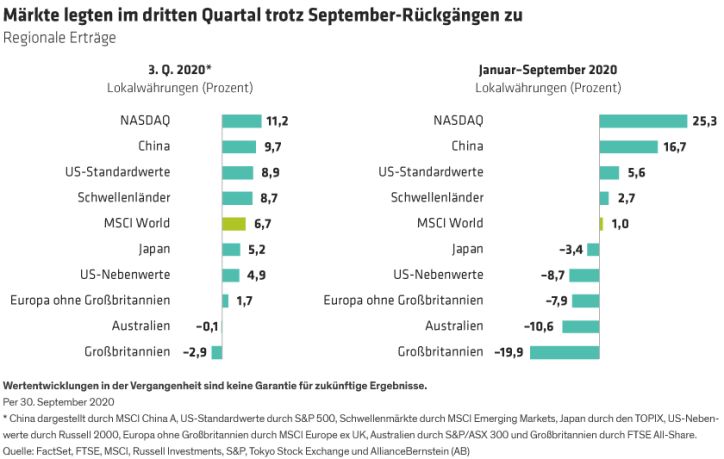

Im dritten Quartal stiegen die globalen Aktienmärkte in Lokalwährung um 6,7 %, wobei die meisten Märkte im positiven Bereich lagen (Abbildung, links). Im bisherigen Jahresverlauf waren die Ertragsmuster jedoch extrem uneinheitlich, wobei die US-Aktien führend waren und der technologielastige NASDAQ-Index im Jahresverlauf um 25 % zulegte, während europäische Aktien rückläufig waren (Abbildung, rechts).

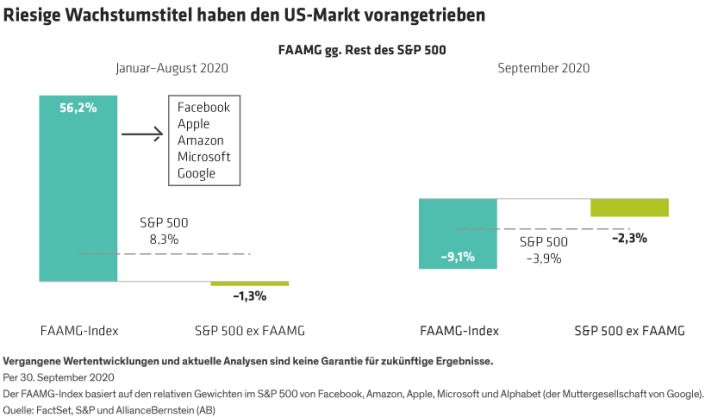

Fünf der größten US-Aktien haben die Kursgewinne auf dem US-Markt dominiert. Und im September, als der MSCI World Index um 2,9 % von den Höchstständen des Jahres 2020 zurückging, korrigierten just jene Aktien stärker als die übrigen Aktien des S&P 500. Rechnet man Facebook, Apple, Amazon, Alphabet (die Muttergesellschaft von Google) und Microsoft aus dem S&P 500 heraus, so hat sich der US-Markt in diesem Jahr überhaupt kaum bewegt (Abbildung).

Warum korrigierten die Börsen im September?

Die Marktrückgänge im September spiegelten echte Bedenken wider. Die Anleger waren besorgt über die Unfähigkeit des US-Kongresses, sich auf zusätzliche fiskalische Stimulierungsmaßnahmen zu einigen, und über das wachsende Risiko eines chaotischen US-Wahlergebnisses vor dem Hintergrund steigender COVID-19-Zahlen in weiten Teilen der entwickelten Welt. Diese Unsicherheit manifestierte sich in den populärsten Segmenten des Marktes – Technologie-, Wachstums- und Momentumtitel in den USA. Die größten Unternehmen dieser Kohorte haben in diesem Jahr von langfristigen Wachstumstrends profitiert, die durch die Pandemie beschleunigt wurden. Doch angesichts ihrer hohen Konzentration auf wichtige Benchmarks zogen die US-Mega-Caps den Markt im September nach unten.

Von Ende März bis September wurden die Marktgewinne durch eine kraftvolle Kombination beispielloser geld- und fiskalpolitischer Anreize erzielt. Unseres Erachtens gibt es gute Gründe, warum ultraniedrige Zinsen und Konjunkturprogramme die Aktienkurse weiterhin stützen sollten. Wir sind jedoch auch der Ansicht, dass der Rücksetzer vom September eine gesunde Entwicklung war, da die Kurse vieler Aktien den Fundamentaldaten vorausgeeilt sein dürften und die Marktgewinne weitgehend von einer sehr engen Gruppe von Aktien getragen wurden.

Starke Verzerrungen in engen Märkten

Vor dem Rückgang im September hatte die extreme Marktkonzentration die Marktstruktur verändert. Ende August hatten die fünf US-Giganten einen Rekordanteil von 39 % am Russell 1000 Growth Index. Infolgedessen machten US-Aktien einen Rekordanteil von 66,7 % des MSCI World aus.

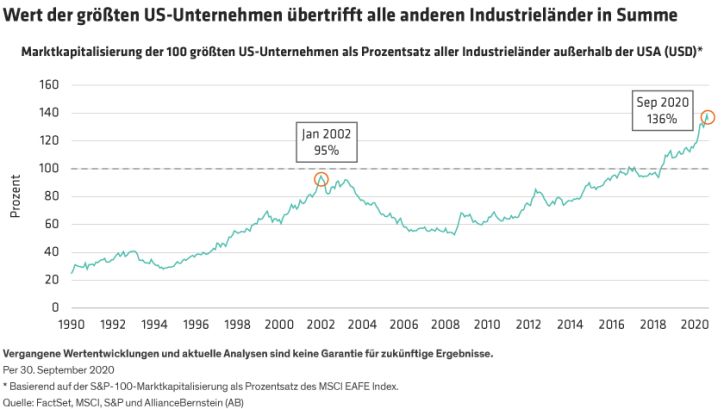

Doch das ist noch nicht alles. Das Gewicht von Apple im MSCI ACWI ist jetzt größer als der gesamte britische Markt. Microsoft und Apple zusammen sind mehr wert als der gesamte Russell 2000 Index für Nebenwerte. Und selbst nach den Rückgängen im September war der kombinierte Marktwert der größten 100 US-Unternehmen immer noch größer als alle anderen Industrieländer zusammen (Abbildung, unten).

Für Anleger, die keine großen Positionen in den US-Wachstumsgiganten gehalten haben, war dieses Jahr frustrierend. Portfolios ohne große Engagements in diesen Namen haben sich unterdurchschnittlich entwickelt. Und schließlich sind diese Aktien nicht wie die Dot-Com-Träume des Jahres 2000, von denen sich viele mit dem Platzen der Technologieblase verflüchtigt haben. Die heutigen Mega-Caps verfügen über wirklich ausgeprägte Fähigkeiten, die während der Pandemie sehr gefragt sind, sowie über strategische Geschäftsmodelle, die langfristiges Wachstum unterstützen.

US-Mega-Caps: Großartige Unternehmen, doch Risiken sollten nicht ignoriert werden

Warum also sollten sich Anleger nicht einfach auf diese fünf Aktien stürzen? Es gibt mehrere Gründe, warum eine hohe Gewichtung dieser Gruppe einem Portfolio unbeabsichtigte Risiken hinzufügen könnte.

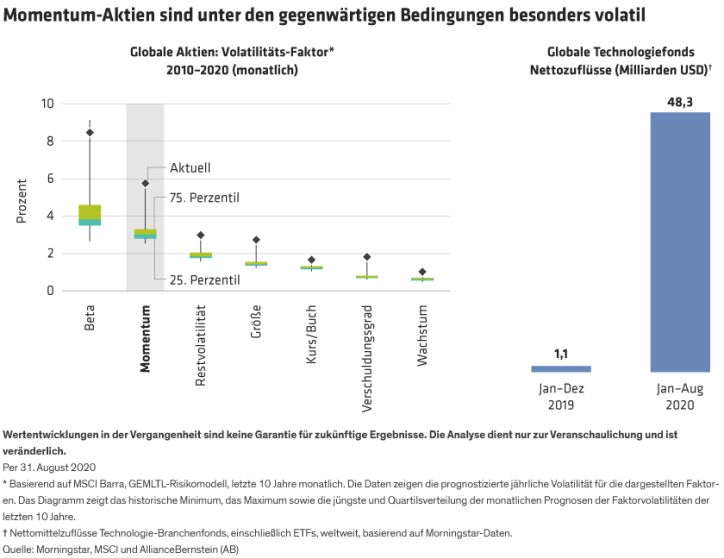

Erstens wurden diese Aktien vom Momentum getrieben. Unsere Analysen deuten darauf hin, dass bei einem Portfolio aus allen fünf Mega-Cap-Aktien, das sich am S&P 500 orientiert, etwa 25 % des Risikos an den Momentum-Faktor gebunden wären. Momentum ist der zweitgrößte Volatilitätsfaktor bei globalen Aktien in einer Zeit, in der die Volatilität nahe einem Rekordhoch für die letzten zehn Jahre liegt (Abbildung, links). Zweitens haben die Anleger massive Mittel in den Technologiesektor gepumpt. So flossen beispielsweise von diesem Jahr bis August weltweit rund 48 Milliarden US-Dollar in Technologie-Portfolios, verglichen mit nur 1,1 Milliarden US-Dollar im gesamten Jahr 2019, so die Daten von Morningstar (Abbildung, rechts). Dieser Trend kann sich schnell umkehren, wenn sich die Stimmung für Technologieaktien ändert.

Drittens erhöht die zunehmende Besorgnis über die Dominanz der Technologiegiganten und der technologiegetriebenen Verbraucherunternehmen die Gefahr eines regulatorischen Durchgreifens. Es ist unmöglich vorherzusagen, wie sich neue Regulierungen entwickeln werden – insbesondere in einem Wahljahr –, aber solche Bemühungen könnten ihren Geschäftsmodellen und ihrer künftigen Profitabilität einen schweren Schlag versetzen. Und schließlich setzt das Halten all dieser Aktien die Anleger einem erheblichen Klumpensrisiko in einer Gruppe von Aktien aus, die sehr ähnliche Wertentwicklungsmuster aufweisen. Das bedeutet, dass schlechte Nachrichten für ein Unternehmen die Aktienkurse der gesamten Gruppe beeinflussen könnten.

Wir wollen damit keineswegs sagen, dass Anleger keine US-Mega-Cap-Aktien besitzen sollten. Wir sind jedoch der Meinung, dass diese Titel in angemessener Gewichtung gehalten werden sollten und einer klaren Anlagephilosophie entsprechen sollten, die durch Research unterstützt wird und strengen Risikokontrollen unterliegt.

Positionierung in volatilen Zeiten

Risikomanagement ist im gegenwärtigen Umfeld unerlässlich. Selbst bei starker geld- und konjunkturpolitischer Unterstützung gibt es zahlreiche Volatilitätsquellen. Die Welt sucht immer noch fieberhaft nach einem COVID-19-Impfstoff, der den Ländern helfen kann, ihre Wirtschaft wieder vollständig zu öffnen. Soziale Unruhen in den USA haben die Polarisierung der US-Bevölkerung deutlich gemacht, die nach der Wahl im November zu einem umstrittenen Ergebnis führen könnte. Trumps COVID-19-Erkrankung hat die Märkte zusätzlich verunsichert.

Unterschiedliche Wahlergebnisse können das Anlagerisiko erhöhen. Die festgefahrene Situation in Washington könnte die Bemühungen zur Konjunkturbelebung vereiteln, während regulatorische Schritte – insbesondere im Technologie- und Finanzsektor – vor den Wahlen schwer vorhersehbar sind. Es ist auch stets schwierig vorherzusagen, wie die Märkte reagieren werden. Im Jahr 2016 glaubte man weithin, dass ein Sieg Trumps zu einem Druck auf die Märkte führen würde, aber in Wirklichkeit war die Volatilität nach den Wahlen nur von kurzer Dauer und machte nachhaltigen Aktienmarktgewinnen Platz.

In Europa war der Brexit am Quartalsende immer noch eine Quelle der Unsicherheit. Die Handelsspannungen zwischen den USA und China sind nach wie vor ungelöst. Und China und Indien standen sich kürzlich entlang der Himalajagrenze gegenüber, was die Angst vor einer militärischen Konfrontation zwischen den beiden bevölkerungsreichsten Nationen der Welt schürte.

Wie können sich Anleger also in einem so risikoreichen Umfeld in Aktien positionieren? Ist es möglich, eine Allokation zu schaffen, die nicht übermäßig anfällig für geopolitische Risiken oder Klumpenrisiken ist? Wir denken, dass die folgenden Richtlinien hilfreich sein können.

- Wachstumsquellen verbreitern: Die US-Mega-Caps sind nicht die einzigen Unternehmen, die sich während der Pandemie gut behaupten. Tatsächlich lassen sich branchenübergreifend noch immer Unternehmen finden, die das Potenzial haben, ihre langfristigen Gewinne um mindestens 10 % pro Jahr zu steigern. Selbst im Technologiesektor bieten viele innovative Unternehmen jenseits der Giganten erhebliches Potenzial.

- Defensive Netze auswerfen: Während des Crashs im ersten Quartal haben wir gelernt, dass die Branchen, die in dieser Krise Schutz boten, andere sind als in der Vergangenheit. Und einige defensive Sektoren, wie Grundnahrungsmittel und Versorger sowie ausgewählte Aktien aus dem Gesundheitswesen, sehen heute relativ billig aus. Defensive Allokationen können dazu beitragen, das Potenzial der Aktienmärkte auszuschöpfen und gleichzeitig die Ertragsmuster durch volatile Episoden zu glätten. Es ist jedoch wichtig, sicherzustellen, dass ein defensives Portfolio angemessen aufgebaut ist, um eine Allokation inmitten der einzigartigen Herausforderungen, vor denen wir im Jahr 2020 stehen, abzufedern.

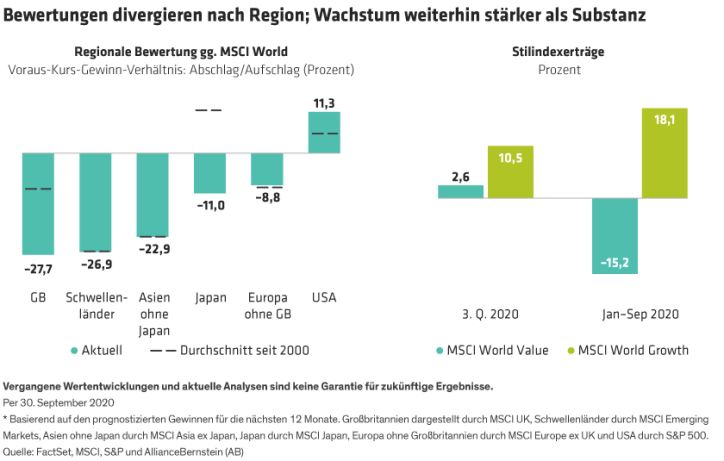

- Global denken: Es lohnt sich, über eine Diversifizierung des regionalen Engagements nachzudenken. Einige Aktienmärkte, vor allem in Europa, haben sich noch nicht vollständig vom Coronavirus-Crash des ersten Quartals erholt. Die regionalen Bewertungen sind ungewöhnlich breit gestreut (Abbildung, unten links). Und in Ländern und Branchen, die auf den Radarschirmen der Anleger sowohl in den Industrie- als auch in den Schwellenländern nicht an vorderster Front und im Mittelpunkt stehen, bieten sich weltweit zahlreiche Gelegenheiten.

- Substanzaktien im Auge behalten: Substanz- oder Valueaktien hinkten weiterhin den Wachstumswerten hinterher (Abbildung, rechts), da mangelndes zyklisches Wachstum zu einer Verknappung von Unternehmen führte, die strukturelles Wachstum bieten. Und niedrige Zinsen unterstützen wachstumsstarke Aktien. Sobald sich die Volkswirtschaften von der Pandemie erholen, denken wir, dass unterbewertete Unternehmen mit zyklischem Wachstumspotenzial wieder in die Gunst der Anleger zurückkehren könnten, was eine Quelle diversifizierten Ertragspotenzials für Anleger mit höherer Risikobereitschaft darstellen würde.

Es ist verlockend, der Masse in die beliebtesten und am besten performenden Aktien zu folgen. Doch die Markttrends im September sollten uns mahnen, dass das, was stark steigt, auch schnell wieder fallen kann. In einem Markt, der von vielfältigen Gefahren geprägt ist, halten wir Fundamentalresearch, das darauf abzielt, die Risiko- und Ertragsquellen eines Portfolios zu erweitern, für wichtiger denn je, um Aktienportfolios mit kurzfristigen Stoßdämpfern und langfristiger Ausdauer aufzubauen.

Christopher Hogbin ist Head of Equities bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

MSCI übernimmt keine ausdrückliche oder stillschweigende Gewährleistung oder Verantwortung und kann für die hierin enthaltenen MSCI-Daten nicht haftbar gemacht werden.