Mit dem nahenden Wahltag haben die US-Börsen jede Menge politische Nachrichten zu verdauen. Anfang Oktober zog sich Präsident Trump das Coronavirus zu, was Bedenken darüber aufkommen ließ, wie sich die letzten Phasen des Wahlkampfs entwickeln werden. Das nächste Konjunkturpaket steckt im Parlament fest. Und die Befürchtungen haben zugenommen, dass ein unklarer Ausgang im November Monate der Unsicherheit auslösen könnte, zu einer Zeit, in der die Coronavirus-Fälle in Teilen der USA und Europas zunehmen und die US-Konjunktur entscheidende Maßnahmen zur Bekämpfung der Rezession benötigt.

Aktienerträge sind historisch gesehen unpolitisch gewesen

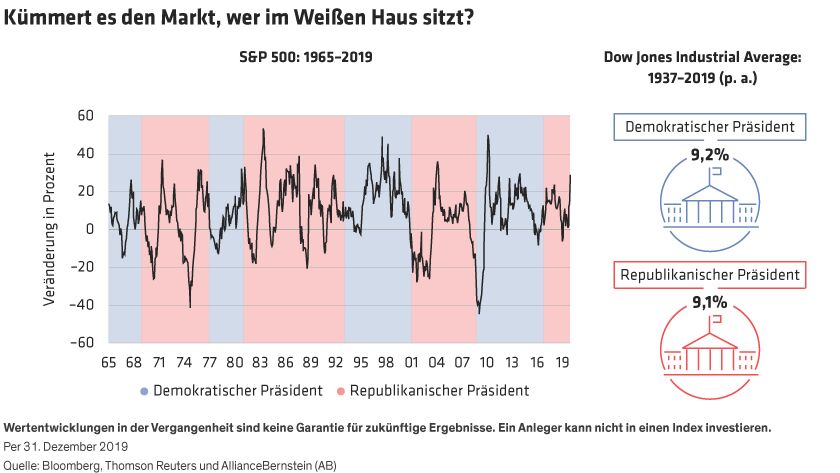

Politische Risiken machen oft Schlagzeilen. Langfristig hat sich die Parteizugehörigkeit des US-Präsidenten jedoch kaum auf die Aktienerträge ausgewirkt. Tatsächlich erzielte der Dow Jones Industrial Average seit 1937 auf Jahresbasis einen Ertrag von etwas mehr als 9 %, unabhängig davon, welcher Partei der Präsident angehörte (Abbildung).

Wird 2020 anders sein? Das ist ziemlich wahrscheinlich und liegt daran, dass sich in der COVID-19-Krise mehrere langfristige Trends herauskristallisiert haben, die sich über vier Jahrzehnte entwickelt haben und die unserer Ansicht nach einen großen Einfluss auf die Wahlagenda sowie die Aussichten für die Aktienmärkte haben.

Die Wahlagenda für 2020 ist die Kulmination einer seit fast 40 Jahren andauernden Entwicklung

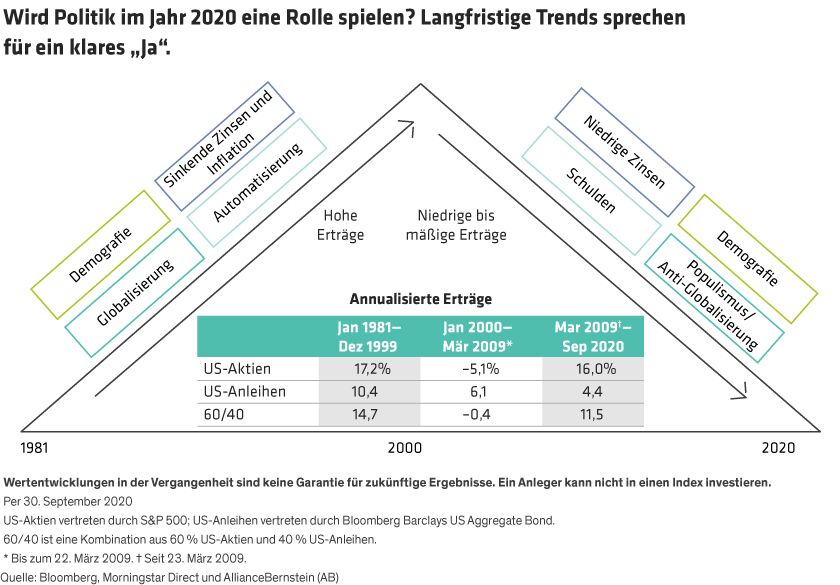

Im Jahr 1981 begannen sich vier Haupttrends zu beschleunigen und schufen das, was wir als den mächtigsten fundamentalen Cocktail der modernen Finanzgeschichte bezeichnen.

In dieser Zeit wurde der älteste Babyboomer 35 Jahre alt. Als diese geburtenstarken Jahrgänge ihr höchstes Einkommen erreichten, flossen Rekordeinnahmen und -ersparnisse in die Aktienmärkte. Zinsen und Inflation begannen von zweistelligen Niveaus zu fallen. Und immer mehr Branchen globalisierten Lieferketten und automatisierten die Produktion, was Produktivitätssteigerungen und Unternehmensgewinne förderte.

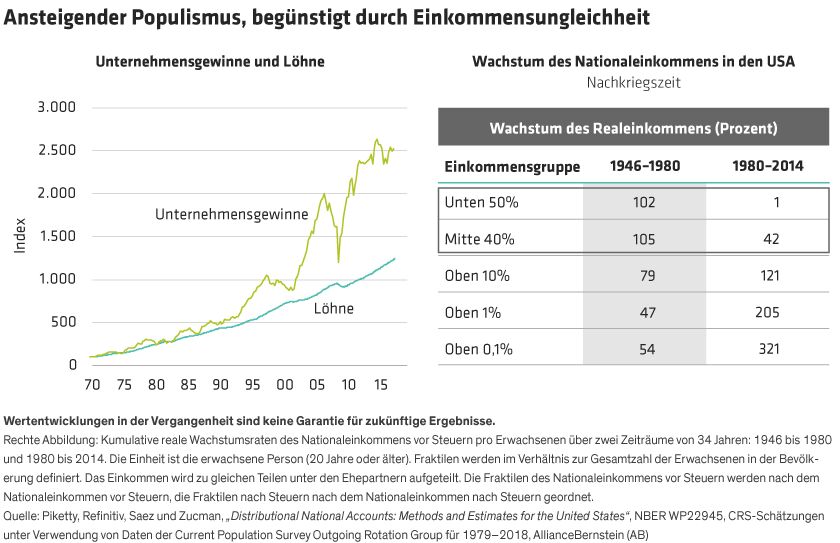

Vor diesem Hintergrund erzielten US-Aktien fast zwei Jahrzehnte lang beständige Gewinne. Doch es gab ein Problem: Während diese vier Bestandteile massive Anlageerträge erzielten, trugen sie auch zu einer sich vergrößernden Einkommenskluft in den USA bei.

Zur Jahrtausendwende begann sich der Wind zu drehen. Innerhalb eines Jahrzehnts wurden die Märkte von zwei großen Krisen heimgesucht: dem Platzen der Dotcom-Blase im Jahr 2000 und der Globalen Finanzkrise 2008/2009. Die Babyboomer begannen, in Rente zu gehen und Geld von den Märkten abzuziehen. Die Regierungen häuften massive Schulden an. Und da die Löhne viel langsamer wuchsen als die Unternehmensgewinne (Abbildung, links) und die Volkswirtschaften, braute sich eine Gegenreaktion gegen die Globalisierung zusammen, die schließlich zu einem Anstieg des politischen Populismus führen sollte. Von 2000 bis 2009 lagen die annualisierten US-Aktienerträge bei durchschnittlich –5,1 %. Und ein 60/40-Portfolio aus Aktien und Anleihen trat auf der Stelle. Nach der Globalen Finanzkrise erholten sich die Aktien ein Jahrzehnt lang kontinuierlich, doch das Wohlstandsgefälle vergrößerte sich weiter dramatisch (Abbildung).

Auswirkungen der Wahlen sind schwer vorhersehbar

Diese Trends wurden nicht von Präsidenten oder Politikern gesetzt. Dennoch haben sie tiefgreifende Auswirkungen auf den US-Wahlkampf 2020 gehabt, insbesondere die große Kluft zwischen den Parteien bei einer Reihe von Themen, von der Einwanderung über die Rassenungleichheit bis hin zur COVID-19-Krise.

Unsere Volkswirte haben Szenarien für die Zeit nach den Wahlen entwickelt, die davon ausgehen, dass das Repräsentantenhaus von den Demokraten beibehalten wird. Die Schlüsselvariable ist der fiskalische Stimulus. Wenn also die Republikaner das Weiße Haus und den Senat übernehmen (eine „rote Welle“), würde wahrscheinlich eine expansive Fiskalpolitik bestehen bleiben. Sollten die Demokraten die Präsidentschaft und den Senat gewinnen (eine „blaue Welle“), sind Erhöhungen der Unternehmenssteuern wahrscheinlich und könnten die Finanzmärkte kurzfristig belasten, aber die Fiskalpolitik würde wahrscheinlich expansiv bleiben. In anderen Szenarien, wie etwa einem republikanischen Präsidenten und einem demokratischen Senat oder umgekehrt, erwarten wir verschiedene Versionen des Stillstands.

Lassen Sie politische Erwägungen nicht Ihre Anlagestrategie dominieren

Wir raten jedoch aus mehreren Gründen davon ab, eine Anlagestrategie auf der Grundlage eines möglichen Wahlergebnisses zu entwickeln. Erstens ist die Vorhersage eines politischen Ergebnisses notorisch schwierig. Zweitens folgen die Märkte nicht immer den Erwartungen, selbst wenn man das Ergebnis richtig vorhersagen kann. Im Jahr 2016 erwarteten viele Experten, dass die Märkte leiden würden, wenn Donald Trump zum US-Präsidenten gewählt würde, doch die Kurse stiegen weiter an.

Drittens kommt das, was in den politischen Trichter geht, oft ganz anders heraus. Während also wichtige politische und regulatorische Entscheidungen, die heute auf dem Tisch liegen, die Aktien beeinflussen könnten (insbesondere in Sektoren wie Technologie, Pharmazie und Energie), ist es fast unmöglich zu sagen, wie sich die politischen Prozesse entwickeln werden.

Was sollten Anleger also tun? In diesem Umfeld sollten Portfolios in Betracht gezogen werden, die Abwärtsbewegungen abfedern können, auch wenn sie nicht alle Gewinne in steigenden Märkten mitmachen. Unseres Erachtens können solche Portfolios langfristig bessere Anlageergebnisse liefern.

Um das zu erreichen, muss eine Anlagestrategie über der Politik stehen. Anstatt nach den vorherrschenden politischen Programmen zu investieren, sollten sich die Anleger unserer Meinung nach auf den Zustand der Welt konzentrieren, der diesen Programmen zugrunde liegt. Unabhängig vom Ausgang der US-Wahlen legen unsere Untersuchungen nahe, dass die Aktienerträge in den kommenden Jahren moderater ausfallen werden als in der Vergangenheit. Das liegt an den oben beschriebenen Trends in den Bereichen Verschuldung, Demografie und Geopolitik/Populismus sowie an den Auswirkungen der Pandemie.

Qualitätsaktien für unsichere Zeiten

Wenn wir die heutige Welt durch eine COVID-19-Linse betrachten, glauben wir, dass qualitativ hochwertige Aktien und thematische Portfolios ein großes Potenzial für konstante langfristige Ertragsmuster bieten können. Doch wie Sie diese Aktien auswählen, kann einen großen Unterschied machen. Beispielsweise sollten Unternehmen mit dauerhafter Profitabilität gut gerüstet sein, um Rezessionen zu meistern. Eine solide Bilanz kann einem Unternehmen helfen, durch und über die Pandemie hinaus zu gedeihen. Und hohe freie Cashflows geben Unternehmen die Flexibilität, ihre Wettbewerbsposition zu verbessern.

Viele thematische Trends werden wahrscheinlich unter jedem politischen Szenario anhalten. Im Gesundheitswesen zum Beispiel wird die Nachfrage nach digitalen Gesundheitsdaten und DNS-Sequenzierung wahrscheinlich weiter steigen, selbst wenn die Pharmaunternehmen wegen der Arzneimittelpreise unter politischen Druck geraten. Unabhängig davon, ob die nächste US-Regierung die Bemühungen zur Bekämpfung des Klimawandels unterstützt oder nicht, wird die Nachfrage des Privatsektors nach nachhaltigem Transport und sauberer Energie anhalten.

Eine Strategie, die das berücksichtigt, kann Anlegern helfen, auch in politisch unbeständigen Zeiten den Kurs zu halten. Und das ist unserer Meinung nach sehr wichtig, denn im Laufe der Zeit waren Investments auf der Grundlage politischer Veränderungen keine gute Idee (Abbildung). Anleger sollten politische Risiken keineswegs ignorieren, aber diese Gefahren sollten als Teil einer Unternehmensbewertung und nicht als primäre Richtschnur für eine Portfolio- oder Allokationsstrategie analysiert werden.

Auch wenn die US-Wahlen für die Aktienmärkte von Bedeutung sein mögen, sollten sie unserer Ansicht nach nicht die Aktienanlagepläne dominieren. Indem man eine Strategie verfolgt, die auf einem fundamentalen Unternehmensresearch basiert, kann man unserer Meinung nach auch lange nach dem Wahlergebnis solide langfristige Ergebnisse erzielen.

Richard Brink, Market Strategist & Walt Czaicki, Senior Portfolio Manager für Equities bei AllianceBernstein

Weitere beliebte Meldungen: