- Das Thema: Ökologische und soziale Fragestellungen rücken bei Aktionärsabstimmungen von großen US-Unternehmen immer stärker in den Vordergrund.

- Die Anlagethese: Wenn Anleger beispielsweise in Klima- oder Diversitätsfragen für eine größere Rechenschaftspflicht der Geschäftsführung stimmen, können sie zur Verbesserung des Risikomanagements und des langfristigen Ertragspotenzials beitragen.

- Ziele unseres Engagements: Mit unseren Anstrengungen in den Bereichen Stimmrechtsvertretung und Mitwirkung möchten wir nachhaltige Richtlinien fördern. In diesem Zusammenhang nutzen wir unser integriertes Research über das ESG-Verhalten von Unternehmen und die betriebswirtschaftlichen Herausforderungen, denen sie gegenüberstehen.

Anleger, die das Verhalten von Unternehmen positiv beeinflussen möchten, müssen tätig werden. Die Aktieninvestmentteams von AB üben übertragene Stimmrechte aus, um an der Spitze der Bewegung aktive Aktionäre zu stehen und gleichzeitig das Engagement in den Bereichen Umwelt, Soziales und Unternehmensführung (ESG) zu stärken.

Bei Abstimmungen in Unternehmen haben manche Stimmen größeres Gewicht als andere. Die immer zahlreicher werdenden passiven Anleger stellen Entscheidungen von Geschäftsführungen nur selten in Frage. Aktive Manager spielen daher bei Abstimmungen über Anträge zu betriebswirtschaftlichen Fragen und ESG-Themen, die bei der Geschäftsführung zwar möglicherweise unbeliebt sind, jedoch nachhaltige Veränderungen fördern könnten, eine wichtige Rolle.

Unternehmen, die heute standardisierte Nachhaltigkeitsrichtlinien umsetzen, um allgemeine Erwartungen zu erfüllen, könnten das eigentliche Ziel verfehlen. Anstrengungen in ESG-Fragen müssen unter Berücksichtigung des geschäftlichen Umfelds eines Unternehmens analysiert werden. Denn nur so lässt sich beurteilen, wie die Geschäftsführung Nachhaltigkeitsprobleme angeht.

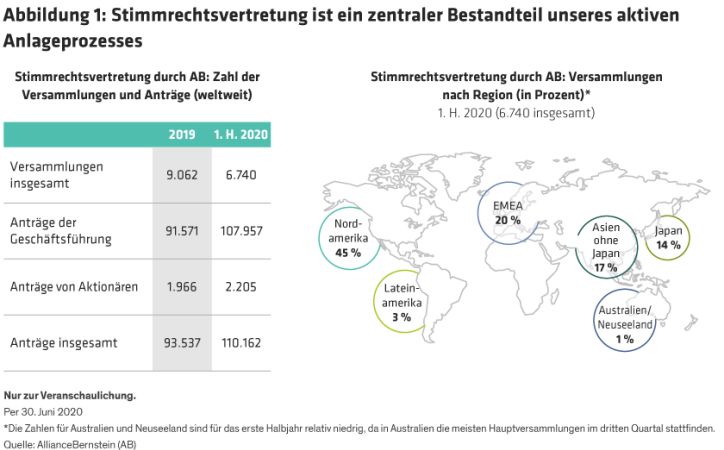

Die Portfolioteams von AB treten mit Geschäftsführungen in Kontakt und stimmen bei wichtigen Aktionärsinitiativen ab, um detailliertere Informationen darüber zu erhalten, welche Auswirkungen das Verhalten eines Unternehmens in ESG-Fragen auf sein langfristiges Ertragspotenzial haben könnte. Im ersten Halbjahr 2020 nahmen unsere Teams an 6.740 Hauptversammlungen teil und stimmten über 2.205 Aktionärsanträge bei Unternehmen weltweit ab (Abbildung 1).

Welche Anträge stellten Aktionäre 2020?

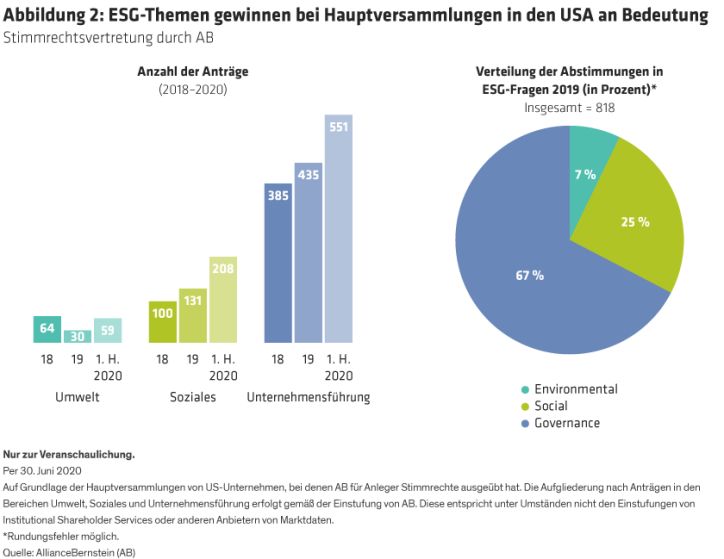

In den USA konzentrieren sich die meisten Aktionärsanträge auf ESG-Fragen. Bis Mitte des Jahres stimmten unsere Teams über 59 Anträge in Umweltfragen, 208 Anträge mit sozialem Bezug und 551 Anträge mit Bezug zur Unternehmensführung ab (Abbildung 2).

Die Unterstützung für Anträge in den Bereichen Umwelt und Soziales nimmt bei mehreren Schlüsselthemen zu. Daten von Institutional Shareholder Services zeigen, dass bei Hauptversammlungen weltweit bis Mitte Oktober 17 % der Anträge im Bereich Soziales angenommen wurden. Abstimmungen zu Diversität und Inklusion waren in durchschnittlich 35 % der Fälle erfolgreich. Diese Erfolgsquote mag zwar gering erscheinen, doch tatsächlich werden nur sehr wenige Aktionärsanträge angenommen. Anträge, die von mindestens 30 % der Abstimmungsberechtigten unterstützt werden, werden tendenziell außerhalb des Unternehmens wahrgenommen und setzen die Geschäftsführung häufig unter Druck.

Die Anträge bezogen sich unter anderem auf Themen wie die Verwaltung des Humankapitals, politische Beiträge und Lobbyismus oder die Diversität der Belegschaft. In den USA haben die meisten Aktionärsanträge empfehlenden Charakter – sie können ein Unternehmen nicht zum Handeln zwingen. Unternehmen, die erfolgreiche Aktionärsinitiativen ignorieren, sehen sich jedoch Reputationsrisiken ausgesetzt. Dies gilt vor allem dann, wenn zahlreiche Anträge auf Ereignisse des Weltgeschehens zurückzuführen sind.

Verstärkte Kontrolle von politischen Beiträgen im Zuge der US-Wahlen

In diesem Jahr stimmten Aktionäre über 68 Anträge ab, die Unternehmen veranlassen sollten, über politische Beiträge und Lobbyismus zu berichten. Sechs dieser Anträge wurden angenommen und dreizehn wurden von mindestens 40 % der Aktionäre unterstützt. Unseres Erachtens verdeutlicht die relativ hohe Zahl von Anträgen zu diesem Thema das gestiegene Bewusstsein dafür, dass das Engagement von Unternehmen bei Wahlen und in anderen politischen Belangen hinterfragt werden muss. 2021 dürfte die Zahl dieser Anträge weiter steigen.

Das Thema Humankapital sorgte ebenfalls für großes Interesse. Die Aktionäre zeigten ein größeres Bewusstsein für Genderfragen im Zuge des wachsenden Zuspruchs für die #MeToo-Bewegung sowie für die Probleme im Zusammenhang mit der COVID-19-Pandemie. Es wurden vermehrt Anträge eingereicht, die Unternehmen dazu veranlassen sollten, klare Richtlinien sowie Leistungs- und Verbesserungsziele im Hinblick auf die Risiken und Chancen im Bereich Humankapital zu verabschieden.

#MeToo auf dem Weg in die Chefetage

Die Kontrolle des Vorstands ist ein besonders heikles Thema. Im Rahmen des wachsenden Zuspruchs für die #MeToo-Bewegung wurden zunehmend Stimmen laut, die eine offizielle Aufsicht von Verwaltungsräten im Hinblick auf die Stellung von Frauen und eine verbesserte Mitarbeitervertretung in Verwaltungsräten forderten (in den USA ist ein paritätisches Modell wie in Deutschland nahezu unbekannt). Die Unternehmen wurden ebenfalls dazu gedrängt, vertragliche Bestimmungen offenzulegen, die Arbeitgeber bei beschäftigungsbezogenen Beschwerden wie etwa sexueller Belästigung zur Schlichtung verpflichten.

Durch die COVID-19-Pandemie hat sich die Dringlichkeit des Themas Humankapital verschärft. Anleger verlangen von Geschäftsführungen klare Auskunft darüber, wie mit Personal umgegangen wird und welche Unterstützung Mitarbeiter während der Gesundheitskrise erhalten (wie etwa bezahlte Krankheitstage, flexible Arbeitsregelungen und Förderung des geistigen Wohlbefindens).

Wachsendes Bewusstsein für Diversität und Inklusion

Die Themen Diversität und Inklusion stehen ebenfalls weit oben auf der sozialen Agenda. Im Jahr 2020 reichten Aktionäre von US-Unternehmen 49 Anträge zur Diversität von Verwaltungsräten ein – so viele wie noch nie. 37 % der Anträge wurden angenommen, gegenüber 25 % im Vorjahr. Dieser Trend dürfte sich unseres Erachtens fortsetzen.

Anleger erwarten immer öfter, dass Unternehmen über Richtlinien zur Diversität von Verwaltungsräten im Hinblick auf die ethnische Herkunft und das Geschlecht ihrer Mitglieder verfügen. Allerdings sorgen sich einige Aktionäre auch darum, dass es durch eine zu geringe Anzahl von Verwaltungsratsmitgliedern, die die Diversitätskriterien erfüllen, zu Überlastungen kommen könnte. Dies würde bedeuten, dass einzelne Verwaltungsratsmitglieder so viele Vorstandspositionen inne hätten, dass sie ihre Aufsichtsfunktion nicht mehr angemessen erfüllen könnten.

Unseres Erachtens haben Unternehmen im Bereich Diversität noch Nachholbedarf. Es genügt nicht, einen Verwaltungsratsposten an eine Person mit Minderheitenhintergrund zu vergeben, wenn sie ihre eigentliche Aufgabe anschließend nicht richtig erfüllen kann. Wir fördern bei unserer Mitwirkung echte Diversität, indem wir Unternehmen ermutigen, ihre Suche nach Kandidaten für den Verwaltungsrat auszuweiten. Auf Grundlage unserer aktuellen Richtlinien für Anlagen in Unternehmen weltweit stimmt AB in der Regel gegen den Vorsitzenden eines Governance-Ausschusses, wenn der Verwaltungsrat nicht geschlechterdivers ist.

Wir berücksichtigen jedoch länderspezifische Unterschiede. So liegen etwa japanische Unternehmen beim Thema Diversität hinter ihren Konkurrenten aus anderen Industrieländern. Wir stimmen jedoch nicht einfach aggressiv gegen den Verwaltungsrat, sondern bringen das Thema Diversität bei von uns gehaltenen japanischen Unternehmen, die in diesem Bereich Nachholbedarf haben, aktiv zur Sprache. Unserer Auffassung erweist sich eine Mitwirkung im Hintergrund mitunter als effektivere Taktik, um Veränderungen zu fördern. 2021 wird unsere Mitwirkung bei großen Positionen offiziell auch die Themen Diversität und Inklusion umfassen, und wir werden uns besonders auf Verwaltungsräte konzentrieren, die mangelnde Diversität in den Bereichen Geschlechter und Ethnie zeigen.

Geschlechtsspezifische Lohngefälle berücksichtigen

Während Diversität und Inklusion zunehmend Beachtung finden, waren Vorschläge zur Verringerung des Lohngefälles zwischen Männern und Frauen in diesem Jahr weniger erfolgreich. Die Anleger stimmten über zwölf Anträge zu diesem Thema ab, von denen jedoch keiner angenommen wurde.

Wir sind dennoch überzeugt, dass geschlechtsspezifische Lohngefälle im kommenden Jahr stärker in den Blickpunkt rücken werden. Seit 2019 sind US-Unternehmen mit mehr als 100 Mitarbeitern dazu verpflichtet, Lohndaten der Mitarbeiter aufgeschlüsselt nach ethnischer Herkunft und Geschlecht an die amerikanische Kommission für berufliche Gleichstellung (US Equal Employment Commission) zu übermitteln. Sie müssen jedoch nicht öffentlich zugänglich gemacht werden. Diese sogenannte EEO-1-Pflicht wird für Unternehmen zum neuen Goldstandard werden und dazu führen, dass Unternehmen mit unakzeptablen Lohnunterschieden offengelegt werden. Beim Onlinebroker Charles Schwab erhielt 2020 ein Antrag zur Veröffentlichung der EEO-1-Daten von 42,6 % der Abstimmenden Zuspruch. Dies könnte ein Zeichen für künftig steigenden Aktionärsdruck sein.

Die Verringerung von Lohnunterschieden ist ein wichtiger Schritt auf dem Weg zur effektiven Inklusion von Mitarbeitern. Eine gerechte Entlohnung kann ebenfalls Prognosen darüber erleichtern, wie stark Talente gebunden werden können und wie gut ein Unternehmen eine Kultur der Diversität schaffen kann, was die Kreativität der Mitarbeiter steigert und eine Beurteilung von Risiken aus verschiedenen Perspektiven ermöglicht.

Steigender Druck auf Facebook in Bezug auf Inhalte und die Privatsphäre

Viele Aktionärsinitiativen im Bereich Soziales konzentrieren sich auf kontroverse Praktiken. Auf der Jahreshauptversammlung von Facebook im August 2020 unterstützte AB Aktionärsanträge, die von dem Unternehmen forderten, einen Bericht über die Kontrolle von gezielter Werbung und sexueller Ausbeutung von Kindern zu erstellen.

Nach der Versammlung hat AB Führungskräfte von Facebook kontaktiert, um diesen zu erläutern, warum unseres Erachtens die Sorgen bezüglich des Content-Managements für das Geschäft des Unternehmens von großer Bedeutung sind. Das Unternehmen hat uns daraufhin seine Position zu diesen Herausforderungen dargelegt und uns zudem über seine Pläne zur Stärkung des Risikomanagements in Bereichen wie Datenschutz und Sicherheit informiert. So plant Facebook etwa die Einrichtung von themenspezifischen Ausschüssen, die sich unter anderem auf Fehlinformationen und „koordiniertes unechtes Verhalten“ konzentrieren.

Eine verstärkte Kontrolle dieser Bereiche kann das Risikomanagement des Unternehmens stärken, was wiederum die Wahrscheinlichkeit von Bußgeldern senkt und vor Reputationsschäden schützt, die den Unternehmenswert beeinträchtigen könnten. Seit der Einführung der Datenschutz-Grundverordnung durch die Europäische Union im Jahr 2018 hat die gestiegene aufsichtsrechtliche Kontrolle dazu geführt, dass die potenziellen Kosten für Unternehmen, die schlecht auf Datenschutzprobleme reagieren, gestiegen sind. Wir werden den Dialog mit Facebook fortführen und überprüfen, ob das Unternehmen sein Versprechen einer stärkeren Kontrolle in den Bereichen Content-Management und Datenschutz einhält.

Das Plastik-Problem von Walmart

Umweltprobleme hatten bei den Jahreshauptversammlungen 2020 zwar nicht die höchste Priorität, sie stellen für Aktionäre jedoch weiterhin wichtige Tagesordnungspunkte dar. Auf der diesjährigen Jahreshauptversammlung von Walmart unterstützte AB den Vorschlag, einen Bericht über die Folgen von Plastik-Einwegtüten zu erstellen. Denn unsere Analysen legten nahe, dass der größte US-Einzelhändler der Konkurrenz in diesem Punkt hinterherhinkt und über keine konkreten Ziele für die vollständige Abschaffung von Plastiktüten verfügt.

Nach der Hauptversammlung nahmen wir Kontakt zur Geschäftsführung auf, insbesondere weil Walmart bei der Entsorgung von Kunststoffabfällen gegenüber anderen Branchenvertretern im Rückstand liegt, um nähere Informationen über die Umweltziele des Unternehmens zu erhalten. Viele Konkurrenten von Walmart wie etwa Costco und Whole Foods verwenden keine Plastiktüten mehr, und in 28 US-Bundesstaaten sind Plastik-Einwegtüten entweder verboten oder kostenpflichtig. Walmart sieht sich daher aufsichtsrechtlichen Risiken ausgesetzt, die den Markenwert im Vergleich zu anderen günstigen Einzelhändlern beeinträchtigen könnten. Das Unternehmen ist bezüglich seiner Umweltbilanz noch nicht am Ziel, und wir werden weiterhin Abstimmungen nutzen und mit Walmart in Kontakt treten, um Verbesserungen zu fördern.

Neue Fragen durch Abstimmungen auf virtuellen Hauptversammlungen infolge von COVID-19

In diesem Jahr wurde die Diskussion sozialer und ökologischer Fragestellungen von der COVID-19-Pandemie überschattet. Die Zahl der virtuellen Hauptversammlungen stieg 2020 damit auf ein Rekordhoch. In der Folge nahmen viel mehr Aktionäre teil als bei den letzten Hauptversammlungen vor Ort.

Werden virtuelle Versammlungen in Zukunft zur Norm? Für die Beantwortung dieser Frage ist es noch zu früh. Einige australische Großunternehmen planen bereits, alle Hauptversammlungen unabhängig von der Pandemie in Zukunft virtuell abzuhalten. Manche Aktionäre sind jedoch besorgt, dass Unternehmen bei diesen Versammlungen mehr Kontrolle haben, da sie sich einzelne Fragen aussuchen und Anleger sich nicht spontan äußern können.

Die Corona-Krise hat ebenfalls zu Verzögerungen bei Prüfverfahren sowie in Japan und einigen anderen Ländern zu Änderungen der Beurteilung von Vorschlägen für die Wahl von Vorsitzenden geführt. In einigen Fällen mussten Unternehmen Hauptversammlungen vertagen, da die Abschlussprüfung aufgrund der Pandemie nicht rechtzeitig abgeschlossen werden konnte. Einige Unternehmen haben die Vergütung von Führungskräften angepasst und einen Teil der Bezüge für das zweite Quartal gekürzt, um dem Markteinbruch im Februar und März Rechnung zu tragen. Andere Unternehmen haben hingegen die finanziellen Ziele zur Bemessung der Vergütung gesenkt, da Führungskräfte ihrer Ansicht nach nicht für die beispiellosen Umstände, die nichts mit der Unternehmensführung zu tun haben, abgestraft werden sollten.

Abseits der Vergütung von Führungskräften haben die Unternehmen im Zuge der Krise Kapital umgeschichtet oder „Giftpillen“ eingesetzt, um feindliche Übernahmen während der Kurseinbrüche zu Jahresbeginn zu vermeiden. Da ein Ende der Pandemie nicht in Sicht ist, müssen Anleger Unternehmensentscheidungen genau im Auge behalten. Nur so können sie sicherstellen, dass das aktuelle Krisenmanagement keine langfristigen strategischen Pläne untergräbt.

Nicht jeder ESG-Antrag von Aktionären verdient Unterstützung. In einigen Fällen zeigen unsere Analysen etwa, dass ein Vorschlag den Aktionären nicht wirklich zum Vorteil gereicht. Dennoch gewinnt die Ausübung von Stimmrechten auf Grundlage eines tiefgreifenden Verständnisses der Geschäftstätigkeit eines Unternehmens für verantwortungsbewusste aktive Manager zunehmend an Bedeutung. Ergänzt durch regelmäßige Kontakte zur Führungsebene kann die Stimmrechtsvertretung dazu beitragen, die Agenda von Unternehmen so zu verändern, dass auch Anleger spürbar profitieren.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden. AllianceBernstein Limited ist von der Financial Conduct Authority im Vereinigten Königreich zugelassen und wird durch diese Behörde reguliert.

Die Informationen in diesem Dokument geben die Ansichten von AllianceBernstein L.P. oder seinen verbundenen Unternehmen wieder und stammen aus Quellen, die zum Zeitpunkt dieser Veröffentlichung für zuverlässig gehalten werden. AllianceBernstein L.P. gibt keine Garantien bezüglich der Korrektheit von Daten. Es gibt keine Garantie dafür, dass irgendwelche Projektionen, Prognosen oder Einschätzungen im vorliegenden Dokument auch tatsächlich eintreten. Dieses Dokument dient ausschließlich der Information und stellt keine Anlageberatung dar. AllianceBernstein L.P. leistet keine Beratung in Steuer-, Rechts- oder Buchführungsfragen. AB berücksichtigt nicht die persönlichen Anlageziele oder die finanzielle Situation einzelner Anleger. Anleger sollten ihre persönliche Situation mit professionellen Beratern besprechen, bevor sie irgendwelche Entscheidungen treffen. Die in diesem Dokument enthaltenen Informationen stellen weder ein Angebot noch eine Empfehlung zum Kauf oder Verkauf von Finanzinstrumenten, -produkten oder -dienstleistungen dar, die von AB oder seinen verbundenen Unternehmen vertrieben werden.

Verweise auf bestimmte Wertpapiere dienen nur zur Veranschaulichung dafür, wie Research zur Identifikation von Anlagechancen im Rahmen der Portfolioverwaltung beitragen kann. Sie dürfen nicht als Empfehlungen von AllianceBernstein L.P. verstanden werden. Es sollte nicht davon ausgegangen werden, dass Investments in ein bestimmtes Wertpapier zwangsläufig rentabel waren oder sein werden.

Das [A/B] Logo ist eine Dienstleistungsmarke von AB und AllianceBernstein® ist eine eingetragene Handelsmarke, die unter Lizenzierung durch den Eigentümer, AllianceBernstein L.P., verwendet wird.

Hinweis für europäische Anleger: Diese Informationen werden Ihnen zu Marketingzwecken von AllianceBernstein Limited, 50 Berkeley Street, London W1J 8HA, zur Verfügung gestellt. Eingetragen in England unter der Nummer 2551144. AllianceBernstein Limited ist im Vereinigten Königreich von der Financial Conduct Authority (FCA) zugelassen und wird durch diese Behörde reguliert. Hinweis für österreichische und deutsche Anleger: Lokale Zahl- und Informationsstelle: Österreich – UniCredit Bank Austria AG, Rothschildplatz 1, 1020 Wien; Deutschland – BHF-Bank Aktiengesellschaft, Bockenheimer Landstraße 10, 60323 Frankfurt am Main.

Weitere beliebte Meldungen: