Die globalen Bemühungen zur Bekämpfung des Klimawandels erhalten durch das erneute Engagement der USA einen willkommenen Impuls. Eine der ersten Amtshandlungen von Präsident Biden war es, die USA wieder in das Pariser Klimaabkommen einzubinden. Aber während die USA das Klimaabkommen ignorierten, ist die EU mit großen Schritten vorangeschritten.

Den Stand beim Umweltschutz verstehen

Der Green Deal der Europäischen Union ist die Klimastrategie der EU. Er wurde im Dezember 2019 eingeführt und besteht aus einem umfassenden Plan zur Senkung des Treibhausgasausstoßes, zu Investitionen in neue Technologien und zum Schutz unserer natürlichen Umwelt. Der Green Deal zielt darauf ab, Europa bis 2050 zum ersten klimaneutralen Erdteil zu machen.

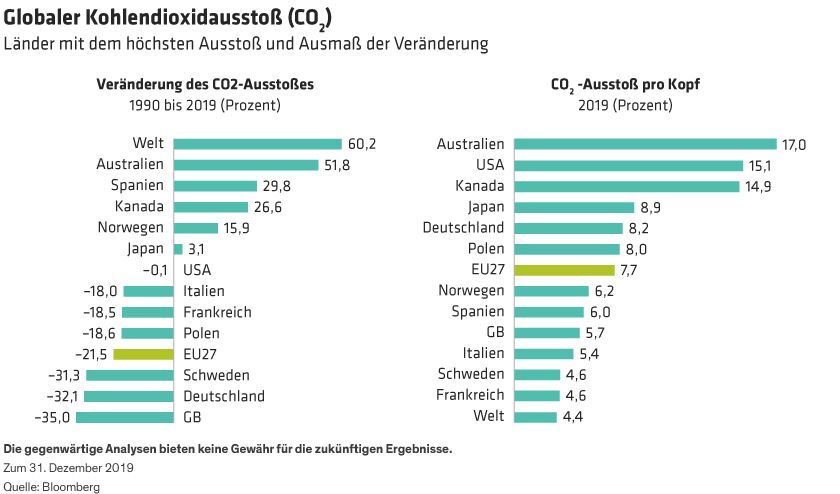

Europa kann mit Recht den Anspruch darauf zu erheben, bei der Emissionssenkung weltweit führend zu sein. Seit 1990 ist der CO2-Ausstoß in der EU um etwas mehr als 20 Prozent gesunken, während sich die Nettoemissionen weltweit um 65 Prozent erhöhten. Natürlich hat die EU einige Vorteile. In den meisten EU-Ländern hatte die Industrialisierung vor vielen Jahren ihren Höhepunkt überschritten, so dass der Ausgangspunkt für die Kohlenstoffreduktion relativ hoch lag. Daher liegt der CO2-Ausstoß im Euroraum netto und pro Kopf immer noch deutlich über dem globalen Durchschnitt: 7,7 Tonnen pro Person im Vergleich zu 4,4 Tonnen im Weltvergleich (siehe Grafik oben).

Und obwohl die EU im Vergleich mit anderen Industrieländern wie auch den USA und Japan bei der Senkung der Emissionen gut abschneidet, wird im Green Deal anerkannt, dass dies immer noch nicht ausreicht. Deswegen hat man sich auf EU-Ebene dazu verpflichtet, für das Erreichen der Klimaneutralität bis 2050 den Nettotreibhausgasausstoß bis 2030 im Vergleich zu 1990 um mindestens 55 Prozent zu reduzieren.

Dies ist ein großer Schritt im Vergleich zu dem alten Ziel von 40 Prozent, weswegen enorme Bemühungen für eine neue Gesetzgebung, Aufsichtsmechanismen und höhere Investitionen seitens des Staats- und des Privatsektors vonnöten sind. Der Wandel wird schwierig, denn die Maßnahmen werden die ärmeren Länder und sozialen Schichten überproportional stark treffen.

Eine starke Erfolgsverpflichtung

Die Kritik am Green Deal konzentriert sich auf die Finanzierung. Die EU-Kommission hatte ursprünglich 1 Billion € an zusätzlichen Investitionsausgaben zugesichert. Aber bei etwa der Hälfte dieser „neuen“ Gelder handelt es sich um umgewidmete Ausgaben aus dem vorhandenen EU-Haushalt. Und ein großer Teil des Restes basiert auf den Beiträgen des Privatsektors – die kommen werden oder eben auch nicht. Es spricht für sich, dass eine Billion € weit unter dem liegt, was die EU selbst für notwendig für die Erreichung des neuen 2030-Ziels hält.

Aber sich auf die Unzulänglichkeiten des Green Deals zu beschränken, geht am großen Ganzen vorbei. Der Klimawandel steht mittlerweile in den EU-Ländern klar an erster Stelle der kurz-, mittel- und langfristigen politischen Agenda, obwohl im Moment COVID-19 das beherrschende Thema ist.

Beispielweise soll der neue 750-Milliarden-Euro-Wiederaufbaufonds namens Next-Generation EU (NGEU) 37 Prozent seines Budgets für Umweltprojekte ausgeben. Auch wenn nicht alle Ausgaben wirklich so „neu“ und „grün“ sind wie behauptet, ist der Veränderungsimpuls klar erkennbar.

Insbesondere bei der EU-Kommission, in den nationalen Regierungen, im europäischen Parlament, im Unternehmenssektor und bei der europäischen Zentralbank (EZB) ziehen alle wichtigen Akteure beim Klimawandel nun an demselben Strang. Die EZB hat den Klimawandel in den Mittelpunkt ihrer jüngsten Strategieüberprüfung gerückt. Es ist schwer vorherzusagen, wie sich diese neue Initiative entwickeln wird. Im letzten Jahr sind die Geld- und die Fiskalpolitik im Euroraum zusammengewachsen, um die globale Pandemie zu bekämpfen. Und von der Virusbekämpfung zur Reaktion auf eine noch größere Bedrohung mithilfe der Zentralbankbilanz ist das kein besonders großer Schritt.

Investmentrisiken und -möglichkeiten

Bei der Gestaltung der grünen Agenda greift die EU auch auf erweiterte gesetzgeberische Befugnisse zurück, wie es beispielsweise bei der kürzlich verabschiedeten Regulierung zur Ausrichtung der Investitionen an einer nachhaltigeren Wirtschaft zum Ausdruck kam. Durch die Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor und die EU-Taxonomie wurden standardisierte und an der Bekämpfung des Klimawandels ausgerichtete Offenlegungsregeln für Investmentaktivitäten festgelegt.

Für Emittenten von Unternehmensanleihen sind diese Entwicklungen gleichzeitig eine Möglichkeit und eine Bedrohung. Es profitieren die am Klimaschutz ausgerichteten Unternehmen sowie Unternehmen, bei denen die Klimarisiken gerade bekämpft werden. Für die Emittenten in nicht angepassten Branchen (z. B. im Energiesektor und im Bergbau), die noch nicht über einen Umstellungsplan verfügen, entstehen jedoch höhere Kapitalkosten durch die risikoscheuen Anleger.

So verwenden beispielsweise Energieversorgungsunternehmen mehrere Brennstoffe, um Strom zu erzeugen. Während sich manche ausschließlich auf Kohle verlassen und keine umfassenden Pläne für die Umstellung auf erneuerbare Energien mit geringem CO2-Ausstoß haben, haben andere bereits stark in erneuerbare Energien investiert. Die Nachhaltigkeitsstufen der konkurrierenden Unternehmen spiegeln sich nicht immer in den Kredit-Spreads wider, und wir sind davon überzeugt, dass die Offenlegungspflicht der EU zu einer stärkeren Differenzierung bei den Anleihepreisen führen wird. Während des Anpassungsprozesses an den Märkten werden die Klimanachzügler mit steigenden Kapitalkosten konfrontiert sein.

Andere Branchen wie etwa die Automobil- und die chemische Industrie hinken noch weiter hinterher. Zum derzeitigen Stand könnten viele in diesen Branchen Schwierigkeiten damit haben, ihre Aktivitäten mit der EU-Taxonomie in Einklang zu bringen. Und in einer eher zukunftsorientierten Perspektive sehen wir große Divergenzen bei den jeweiligen Plänen, den Klimawandel zu bekämpfen. Die Einbindung der Anleger in das Unternehmensmanagement wird ein wichtiger Faktor dafür sein, ein Verständnis für die Dekarbonisierungsstrategien zu entwickeln und bei stärker verschmutzenden Unternehmen Werte freizusetzen.

Grüne Anleihen für den Green Deal

Grüne Anleihen sind eine weitere große Chance. Immer mehr Anleger versuchen, dem Klimawandel durch ein entsprechendes festverzinsliches Portfolio etwas entgegenzusetzen, und am Markt für grüne Anleihen haben das Marktvolumen und die Vielfalt der Emittenten enorm zugenommen. Der „Green Bond Standard“ der EU ist aus den Kinderschuhen heraus. Der Green Bond Standard gibt Richtlinien für die akzeptable Verwendung von Erlösen aus grünen Anleihen in Übereinstimmung mit den EU-Taxonomiestandards vor, und wir sind der Meinung, dass dies zur mehr Anleihenbegebungen und einer größeren Sektordiversifizierung führen wird.

Grüne Unternehmensanleihen können die Umstellung der „braunen“ Industrien beschleunigen, und durch den viel gepriesenen NGEU-Sanierungsplan und die damit verbundenen neu emittierten Staatsanleihen fließt ebenfalls Kapital in den grünen Wandel. Neben den grünen Anleihen werden jetzt bei manchen Anleihen auch die wichtigsten Kennzahlen (KPIs) angegeben. Bei diesen Anleihen sind die Kupons an die unternehmensweite Verbesserung bei spezifischen Nachhaltigkeitskennzahlen geknüpft, wodurch ein weiteres wirkungsvolles Instrument zur Nachhaltigkeitsförderung entsteht.

Obwohl noch Fragen bezüglich des Investitionsvolumens besteht, das durch den Green Deal freigesetzt wird, ist der ökologische Wandel in Europa nun in vollem Gange. Die Anleger benötigen einen Prozess zur Bewertung der umweltfreundlichen Aktivitäten und eine Verpflichtung zur Greenwashing-Erkennung. Es wird extrem wichtig sein, sowohl die Unternehmen als auch die Politik auf die Übereinstimmung ihrer Erlöse mit der EU-Taxonomie und dem grünen Aufbau anzusprechen und zu überprüfen. Und es sollte für beide auch eine Rechenschaftspflicht in Bezug auf ihre Erlösverwendung und auf die materiellen Auswirkungen auf den Klimawandel geben.

Darren Williams ist Director–Global Economic Research bei AllianceBernstein (AB).

Shawn Keegan ist Portfolio Manager–Credit bei AB.

Salima Lamdouar ist Associate Portfolio Manager–Credit bei AB.

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.

MSCI-Haftungsausschluss: MSCI gibt keinerlei ausdrückliche oder implizite Gewähr und Empfehlung und übernimmt keinerlei Haftung für die im vorliegenden Dokument genannten MSCI-Daten.

Weitere beliebte Meldungen: