Globale Aktien stiegen im ersten Quartal, aber erhebliche Volatilität erinnerte die Anleger daran, dass der Weg zur Normalität holprig sein wird. Durch eine sorgfältige Abwägung der Risiken, die vor uns liegen, können sich Aktienanleger auf die nächste Phase der Erholung von der Pandemie vorbereiten.

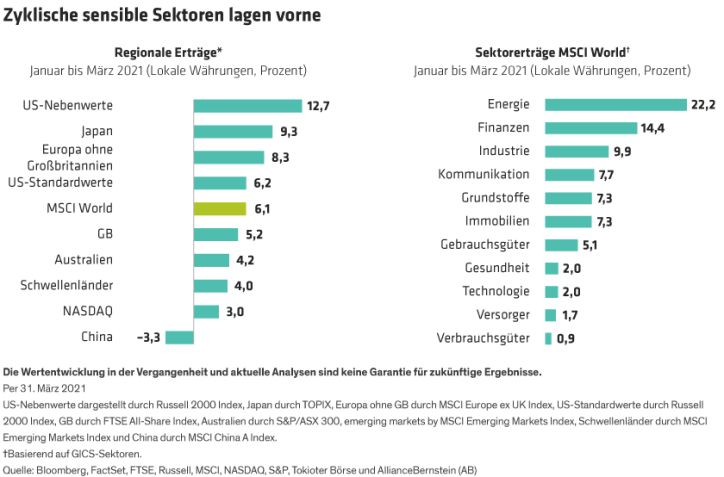

Die Anleger sind optimistisch, dass die Pandemie einen Wendepunkt überschritten hat. Im ersten Quartal wurden die Impfkampagnen beschleunigt, die Todesfälle und Infektionsraten gingen in vielen Ländern von ihren Höchstständen zurück und einige Volkswirtschaften begannen sich wieder zu öffnen. Trotz einiger Rückschläge, insbesondere in Europa, legte der MSCI World Index in lokaler Währung um 6,1 % zu (Abbildung). Regionen und Sektoren, die tendenziell von einer zyklischen Erholung profitieren, schnitten besser ab, darunter US-Nebenwerte, japanische Aktien, Energie und Finanzwerte. Defensive Sektoren wie Versorger und Basiskonsumgüter hinkten hinterher.

Erratische Handelsverläufe

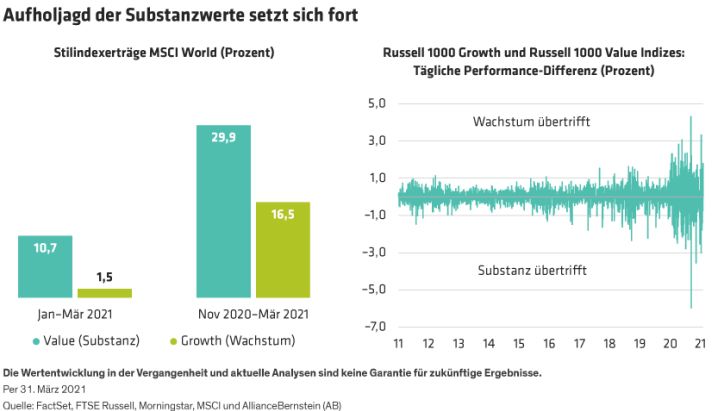

Die soliden Kurszuwächse überdeckten die sich rasch ändernden Marktbedingungen. Zwar verharrten die offiziellen Zinsen auf historischen Tiefstständen, aber die Rendite der 10-jährigen US-Staatsanleihe sprang bis zum Quartalsende um 89 % auf 1,74 %. Substanzaktien, die weithin als unmittelbarere Nutznießer einer stärkeren Konjunkturerholung angesehen werden, übertrafen Wachstumswerte bei Weitem (Abbildung, links). Die Rotation der Aktienstile verlief jedoch nicht reibungslos, da die Anleger fast täglich zwischen Wachstums- und Substanzwerten hin- und herschwankten (Abbildung, rechts).

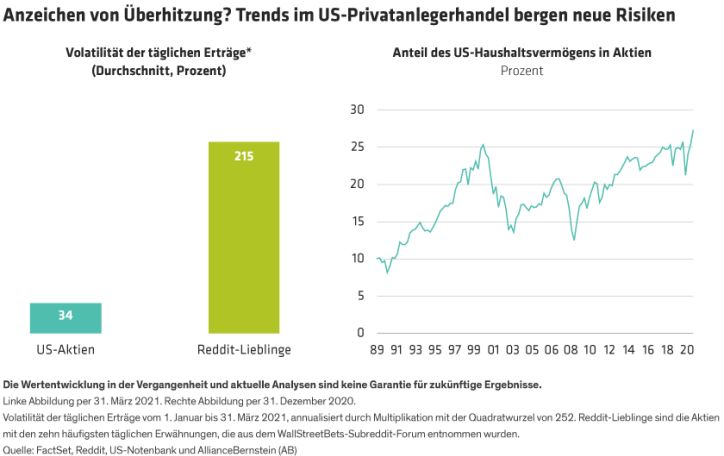

Die Volatilität wurde auch durch die wachsende Rolle von Kleinanlegern angeheizt, die zum Teil durch massive fiskalische Anreize angetrieben wurde. Reddit-Handelsplattformen lösten einen wilden Handel in einer Gruppe von Aktien aus, darunter GameStop und AMC Networks (Abbildung, links). Zu Beginn des ersten Quartals hielten die US-Haushalte mehr als 27 % ihres Vermögens in Aktien – mehr als der Höchststand von 25 % während der Technologieblase im Jahr 2000 (Abbildung, rechts).

Dreiphasige Erholung bleibt intakt

Bedroht die jüngste Volatilität die Erholung? Das glauben wir nicht. Unser Ausblick geht weiterhin von einer dreiphasigen Erholung aus. Anfang 2021 begann sich Phase 1 zu entfalten, als die COVID-19-Impfungen zunahmen und die Regierungen vorsichtig Lockerungen erwägten.

Phase 2 begann Ende Februar, inmitten der ersten erfolgreichen Bemühungen, die Pandemie einzudämmen. Israel, weltweit führend beim Impffortschritt, zeigte, dass geimpfte Bevölkerungen eine schnelle Wiedereröffnung von Volkswirtschaften ohne einen erneuten Infektionsanstieg ermöglichen könnten. Da diese Aussicht weltweit immer wahrscheinlicher wird, erwarten wir, dass die Unternehmen ein starkes Gewinnwachstum verzeichnen werden, insbesondere angesichts der niedrigen vergleichbaren Gewinne im Jahr 2020.

Ein solch schnelles Wachstum wird im nächsten Jahr schwer zu wiederholen sein. In Phase 3, wenn die Welt beginnt, sich zu normalisieren, wird das Wirtschaftswachstum wahrscheinlich mit vielen der gleichen Herausforderungen konfrontiert sein, die bereits vor der Pandemie bestanden.

Risiko 1: Zinsen und Inflation

Steigende Treasury-Renditen haben die Frage aufgeworfen, ob steigende Zinsen die Aktienmarktgewinne, insbesondere in den USA, zum Entgleisen bringen könnten. Bidens massive Konjunkturprogramme sollten die Wirtschaft entscheidend stützen, könnten aber auch die Inflation wieder anheizen.

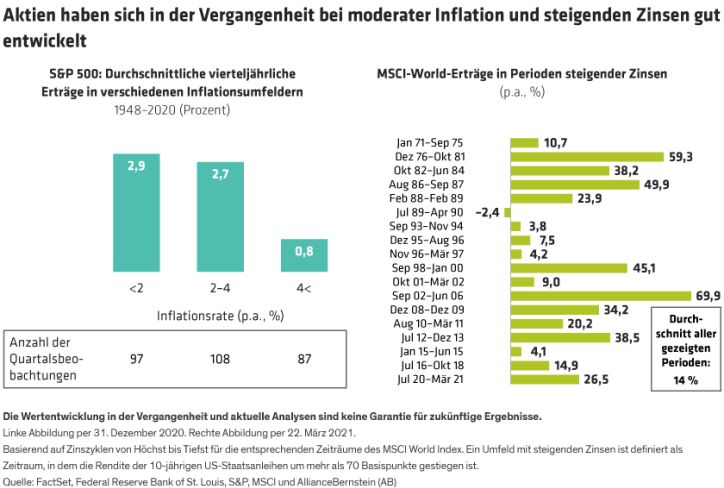

Sind Inflation und steigende Zinsen schlecht für Aktien? Nicht unbedingt. Unsere Untersuchungen zeigen, dass US-Aktien seit 1948 durchschnittliche vierteljährliche Erträge von 2,7 % erzielten, wenn die Inflation zwischen 2 % und 4 % lag (Abbildung, links). Die Erträge fielen nur dann unter 1 %, wenn die Inflation 4 % überstieg, was deutlich über den aktuellen US-Inflationserwartungen auf Fünf-Jahres-Sicht von etwa 2,1 % liegt.

In ähnlicher Weise haben sich Aktien gut entwickelt, wenn die Zinsen stiegen (Abbildung oben,18 rechts). In den 18 Perioden mit steigender US-Staatsanleihenrenditen seit 1971 legten globale Aktien nach unseren Recherchen im Durchschnitt um 14 % pro Jahr zu. Steigende Zinsen schaden den Aktienerträgen normalerweise nicht, da sie in der Regel mit einer Beschleunigung des Wirtschaftswachstums und der Unternehmensgewinne einhergehen.

Anleger sollten sich auf jeden Fall auf Inflation vorbereiten und sicherstellen, dass die Aktienallokationen Titel umfassen, die unterschiedlich auf eine Rückkehr moderater Inflation und höherer Zinsen reagieren könnten. Und sie sollten eine Allokation in reale Vermögenswerte wie Immobilien oder Rohstoffe in Betracht ziehen, die sich bei steigender Inflation tendenziell gut entwickeln.

Risiko 2: Das schwingende Stil-Pendel

Die Zinsen haben natürlich einen tiefgreifenden Einfluss auf verschiedene Arten von Aktien. Steigende Zinsen erhöhen den Abzinsungssatz, den Anleger für die Bewertung von Aktien verwenden. Das wiederum drückt die Kurs-Gewinn-Multiplikatoren, insbesondere bei Wachstumsaktien, die tendenziell Cashflows und Gewinne in der ferneren Zukunft haben. Substanzwerte entwickeln sich oft besser, wenn die Zinsen steigen.

Das könnte eine Erklärung für die starken Stilschwankungen im ersten Quartal sein. Die Bewertungen von Hyperwachstums-Aktien mit besonders überhöhten Multiplikatoren fielen auf den Boden der Tatsachen zurück, während Substanzaktien eine Outperformance erzielten.

Doch selbst nach den jüngsten Kursgewinnen wurden globale Substanzaktien Ende Februar mit einem Abschlag von 51 % gegenüber Wachstumsaktien gehandelt, nachdem sie zuvor mehrere Jahre lang erheblich hinterherhinkten. Daher glauben wir, dass Substanzaktien weiteres Erholungspotenzial aufweisen. Bei Wachstumswerten ist es wichtig zu überprüfen, ob die Unternehmen über solide Geschäftsfaktoren und stabile Cashflows verfügen, um tragfähige Erträge zu erzielen, wenn die Multiplikatoren unter Druck geraten.

Aktien in der Mitte – wie etwa Aktien mit geringerer Volatilität – wurden während der Pandemie gemieden. Viele defensive Sektoren, wie beispielsweise Basiskonsumgüter und Versorger, werden zu attraktiven Bewertungen gehandelt und könnten dazu beitragen, die Volatilität abzufedern. In der Tat gab es inmitten des nervösen Handels Ende März Anzeichen dafür, dass diese Aktien mit niedrigerem Beta wieder ihre traditionelle Rolle der Risikoreduzierung einnehmen könnten.

Risiko 3: Marktpsychologie

Weitere Instabilität könnte sich aus den im Quartal beobachteten Handelstrends ergeben. Insbesondere die Reddit-Lieblinge-Episode spiegelt einen starken Anstieg des Kleinanlegerhandels mit US-Aktien wider, der durch beliebte Handels-Apps und einen Anstieg der durch das US-Konjunkturprogramm bedingten Bargeldreserven begünstigt wird.

Portfoliomanager können ungewöhnliche Handelsaktivitäten im Privatbereich überwachen, indem sie Daten von beliebten Handelsplattformen auswerten. Wir glauben nicht, dass diese Trends ein systemisches Risiko für die US-Märkte darstellen. Da die US-Privathaushalte jedoch, wie oben gezeigt, einen viel größeren Teil ihres Vermögens in Aktien halten, sind sie einer möglichen Marktkorrektur stärker ausgesetzt.

Zum Quartalsende stürzten die Aktienkurse mehrerer US-Medienaktien und chinesischer Titel mit US-Notierung aufgrund des immensen Verkaufsdrucks ab – und das, obwohl sich an ihren Gewinnen nichts geändert hatte. Es wird vermutet, dass Archegos Capital Management, ein in den USA ansässiger Hedgefonds, den Kursrutsch ausgelöst hat, nachdem er massive Verluste aus Aktienderivatgeschäften erlitten hatte.

Märkte mit einem hohen Anteil an Kleinanlegern – wie der Markt für chinesische A-Aktien – sind anfällig für Stimmungsschwankungen. Das führt oft zu Ineffizienzen, die von aktiven, langfristigen Anlegern ausgenutzt werden können, die Aktien mit Bewertungen identifizieren, die sich von den Fundamentaldaten abgekoppelt haben.

Risiko 4: Rückkehr zur neuen Normalität

Die Fundamentaldaten vieler Unternehmen wurden durch die Pandemie beeinträchtigt. Als die Wirtschaft heruntergefahren wurde, verschwand die Sichtbarkeit des Geschäfts, insbesondere in den stark betroffenen Branchen.

Während sich die Wirtschaft wieder öffnet, bleiben viele Fragen unbeantwortet. Wie werden Verbraucher und Unternehmen ihre Ausgaben auf die neue Normalität einstellen? Wird es ein Überangebot an Flugzeugen, Hotelzimmern oder Büroflächen geben? Werden verschuldete Unternehmen bei steigenden Zinsen mit Finanzierungsrisiken konfrontiert? Wie werden sich außergewöhnliche Konjunkturprogramme auf verschiedene Unternehmen auswirken? Und wie sieht es mit geopolitischen Risiken aus – die im letzten Jahr von den Radarschirmen verschwunden sind, aber nach der Pandemie wieder stärker in den Vordergrund treten könnten?

Es gibt keine einfachen Antworten. Aber all diese Fragen deuten darauf hin, wie wichtig eine äußerst selektive Aktienauswahl ist, die durch gründliche und zeitnahe Analysen während der Erholung untermauert wird.

Dauerhafte Erträge jenseits der Unsicherheit identifizieren

Das vielleicht größte übergeordnete Risiko, das Anfang 2021 auftauchte, ist die Macht eines stimmungsgesteuerten Marktes. Intensive Stimmungsströmungen können Anleger dazu verleiten, die Fundamentaldaten zu vergessen. In eine einzelne Gruppe von Aktien zu investieren, deren Kurse plötzlich durch die Decke gehen, kann verlockend sein, ist aber kein Rezept für einen langfristigen Anlageerfolg.

Um sich für den Aufschwung zu positionieren, muss man durch den Wust der Schlagzeilen hindurchblicken. Wenn Anleger die Risiken klar umreißen, können sie eine hohe Überzeugung für die Unternehmen entwickeln, die am besten in der Lage sind, Hürden zu überwinden und langfristige Anlageerträge zu liefern, wenn die Weltwirtschaft und die Märkte wieder zur Tagesordnung übergehen.

Christopher Hogbin ist Head für Equities bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.