Im vergangenen Jahr trieb eine Kaufwelle die Preise für amerikanische Hochzinsanleihen wieder auf das Niveau vor der Pandemie. Nach vielen Maßstäben erscheinen Hochzinsanleihen jetzt teuer. Aber eine Welle von „Aufsteigenden Sternen“ – Anleihen, die von einem Rating unterhalb der Investment-Grade-Kategorie in den Investment-Grade-Bereich aufsteigen – könnte darauf hindeuten, dass an den Anleihenmärkten mehr passiert, als man auf den ersten Blick sieht.

Bonitäts-Heraufstufungen stehen bevor

Als die USA in die Pandemie-Krise gerieten, bereiteten sich die Finanzmärkte auf eine Welle von „Gefallenen Engeln“ vor – Investment-Grade-Anleihen, die auf Hochzins-Ratings fallen. Doch mittlerweile haben sich die katastrophalen Annahmen als zu extrem erwiesen. Wir glauben, dass dadurch ein Aufwertungszyklus an den Kreditmärkten begonnen hat.

Potenzielle Aufsteiger haben die Aufmerksamkeit auf sich gezogen, zum Teil weil Anleihen, die Investment Grade erreichen, eine viel größere potenzielle Käuferbasis aufweisen. Doch alle Bonitätsverbesserungen sind von Bedeutung – egal, ob es sich um einen „Aufsteigenden Stern“ oder eine Heraufstufung von CCC auf B handelt, und unabhängig davon, ob sie von den Ratingagenturen oder nur von den Marktteilnehmern anerkannt werden. Warum? Weil eine Bonitätsverbesserung im Allgemeinen zu steigenden Anleihenkursen führt.

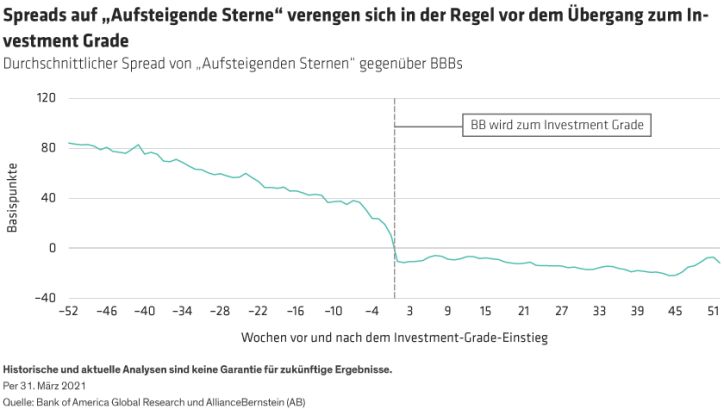

Je früher ein Anleger Anleihen mit einer potenziellen Heraufstufung aufspüren und kaufen kann, desto besser. Wenn mehr und mehr Anleger glauben, dass eine Anleihe kurz vor einer Bonitätsverbesserung steht, treiben sie den Kurs vorzeitig in die Höhe und komprimieren den Renditeabstand der Anleihe gegenüber Investment Grade. Der Großteil dieser Spread-Kompression findet vor der Heraufstufung statt (Abbildung).

Für einige Anleger, wie etwa Versicherungsunternehmen, kann die Fähigkeit, Anleihen mit BB-Rating zu identifizieren, die für eine Heraufstufung vorbereitet sind, erhebliche zusätzliche Vorteile bringen. Versicherungsunternehmen sind aufgrund von Kapitalanforderungen empfindlich gegenüber der Bonität der Anleihen, die sie kaufen, und begrenzen daher in der Regel ihren Bestand an Hochzinsanleihen streng. Wenn sie jedoch Anleihen mit BB-Rating, die für eine Heraufstufung vorgesehen sind, frühzeitig identifizieren können, können sie die höheren Renditen verbuchen, den Kursanstieg realisieren und nach der Heraufstufung eine bessere Kapitalbehandlung erhalten.

Research ist entscheidend, wenn die Märkte in Bewegung sind

Der Übergang von einem Herabstufungs-Zyklus zu einem Heraufstufungs-Zyklus braucht Zeit. Um die Chancen und Fallstricke richtig einschätzen zu können, ist eine sorgfältige Kreditrecherche in Zeiten des Wandels entscheidend.

Notleidende Kredite – Anleihen, die am Rande des Zahlungsausfalls stehen – wurden Ende 2018 zu einem Problem, was zu einer Ausweitung der Spreads führte. Dann machte die Pandemie es den schwächsten Unternehmen unmöglich, weiterzumachen. Im Jahr 2020 fielen über 30 % der Anleihen mit CCC-Rating aus.

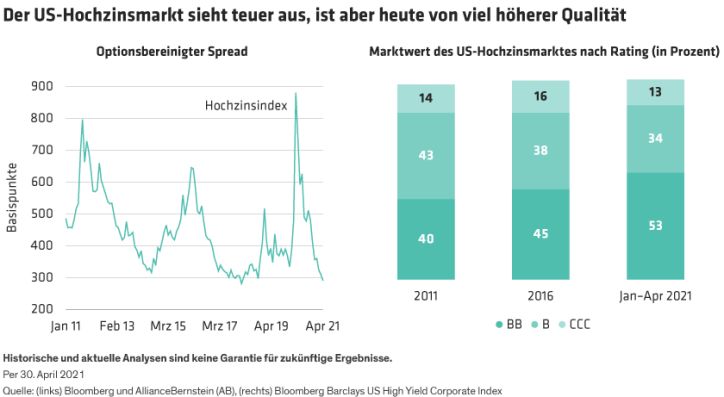

Zur gleichen Zeit spielte sich am oberen Ende des Hochzinsspektrums eine weitere historische Anomalie ab. Mehr als 200 Milliarden US-Dollar an „Gefallenen Engeln“ fielen aus dem Investment-Grade-Universum in die BB-Ebene des Hochzinsmarktes. Infolgedessen ist der heutige Markt für Hochzinsanleihen von höherer Qualität als vor der Pandemie, und die Spreads scheinen enger zu sein (Abbildung).

Während sich das Los der Hochzinsanleihen im Laufe der Pandemie verbesserte, nahmen einige Investment-Grade-Emittenten mit einem Rating von A oder höher mehr Schulden auf, um in der Krise flexibel zu bleiben. Es gab keinen großen Grund, die Verschuldung nicht zu erhöhen, da die anfallenden Zinskosten nur geringfügig höher wären, wenn das Rating auf BBB fallen würde. Und solange ihre Ratings im Investment-Grade-Bereich blieben, hatten die Unternehmen weiterhin Zugang zu den Märkten.

Diese gegenläufigen Bewegungen unterstreichen die entscheidende Rolle eines tiefgreifenden und gut integrierten Researchs auf dem Hochzins- und Investment-Grade-Markt. Anleger, die schnell erkennen können, dass ein Bonitätsrisiko sich verändert, haben einen Vorteil gegenüber denjenigen, die auf offizielle Herauf- und Herabstufungen warten.

US-Anleihenmärkte befinden sich weiterhin im Wandel

Die Pandemie war zerstörerisch und disruptiv. Der Schlüssel für Anleger liegt darin, den Unterschied zwischen dauerhaften und vorübergehenden Veränderungen zu erkennen.

Wir sind der Meinung, dass einige pandemiebedingte Veränderungen, wie etwa die Einkaufsgewohnheiten der Verbraucher, dauerhafter sein könnten als typische zyklische Verschiebungen. So könnten beispielsweise höhere Direktverkäufe bei Konsumgütern in Zukunft niedrigere Vertriebskosten mit sich bringen.

Kommunikationsunternehmen könnten davon profitieren, dass Arbeitnehmer mehr Internet-Bandbreite benötigen, um dauerhaft von zu Hause aus zu arbeiten, zumindest in Teilzeit. Und da Unternehmen zunehmend digitalisierte Prozesse einführen, einschließlich der Interaktion mit Kunden und der Lieferkette, sind Techunternehmen zur Stelle, um die Nachfrage zu erfüllen.

Während sich die US-Anleihenmärkte von den allzu pessimistischen COVID-19-Prognosen erholen, gibt es unter der Oberfläche mehr Verschiebungen und Veränderungen, als man auf den ersten Blick sieht. Und wir erwarten, dass es einige Zeit dauern wird, bis sich die Lage vollends normalisiert. Während sich die Aufmerksamkeit auf „Aufsteigende Sterne“ und „Gefallene Engel“ konzentrieren mag, werden Anleger, die über das Offensichtliche hinausblicken, erkennen, dass die Pandemie ein Anleihenuniversum mit erheblichem Potenzial geschaffen hat.

Robert Hopper ist Director of High Yield and Emerging Market Corporate Credit Research, Susan Hutman ist Director of Investment Grade Corporate Credit Research und Will Smith ist Director of US High Yield, alle bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.