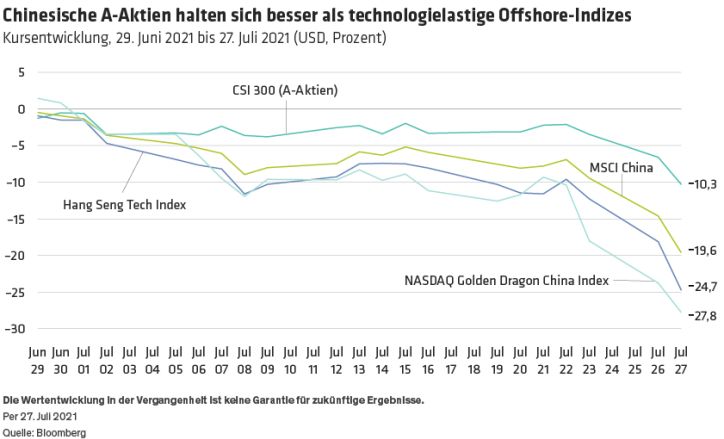

Die Anleger sind von der Geschwindigkeit und dem Ausmaß des Kursverlustes an Chinas Börsen überrascht worden. Der Hang Seng Index, der Hongkonger Unternehmen und Offshore-H-Aktien chinesischer Festlandunternehmen umfasst, die in Hongkong notiert sind, fiel innerhalb von zwei Tagen bis zum 27. Juli um 8,4 % auf US-Dollar-Basis und verzeichnete damit den stärksten Rückgang seit der globalen Finanzkrise im Jahr 2008. Chinesische Technologiewerte waren besonders stark betroffen, der Hang Seng Technology Index fiel innerhalb von drei Handelstagen um 14,2 %. Dagegen hat sich der CSI 300 Index der A-Aktien wesentlich besser gehalten (Abbildung).

Nachdem sie die Erholung der Weltbörsen nach dem COVID-19-Absturz im Jahr 2020 angeführt haben, sehen sich chinesische Aktien nun einer neuen Welle der Negativität gegenüber. Die Unberechenbarkeit der chinesischen Regierung lässt es für viele Anleger fast unmöglich erscheinen, eine angemessene Risikoprämie für den Kauf von Unternehmensanteilen festzulegen.

Der Auslöser: Hartes Durchgreifen bei der privaten Bildung

Ausgelöst wurde der Absturz durch neue Vorschriften für die boomende private Bildungsbranche. Die chinesischen Regulierungsbehörden verboten das gewinnorientierte Geschäft mit Nachhilfeunterricht, was einen Einbruch der Aktien privater Bildungsunternehmen zur Folge hatte, der den Markt erschütterte. Diese Maßnahmen folgten auf regulatorische Maßnahmen in anderen Branchen, insbesondere für Unternehmen in wachstumsstarken Sektoren wie Online-Handel, Lebensmittellieferungen und Mitfahrgelegenheiten.

Panikverkäufe machten sich breit. Die Anleger scheinen die Möglichkeit einzupreisen, dass Peking die Regulierung in anderen beliebten Sektoren verschärfen wird. Und der Kursrutsch hat sich auch auf die chinesischen Offshore-Anleihen- und Devisenmärkte ausgeweitet.

Amtliche Regulierung: Drei Ziele

Neben dem privaten Bildungswesen befürchten die Anleger, dass große Teile der wachstumsstarken Sektoren, die in den letzten Jahren zu den Lieblingen des Marktes gehörten, durch staatliche Maßnahmen gefährdet werden könnten. Das erklärt, warum auch Technologie- und Immobilienunternehmen stark in Mitleidenschaft gezogen wurden. Wir sind der Meinung, dass sich die derzeitigen staatlichen Interventionen auf Unternehmen konzentrieren, die in drei Bereichen als Störenfriede wahrgenommen werden.

- Nationale Sicherheit und Nationalstolz: Beispiele dafür sind in den USA gelistete chinesische Internetunternehmen, die Berge von wertvollen Daten über chinesische Bürger anhäuften.

- Soziale Kohäsion: Unternehmen, die den sozialen Zielen der politischen Entscheidungsträger zuwiderlaufen, werden von der Regierung nicht gerne gesehen. Warum fällt die außerschulische Nachhilfe in diese Kategorie? Weil diese Dienste als belastend für die Kinder und das Budget der Eltern angesehen werden. Andere Beispiele sind Unternehmen, die für Dienstleistungen wie Lebensmittellieferungen oder Immobilienverwaltung auf Arbeitskräfte angewiesen sind. Diese Unternehmen könnten unter Druck geraten, ihren Arbeitnehmern mehr zu bezahlen. Auch Technologiegiganten können ins Visier geraten, weil ihr monopolistisches Verhalten ebenfalls als schädlich für die Gesellschaft angesehen wird.

- Politische Herausforderer: Unternehmen oder milliardenschwere Magnaten, die die Grenzen überschreiten, indem sie die regierende Kommunistische Partei kritisieren, könnten mit einer Gegenreaktion rechnen. Jack Ma zum Beispiel geriet in Schwierigkeiten, weil er die Finanzaufsichtsbehörde vor dem Börsengang der Ant Group Ende letzten Jahres kritisierte, als dieser von den Aufsichtsbehörden gestoppt wurde.

Chinas Regulierung im historischen Kontext

Diese drei Punkte mögen internationalen Anlegern hart und unerwartet erscheinen. Im historischen Kontext sind durchsetzungsfähige Vorschriften in der chinesischen Wirtschaft jedoch durchaus üblich.

Aggressive Regulierung ist zum Teil das Ergebnis eines extrem schnellen Wachstums. In China haben sich viele Branchen in den letzten zwei Jahrzehnten so rasant entwickelt, dass die staatlichen Aufsichtsbehörden nur mit Mühe mithalten konnten. Die rechtlichen Rahmenbedingungen wurden mit der Entwicklung dieser Branchen und Unternehmen oft überholt, und die Regeln mussten in aller Eile geändert werden, nachdem private Unternehmen vorpreschten und sich zu riesigen Konzernen entwickelten.

Beispiele dafür finden sich in vielen Branchen. In den Jahren 2004 und 2005 gingen die Behörden gegen kleine, schlecht geführte Stahlwerke vor, die den Markt störten. Im Jahr 2008 wurden chinesische Lebensmittelunternehmen nach einer Reihe von Sicherheitsskandalen ins Visier genommen. Im Jahr 2010 waren die Banken an der Reihe, als die Aufsichtsbehörden versuchten, das unkontrollierte Wachstum der Schuldenlast des Bankensektors einzudämmen. Und in den Jahren 2016 bis 2017 wurden Pharmaunternehmen nach einer Reihe von Todesfällen durch gefälschte Impfstoffe und Medikamente unter die Lupe genommen.

Vorteile der A-Aktien

Die historischen Daten lindern den Schmerz über den aktuellen Kursverfall nicht. Anlegern, die ihre China-Allokation überdenken möchten, empfehlen wir jedoch eine langfristige Sichtweise. Trotz der jüngsten Flut harter regulatorischer Maßnahmen ist es auch möglich, dass die Regierung den Markt beruhigt und die Maßnahmen abmildert. So geschehen im Jahr 2018, als sich Präsident Xi Jinping selbst nach einer ähnlichen Panik am chinesischen Inlands-A-Aktienmarkt zur Unterstützung der Privatunternehmen äußerte.

Wir sind der Meinung, dass die jüngsten Ereignisse einige Vorteile des inländischen A-Aktienmarktes noch verstärken. Erstens ist es weniger wahrscheinlich, dass Aktien, die auf dem chinesischen Inlandsmarkt notiert sind, mit den oben beschriebenen Vorschriften in Konflikt geraten; für diese Unternehmen gibt es keine Probleme mit der nationalen Sicherheit. Zweitens gehören viele A-Aktiengesellschaften zu etablierten Branchen wie Basiskonsumgüter, Industrie oder Rohstoffe, die bereits über einen soliden regulatorischen Rahmen verfügen.

Die regulatorischen Bedenken haben auch eine Kehrseite. Obwohl sich der Markt vor den negativen Auswirkungen neuer Vorschriften fürchtet, profitieren einige Branchen und Unternehmen tatsächlich von der chinesischen Politik. So hat Chinas Verpflichtung, bis 2030 den Höhepunkt der CO2-Emissionen zu erreichen und bis 2060 klimaneutral zu werden, den Unternehmen – von Anbietern von Elektrofahrzeugen bis hin zu Herstellern von Solarenergieanlagen – erheblichen Rückenwind verliehen. Auch Chinas strategischer Vorstoß, sich im Technologiebereich selbstständig zu machen, gibt den heimischen Halbleiterherstellern Auftrieb. Selbst als chinesische New-Economy-Aktien auf dem Auslandsmarkt abverkauft wurden, zeichneten sich viele Unternehmen, die als Nutznießer der Politik gelten, durch eine positive Kursentwicklung aus.

Es ist unmöglich, die nächste Phase von Chinas regulatorischem Fokus vorherzusagen. Doch mit einem klaren Rahmen vor Augen können Anleger die Unternehmen identifizieren, die am anfälligsten für regulatorische Maßnahmen sind, und sie entweder meiden oder höhere Risikoprämien auf die Fundamentalanalyse anwenden und sie zu einem angemessenen Kurs kaufen. Wenn sich der Staub des aktuellen Marktchaos schließlich gelegt hat, werden die chinesischen Börsen unserer Meinung nach selektiven Anlegern immer noch attraktive Chancen in Unternehmen bieten, die über solide Geschäftsmodelle und ein hohes Ertragspotenzial verfügen und in der Lage sind, die regulatorischen Hürden für künftiges Wachstum zu überwinden.

John Lin ist Portfoliomanager für China Equities bei AllianceBernstein (AB).

In diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Analysen, Anlageberatungen oder Handelsempfehlungen dar, spiegeln nicht unbedingt die Ansichten aller Portfoliomanagementteams bei AB wider und können von Zeit zu Zeit überarbeitet werden.