Die Vorstellung von einer „unabhängigen“ Zentralbank – bei der die Geldpolitik von Fachleuten festgelegt wird, die dem politischen Prozess entzogen sind – ist zu einem der wichtigsten Grundsätze der guten Verwaltungspraxis geworden. Zentralbanken arbeiten jedoch nicht in einem Vakuum. Letztlich werden sie danach beurteilt, inwieweit sie der Gesellschaft helfen, ihre Ziele zu erreichen. Nach der hohen Inflation in den 1970er-Jahren lautete die Botschaft an die Zentralbanker ganz einfach: die Inflation niedrig halten. Die „Unabhängigkeit“ der Zentralbank war ein entscheidender Bestandteil der politischen Architektur, um dieses Ziel zu erreichen.

Jetzt verschwimmt diese aggressive Inflationsbotschaft. Das politische Gleichgewicht verschiebt sich, da die Regierungen versuchen, die wirtschaftlichen Schäden von COVID-19 zu beheben, die Ungleichheit zu bekämpfen, enorme Investitionen zur Eindämmung des Klimawandels zu tätigen und die Rekordverschuldung in Friedenszeiten zu bewältigen. Welche Kompromisse wird es angesichts dieser Veränderungen geben? Und ist eine Rückkehr zur hohen Inflation der 1970er-Jahre das richtige Modell für das neue Inflationssystem?

Nicht unbedingt.

Mehrere Pfade sind möglich

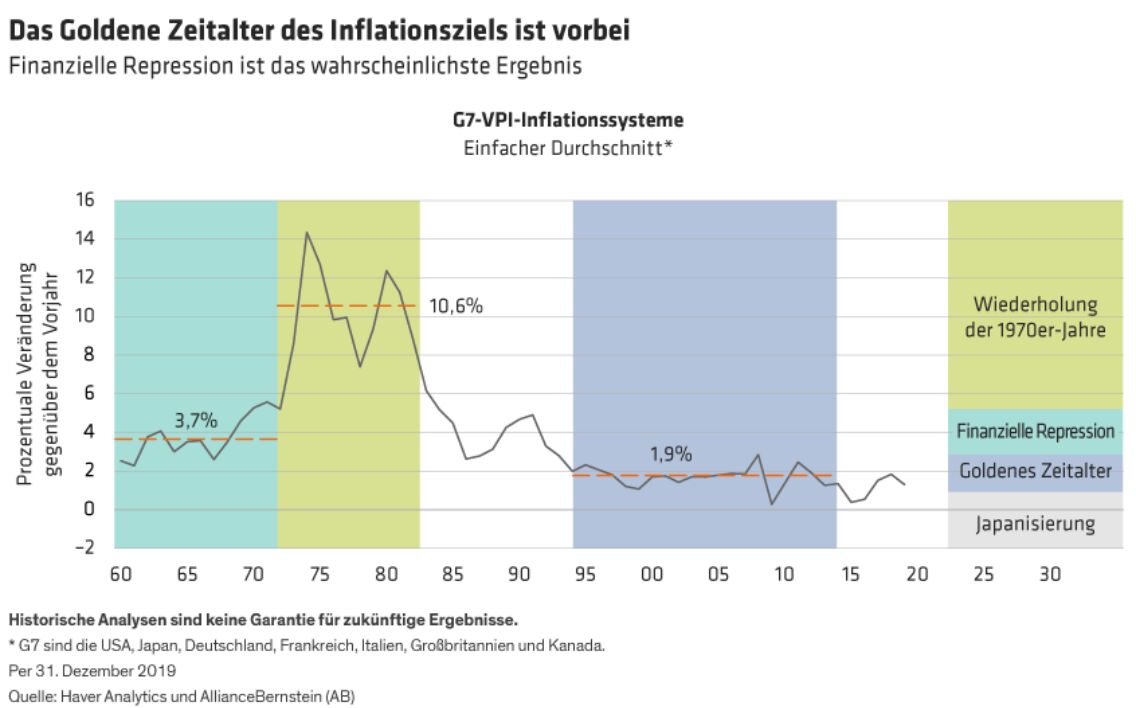

Seit dem Ende des Zweiten Weltkriegs hat es weltweit drei verschiedene Inflationssysteme gegeben, wobei die Erfahrungen Japans auf ein viertes hindeuten (siehe unten):

1) Die unmittelbare Zeit nach dem Zweiten Weltkrieg, in der die Regierungen ihre Ziele mithilfe der Haushaltspolitik aktiv verfolgten und finanzielle Repression und Inflation kombinierten, um die Staatsverschuldung zu senken.

2) Die 1970er-Jahre, als die Inflation in den zweistelligen Bereich kletterte.

3) Die Ära der Inflationsziele, die Anfang der 1990er-Jahre begann und in der die Unabhängigkeit der Zentralbanken, formale Inflationsziele und das Erreichen von Quasi-Preisstabilität (eine jährliche Inflationsrate von 2,0 %) weitverbreitet waren.

4) Die Japanisierung mit einer Inflation, die um den Nullpunkt schwankt, und einem minimalen Wachstum.

Schuldenzwänge deuten auf eine Strategie der höheren Inflation hin

Es dürfte kaum überraschen, dass wir der Meinung sind, dass das Goldene Zeitalter der Inflationsziele zu Ende geht. Zu viele der Faktoren, die diesem System zugrunde lagen, haben sich geändert. Und bei einer Inflation von 2,0 % wäre es sehr schwierig, genügend finanzielle Repression zu erzeugen, um das derzeitige Schuldenniveau zu bewältigen.

Die Zwänge des Schuldenmanagements tragen dazu bei, zu erklären, warum eine weitverbreitete Japanisierung unwahrscheinlich ist. Solange die Länder nicht bereit sind, dauerhaft negative Zinsen zu akzeptieren, ist die Bewältigung einer hohen Verschuldung in einer Welt mit Null-Inflation und geringem Wachstum eine beschwerliche Aufgabe. Außerdem ist nicht klar, ob andere Demokratien über den sozialen Zusammenhalt und die relativ geringe Ungleichheit verfügen, die es der japanischen Gesellschaft ermöglicht haben, eine anhaltende Phase der Stagnation zu bewältigen. Die politische Herausforderung wäre sogar noch größer, da der Populismus auf dem Vormarsch ist.

Bleiben also noch die beiden Szenarien mit höherer Inflation. Eine zweistellige Inflation ist äußerst störend, unpopulär und, wie die historische Entwicklung in Großbritannien beweist, ungewöhnlich. Es gibt keine Anhaltspunkte für sehr hohe Inflationsraten, und wir halten das Szenario einer Wiederbelebung der 1970er-Jahre für unwahrscheinlich – obwohl die Inflation natürlich vorübergehend auf ein sehr hohes Niveau ansteigen könnte, wenn die Welt von einem System in ein anderes übergeht.

Das Szenario, das die beste Vorlage für die kommenden Jahre bietet, ist die Zeit nach dem Zweiten Weltkrieg. Damals wie heute gewann die Haushaltspolitik an Bedeutung, und die Eindämmung der Inflation rückte in der Rangfolge nach unten, als die Regierungen begannen, umfassendere Ziele zu verfolgen. Außerdem wurde in großem Umfang auf finanzielle Repression zurückgegriffen, um die Staatsverschuldung in den Griff zu bekommen – und „finanzielle Repression ist bei der Tilgung von Schulden am erfolgreichsten, wenn sie von einer stetigen Dosis Inflation begleitet wird“.* Entscheidend ist, dass, wie der frühere Vorsitzende der US-Notenbank (Fed) Arthur Burns 1979 feststellte,† die Inflation bei diesen Niveaus immer noch niedrig genug ist, um als „akzeptabler“ Preis angesehen zu werden, der zu zahlen ist, wenn die Gesellschaft beginnt, umfassendere Ziele zu verfolgen.

Geldpolitische Entscheidungen werden das Inflationsergebnis bestimmen

Bedeutet das, dass die Zentralbanken zu Befürwortern dieses neuen, leicht höheren Inflationssystems werden? Das ist unwahrscheinlich.

Mehrere prominente Volkswirte haben sich für höhere Inflationsziele ausgesprochen, und die Fed hat eine neue Strategie für durchschnittliche Inflationsziele verabschiedet – wenn auch eine, die immer noch auf langfristigen Inflationserwartungen beruht. Die Konzentration auf öffentlich erklärte Ziele geht jedoch an der Sache vorbei. Nur wenige (wenn überhaupt) historische Episoden hoher Inflation begannen als bewusste Versuche, das Preisniveau in die Höhe zu treiben. Stattdessen entstand die Inflation indirekt, als die politischen Entscheidungsträger andere Ziele verfolgten. Wir erwarten, dass das auch in den kommenden Jahren der Fall sein wird.

Genau wie in den 1960er- und 1970er-Jahren ist es schwer vorstellbar, wie die Zentralbanken vermeiden können, in diese wechselnden „philosophischen und politischen Strömungen“, wie Arthur Burns sie nannte, hineingezogen zu werden. Die Versuchung, sich ein wenig zu verbiegen, um den vorherrschenden politischen Strömungen entgegenzukommen und dennoch im Spiel zu bleiben, wird groß sein.

Es ist unwahrscheinlich, dass das neue System eine Kopie der zweistelligen Inflationsrate der 1970er-Jahre sein wird. Ein wahrscheinlicheres Vorbild ist die Ära der finanziellen Repression, die vom Zweiten Weltkrieg bis in die 1960er-Jahre dauerte. Einige Elemente des heutigen Umfelds sind jedoch eindeutig anders. Vor allem war das Wirtschaftswachstum in den unmittelbaren Nachkriegsjahren viel höher als heute. Das hat eindeutige Auswirkungen auf das Erreichen einiger dieser alternativen Ziele. Um beispielsweise die Verschuldung im Verhältnis zum Bruttoinlandsprodukt (BIP) zu senken, müssen die Zinsen niedriger und/oder die Inflation höher sein als in der früheren Zeit der finanziellen Repression. Diese Art von unangenehmer Arithmetik bestärkt uns in unserer Überzeugung, dass die politische Landschaft und die damit verbundenen geldpolitischen Entscheidungen letztendlich die Tür zu einer höheren Inflation öffnen werden.

Darren Williams, Director für Global Economic Research und Guy Bruten, Chief Economist für Asia-Pacific bei AllianceBernstein

* Carmen M. Reinhart und M. Belen Sbrancia, „The Liquidation of Government Debt“ (Arbeitspapier, Internationaler Währungsfonds, 2015).

† The Anguish of Central Banking, 1979.

Weitere beliebte Meldungen: