Herausforderungen bei Angebot und Nachfrage beenden eine Durststrecke bei Rohstoffen

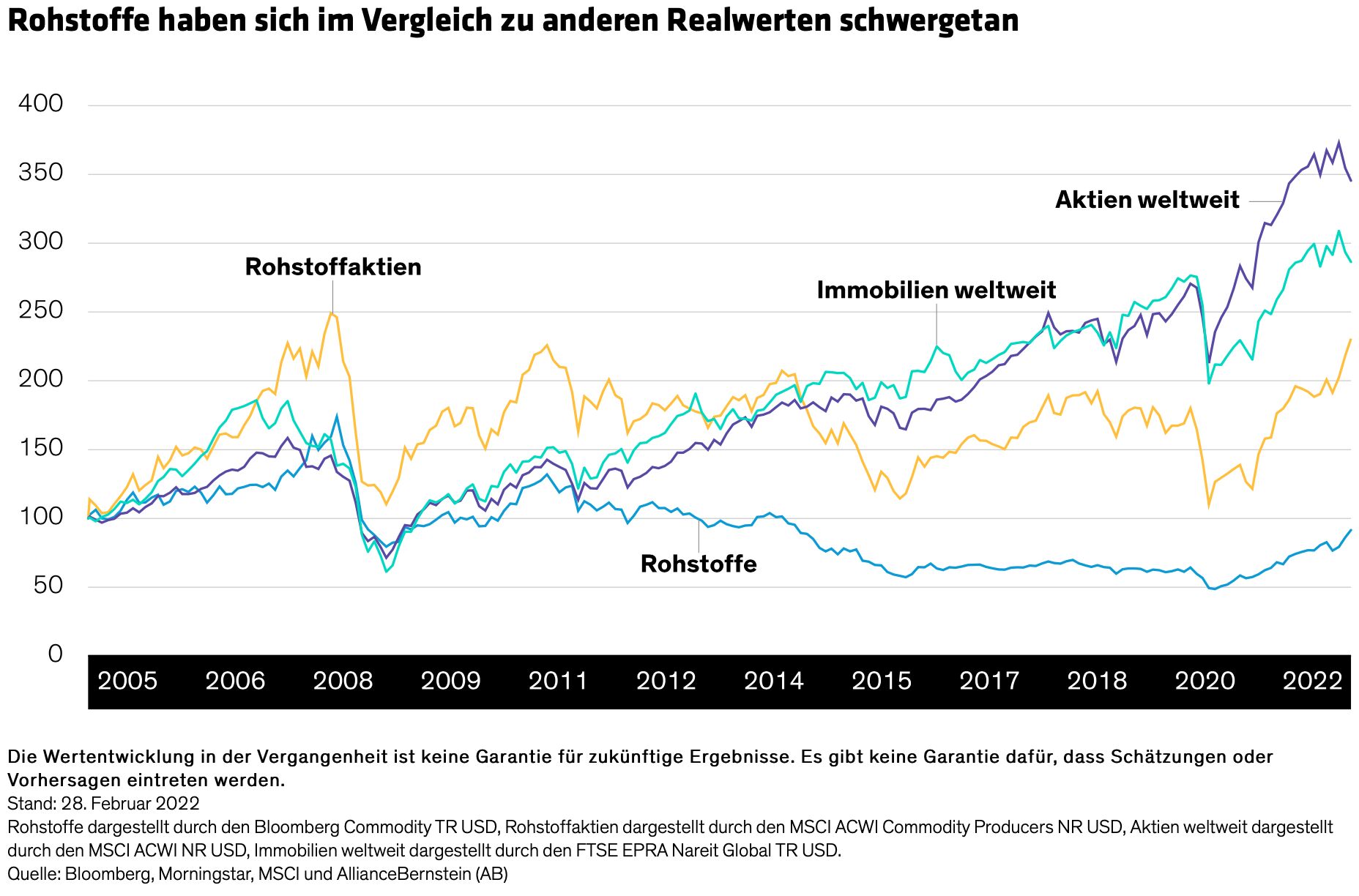

Ob es nun an der Volatilität der Rohstoffe liegt, an den Überkapazitäten des letzten Zyklus oder an der zunehmenden Bedeutung von Umwelt-, Sozial- und Unternehmensführungsfaktoren – Rohstoffe sind seit vielen Jahren gegenüber anderen Sachwerten und Aktien in den Hintergrund getreten. Nach fast einem Jahrzehnt der Schwierigkeiten (Abbildung) und Unterinvestitionen sind die unterstützende Infrastruktur und das Angebot für viele Rohstoffe angespannt.

Heute haben die anhaltenden Unterbrechungen der Lieferketten durch COVID-19, die länger anhaltende Inflation und die geopolitischen Risiken diesen Druck nur noch verschärft. Die erhöhte Nachfrage nach einer breiten Palette von Rohstoffen, die sich in weiten Teilen der Welt von COVID-19 erholt, heizt die Lage zusätzlich an. Die Anbieter haben jedoch nach wie vor Schwierigkeiten, diese Nachfrage zu befriedigen – eine Herausforderung, die unserer Meinung nach erst in einigen Jahren zu bewältigen sein wird. Diese Dynamik zwischen Angebot und Nachfrage dürfte die Preisentwicklung in Zukunft unterstützen und ist einer der Gründe, warum Rohstoffe jetzt viel attraktiver erscheinen.

Mehr Rohstoffe gewinnen an Zugkraft ... gemeinsam

Es ist schwierig, Rohstoffe als homogene Anlageklasse zu betrachten, da ihre Risiko-/Ertragsprofile – von Rohöl und Rindern bis hin zu Sojabohnen und Zink – sehr unterschiedlich sein können und überempfindlich auf Entwicklungen in ihrer eigenen Welt oder auf breiterer Ebene reagieren.

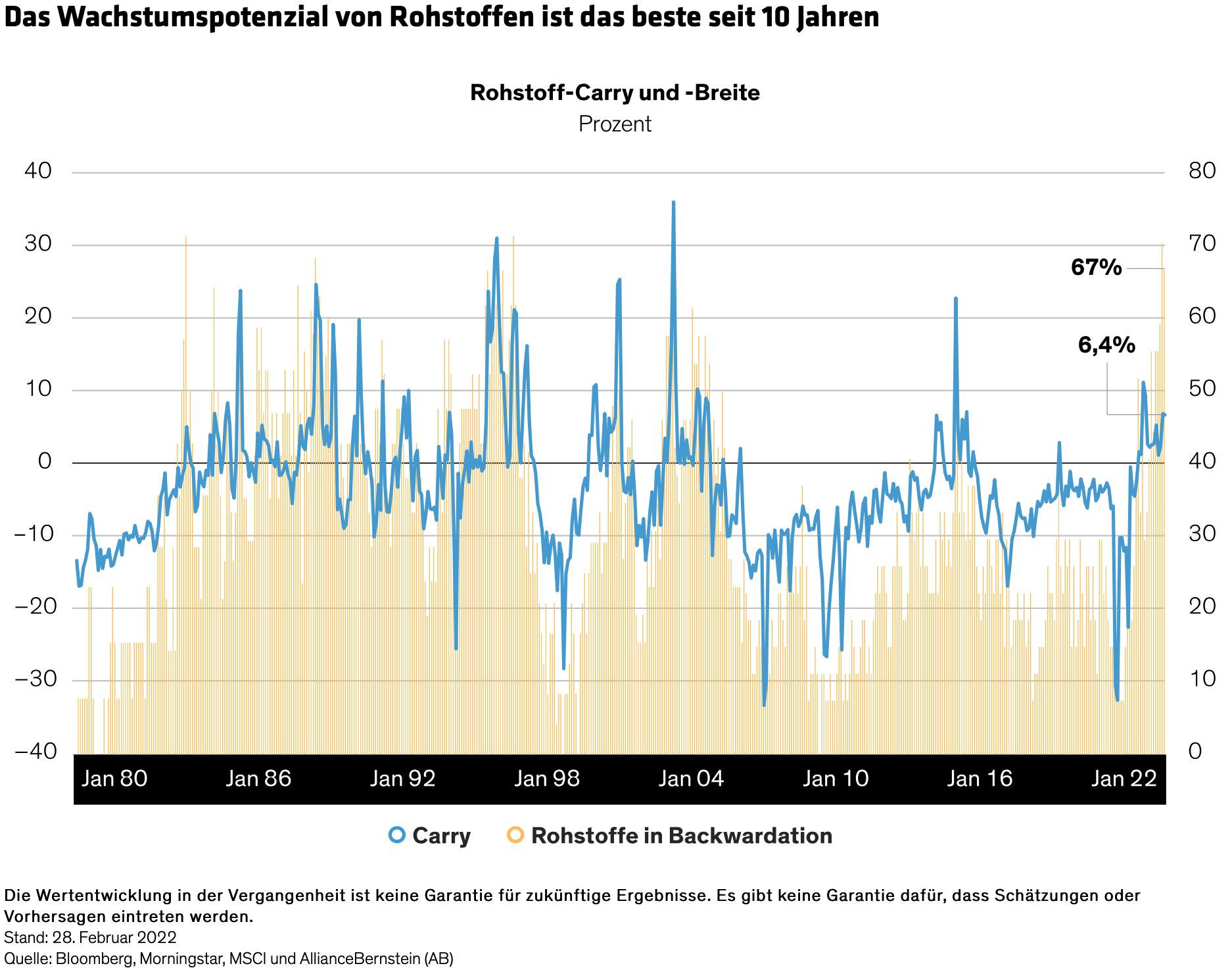

In letzter Zeit erleben wir jedoch gleichzeitig eine fundamentale Stärke bei einer Vielzahl von Rohstoffen. Insbesondere aufgrund der weitverbreiteten Knappheit befinden sich die meisten Rohstoffe derzeit in einer sogenannten Backwardation: Ihre aktuellen Preise liegen über den Preisen vergleichbarer Kontrakte für zukünftige Lieferungen, was durch positive Carry-Zahlen angezeigt wird (Abbildung).

Das deutet auf eine starke Nachfrage, ein geringes Angebot und niedrige Lagerbestände hin, was in der Vergangenheit in der Regel ein hohes Ertragspotenzial erwarten ließ. Die Backwardation bei Rohstoffen ist recht breit angelegt und umfasst 70 % des Rohstoffkomplexes – eine seit Jahren nicht mehr gesehene Breite. Eine starke und breite Backwardation ist ein gutes Zeichen für das Potenzial von Rohstoffen – sie ist die stärkste seit einem Jahrzehnt.

Trotz Preissteigerungen haben viele Rohstoffe noch Wachstumspotenzial

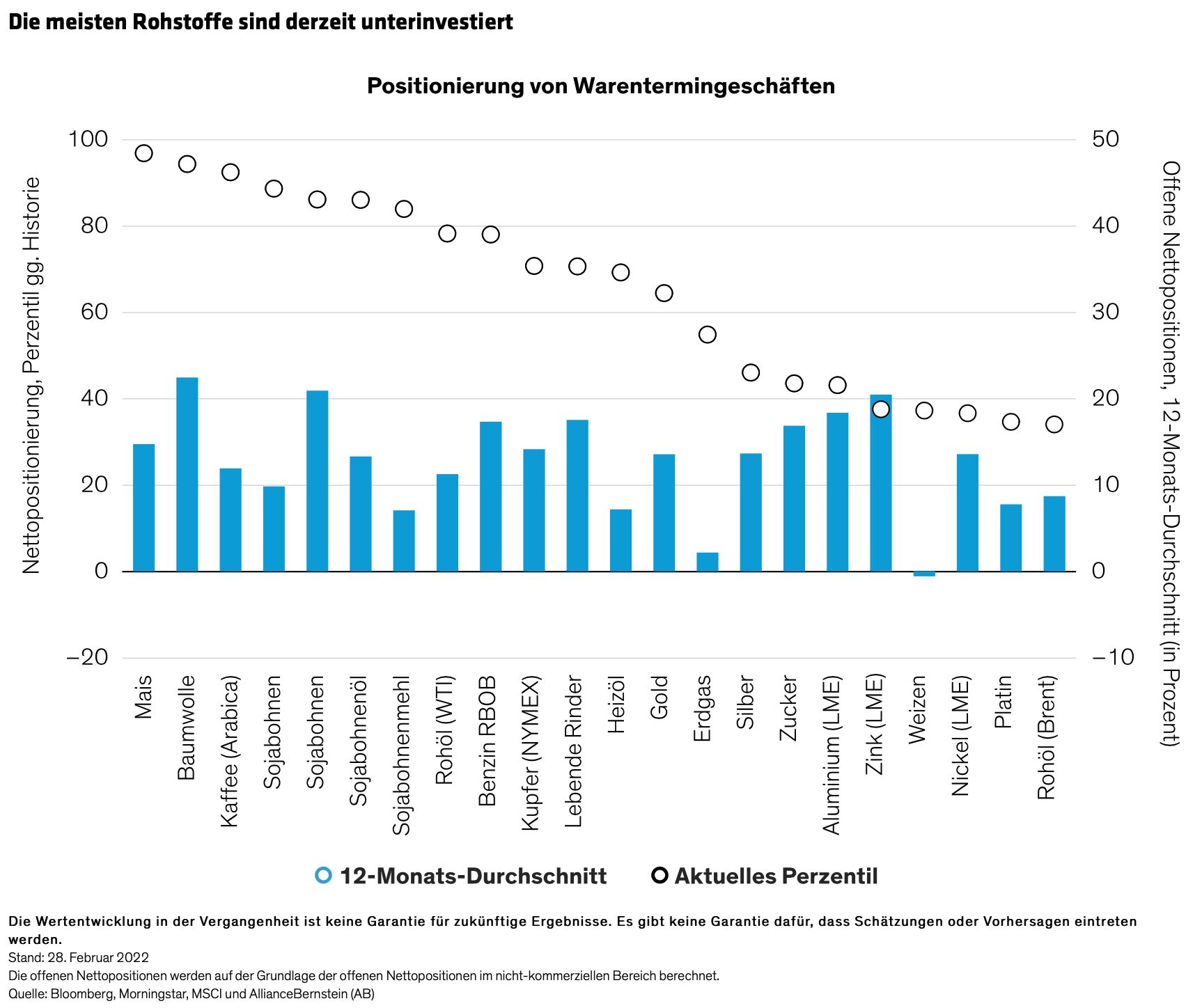

Natürlich entwickeln sich nicht alle Rohstoffe im Gleichschritt. Einige haben mehr Potenzial als andere, selbst bei den jüngsten Preisspitzen, die wir erlebt haben. Tatsächlich scheinen die Bewertungen vieler Rohstoffarten alles andere als überzogen zu sein, wenn man die Nettopositionen der Anleger betrachtet (Abbildung unten).

Bei Rohöl beispielsweise lag die durchschnittliche Long-Position der Anleger in den letzten 12 Monaten bei 9 % und damit auf längere Sicht nur knapp unter dem 40. Perzentil. Mit anderen Worten: Die derzeitige Spekulation mit Öl ist nicht sehr aggressiv, sodass die Wahrscheinlichkeit eines Massenausstiegs ebenfalls gering ist. Umgekehrt weisen Agrarrohstoffe wie Mais und Baumwolle Long-Positionen von rund 35 % bzw. 45 % auf. Das liegt in der Nähe des 100. Perzentils im historischen Vergleich, was darauf hindeutet, dass diese Rohstoffe überbewertet sind. In diesen Fällen könnte ein voll investierter Markt bei einer erheblichen Korrektur voll erwischt werden.

Die Schlussfolgerung? Rohstoffe entwickeln sich als Anlageklasse gut, aber sie sind nicht monolithisch; Anleger müssen immer noch selektiv vorgehen.

Im Allgemeinen scheinen Rohstoffe immer attraktiver zu werden, und sie haben sich in der Vergangenheit in einem Umfeld mit hoher Inflation und geopolitischen Risiken, wie es heute der Fall ist, besser entwickelt als der breite Markt. Allerdings sind sie extrem volatil und können sich über längere Zeiträume schlechter als Aktien entwickeln. Daher ist es wichtig, das Engagement in Rohstoffen mit Bedacht zu wählen.

Eine wirksame Strategie könnte unserer Meinung nach ein diversifizierter Mix aus realen Vermögenswerten sein. Neben Rohstoff-Futures würde diese Mischung auch Immobilienaktien, Rohstoffaktien, Gold und inflationssensible Aktien umfassen. Wenn die Anleger flexibel bleiben, können sie dieses diversifizierte Engagement in Sachwerten als Teil einer ausgewogenen Multi-Asset-Strategie einsetzen.

Vinod Chathlani, Portfolio Manager—Multi-Asset Solutions, AllianceBernstein

Mark Gleason, CFA, Director—Multi-Asset Business Development, AllianceBernstein

Weitere beliebte Meldungen: