Das Thema

Staatsunternehmen sind für die Hälfte der Emissionen des Landes verantwortlich und stellen eine wichtige Komponente für die Erreichung der CO2-Neutralität dar. Marktbasierte Anreize für grüne Reformen wie CO2-Steuern funktionieren im chinesischen Kontext möglicherweise nicht so effektiv

Die Anlagethese

Wenn Anleger verstehen, wie sich Staatsunternehmen in Chinas grüne Reformagenda einfügen, können sie Unternehmen identifizieren, die den Wandel vorantreiben – und von den Bemühungen zur Bekämpfung des Klimawandels profitieren.

Ziele unseres Engagement

Gespräche mit Managementteams von Staatsunternehmen und Privatunternehmen in China geben Aufschluss über das ESG-Verhalten. Obwohl Staatsunternehmen von der Regierung kontrolliert werden, sind sie oft auf die ESG-Anliegen ausländischer Anleger eingestellt.

Chinas Staatsunternehmen sind enorme CO2-Emittenten. Aber sie sind auch ein wesentlicher Bestandteil der Bemühungen zur Reduzierung der Treibhausgase im größten Emittenten und der zweitgrößten Volkswirtschaft der Welt. Anleger müssen die Rolle der Staatsunternehmen in der Wirtschaft verstehen und wissen, was diese Unternehmen antreibt, um einen Einblick in die Chancen zu erhalten, die sich durch Chinas Pläne zur Klimaneutralität ergeben.

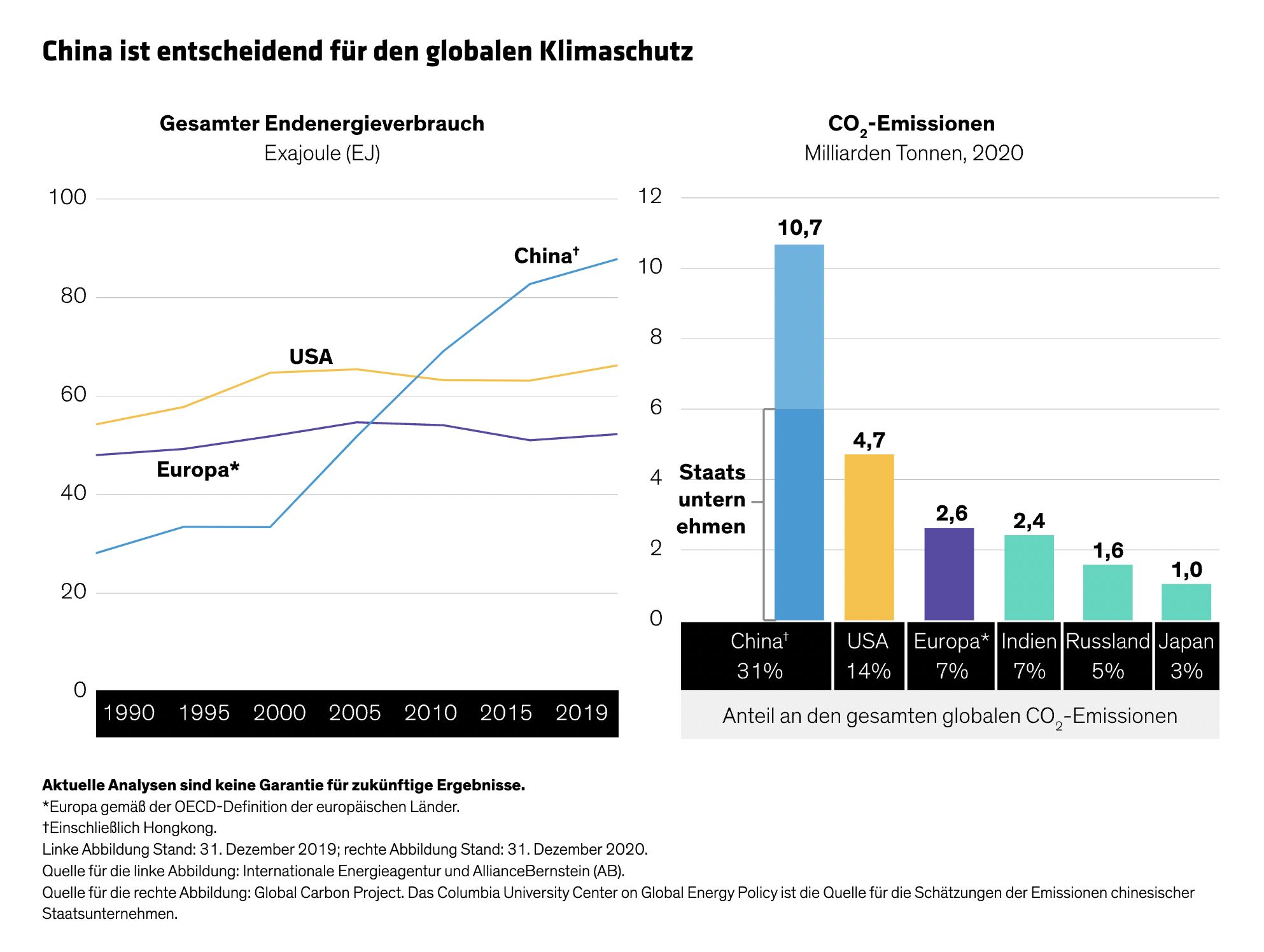

Die weltweiten Bemühungen zur Bekämpfung des Klimawandels werden ohne China nicht erfolgreich sein. Im Laufe des 21. Jahrhunderts hat Chinas rasante wirtschaftliche Entwicklung zu einem stetigen Anstieg des Energieverbrauchs geführt – im Gegensatz zu den USA und der Europäischen Union, wo er sich auf einem Plateau eingependelt hat und sogar zu sinken beginnt (Abbildung). Staatsunternehmen verursachten etwa sechs Gigatonnen CO2 pro Jahr, was etwa der Hälfte der chinesischen Emissionen entspricht – viel mehr als alle Emissionen der USA oder der Europäischen Union.

Die Umweltagenda entschlüsseln

Die gute Nachricht ist, dass Chinas Regierung Umweltfragen ganz oben auf die nationale Agenda gesetzt hat. Präsident Xi Jinping kündigte im Jahr 2020 Pläne an, die CO2-Emissionen bis 2030 zu reduzieren und bis 2060 auf CO2-Neutralität umzustellen. Doch es ist nicht leicht, die Details der Umweltbemühungen in einer riesigen, staatlich geführten Wirtschaft zu entschlüsseln.

Um einen Einblick in Chinas Dekarbonisierungsbemühungen zu erhalten, hat AllianceBernstein (AB) in Zusammenarbeit mit der Columbia Climate School an der Columbia University ein Workshop-Programm mit dem Titel „Ein grüner Riese entsteht: Dekarbonisierung mit chinesischen Merkmalen“ erstellt. Die Webinar-Reihe soll Anlegern helfen, die Schnittstellen von Technologie, Investitionsmöglichkeiten und der Energiewende in China zu erkunden. Experten von Columbia und AllianceBernstein (AB) befassen sich mit Themen wie Energiepolitik, Solar- und Windenergie, Elektrofahrzeuge und industrielle Fertigung. Der Workshop begann im Juni als Teil der laufenden Kooperation von AllianceBernstein (AB) mit der Columbia Climate School. Ziel der kooperativen Zusammenarbeit ist es, Anlegern die Wissenschaft des Klimawandels näherzubringen, der sich auf Unternehmen in aller Welt auswirken wird.

Für China sind Überlegungen zur Dekarbonisierung eng mit der wirtschaftlichen Entwicklung und dem anhaltenden Wachstum verknüpft. China ist eine „hybride Supermacht“, das heißt, es weist viele Eigenschaften sowohl einer fortgeschrittenen als auch einer sich entwickelnden Volkswirtschaft auf. Diese Kombination von Eigenschaften und insbesondere die Merkmale eines Entwicklungslandes sind für den Energieverbrauch und die Energiepolitik von Bedeutung, da die Prognosen spezialisierter Energieagenturen durchweg auf einen weiteren Anstieg der Energienachfrage in China hindeuten, ganz im Gegensatz zu den fortgeschrittenen Volkswirtschaften.

Staatsunternehmen sind überall

Wo auch immer man in Chinas CO2-getriebener Wirtschaft hinschaut, finden sich Staatsunternehmen, von kohlebefeuerten Versorgern bis hin zu Öllieferanten, Schwerindustrie, Transportunternehmen und Finanzunternehmen.

Doch auch in der Branche der erneuerbaren Energien und anderer sauberer Energien sind Staatsunternehmen in China stark vertreten. Die rasante Verbreitung von Solar-, Wind- und Wasserkraftwerken in China wäre ohne sie nicht möglich.

Kritiker mögen sagen, Staatsunternehmen seien ineffizient und schlecht geführt. Doch dieser Ruf geht an der Sache vorbei: Staatsunternehmen sind wichtige Akteure in Chinas Bemühungen um die Dekarbonisierung seiner Wirtschaft und sind, wie private Unternehmen, nicht alle über einen Kamm zu scheren und sollten nach ihren Leistungen beurteilt werden.

Wenn es um grüne Reformen geht, ist das Umfeld, in dem Staatsunternehmen tätig sind, ein Netz von miteinander verknüpften Einheiten, die die Umsetzung der Regierungspolitik unterstützen. Die Mechanismen der Interaktion zwischen der Regierung, den Regulierungsbehörden, den Aktionären und der Unternehmensführung werden den ökologischen Wandel prägen.

In Volkswirtschaften, die von privaten Unternehmen dominiert werden, ist es relativ einfach, Anreize für Reformen zu schaffen. Private Anteilseigner wollen ihre Gewinne maximieren, daher können Maßnahmen wie Emissionshandelssysteme und CO2-Steuern sehr wirksam sein. Unternehmen, die sich nicht proaktiv anpassen, zahlen einen Preis – und der Gewinn wird leiden.

Staatliche Anteilseigner haben viel umfassendere Ziele. Trotz seiner rasanten Entwicklung steht China immer noch vor den enormen Herausforderungen einer sich entwickelnden Wirtschaft, darunter große Einkommensunterschiede zwischen den Regionen und der fehlende Zugang zu sauberen Kochmöglichkeiten für 400 Millionen Menschen. Daher sind wir der Meinung, dass marktbasierte Maßnahmen für das chinesische System zu eindimensional sind und nicht unbedingt die gewünschten Ziele erreichen werden.

Fallstudie: Gestrandete Vermögenswerte und die Wirtschaftlichkeit eines chinesischen Kraftwerks

Diese Unterschiede lassen sich genauer untersuchen, wenn man die Wirtschaftlichkeit eines chinesischen Kraftwerks und das Risiko von gestrandeten Vermögenswerten analysiert.

Der Begriff ist ein häufiges Thema bei der Analyse von Investitionen in die globale Energiewende. Sie beziehen sich auf die Möglichkeit, dass Anleger zu viel in fossile Brennstoffe investieren und ihre Investitionen nicht zu einem angemessenen Anteil zurückgewinnen können, wenn umweltfreundliche Vorschriften den Betrieb schmutziger Kraftwerke einschränken. Die Besorgnis über gestrandete Vermögenswerte äußert sich jedoch bei Anlegern des Privatsektors in börsennotierten Unternehmen ganz anders als bei Staatsunternehmen. Das erklärt, warum China weiterhin kohlebefeuerte Kraftwerke baut und gleichzeitig seine Anstrengungen zur Dekarbonisierung verstärkt.

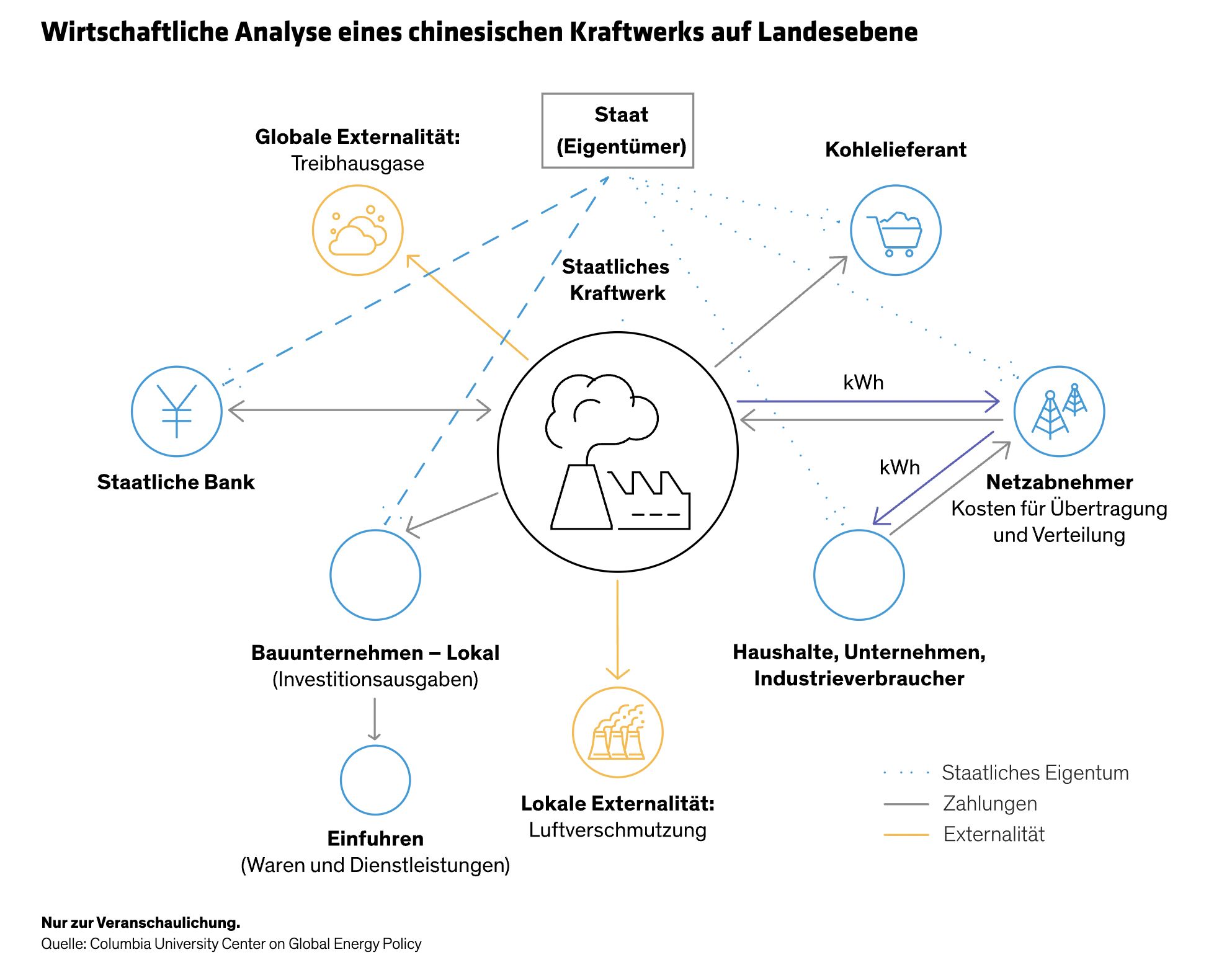

In China sind am Bau eines staatlichen Kohlekraftwerks viele Staatsunternehmen beteiligt (Abbildung). Dazu gehören eine Bank, ein lokales Bauunternehmen, ein Kohlelieferant und ein Netzabnehmer. Ihre Beziehungen müssen bei der finanziellen Analyse des Kraftwerks durch die Regierung berücksichtigt werden.

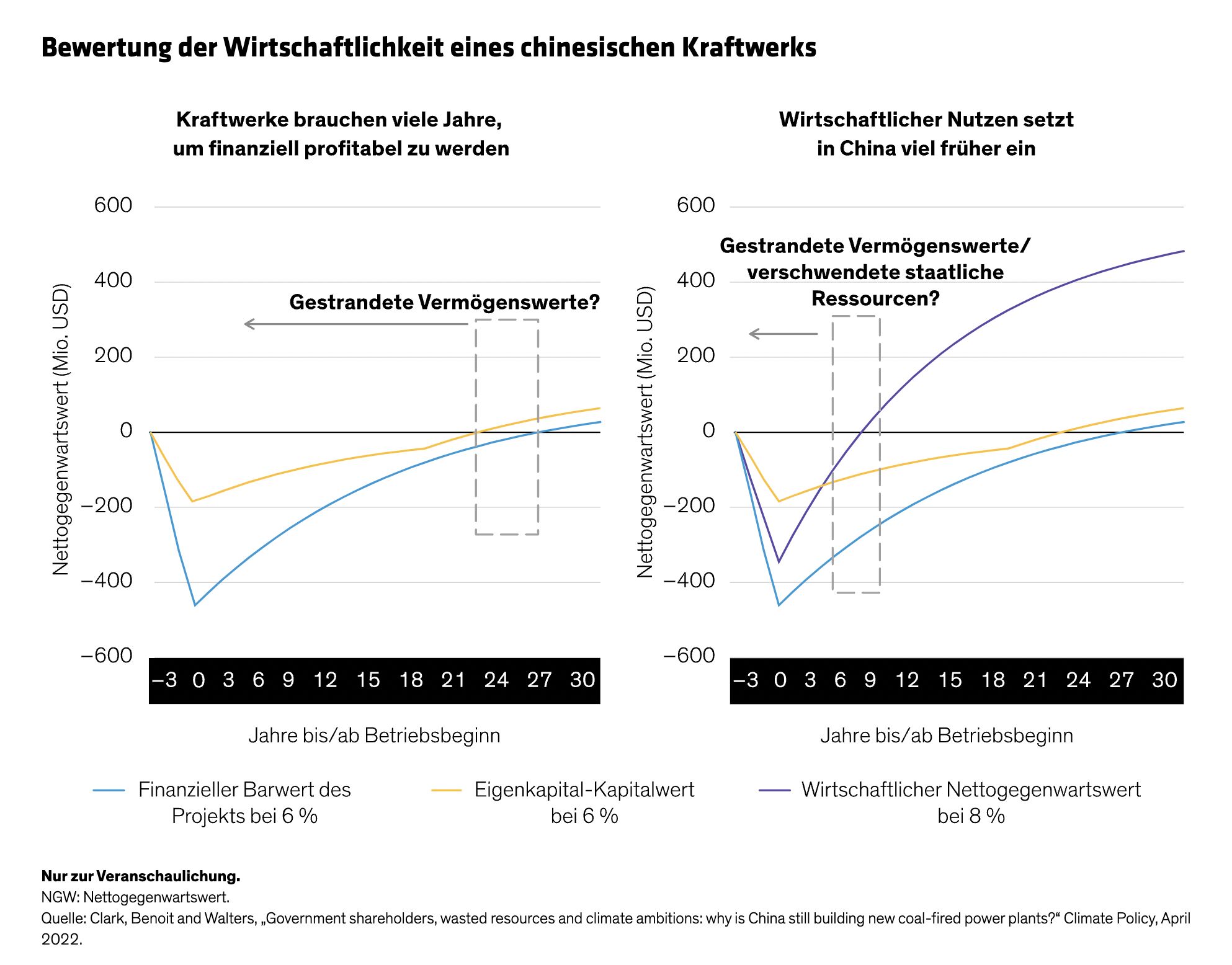

Für unser Beispiel hat das Center on Global Energy Policy der Columbia University die Strom- und Kapitalkosten modelliert, wobei ein Verschuldungsgrad von 80 % und ein Eigenkapitalanteil von 20 % sowie Kapital- und Betriebskosten angenommen wurden, die dem chinesischen Markt entsprechen. Bei der Bewertung des Risikos gestrandeter Vermögenswerte lautet die Schlüsselfrage: Wie lange dauert es, bis das Unternehmen insgesamt einen positiven Ertrag erzielt?

Bei einem privaten Kraftwerk kann das mehr als 20 Jahre dauern. Wenn also ein Kohlekraftwerk 12 oder 15 Jahre nach seiner Errichtung stillgelegt werden muss, würden die Anleger auf gestrandeten Vermögenswerten und einem negativen Ertrag ihrer Investition sitzen bleiben (Abbildung). Das ist ein reales Risiko in dem sich schnell entwickelnden regulatorischen Umfeld.

Der Kontext in China ist völlig anders. Das liegt daran, dass der Anteilseigner des Energieversorgungsunternehmens der Staat ist, der auch mehrere mit dem Kraftwerk verbundene Unternehmen besitzt – und das Kraftwerk nicht nur gebaut hat, um Gewinne für das Versorgungsunternehmen zu erzielen. Das übergeordnete Ziel besteht darin, Haushalte, Unternehmen und Verbraucher kostengünstig mit Strom zu versorgen.

In diesem Szenario handelt es sich bei den Zahlungen zwischen den staatlichen Stellen im Wesentlichen um „interne Transfers“ zwischen verbundenen Unternehmen. Steuern sind keine echten Kosten, da sie an den staatlichen Eigentümer gezahlt werden. Die chinesischen Stromtarife sind streng reguliert, und sogar die Kosten für Kredite werden von der Regierung festgelegt. Die Regulierung steuert die Interaktionen zwischen den verschiedenen staatlichen Tochtergesellschaften. Und der wichtigste wirtschaftliche Nutzen entsteht in China für die Verbraucher und nicht in Form von finanziellen Erträgen für das Energieunternehmen.

So gesehen erzielt das chinesische Staatsunternehmen mit seinem Kraftwerk einen viel höheren Ertrag als ein privates Unternehmen. In der oben dargestellten (wenn auch vereinfachten) Modellrechnung erwirtschaftet es bis zum Jahr acht einen wirtschaftlichen Gewinn für den staatlichen Anteilseigner. Folglich würden Vermögenswerte nur dann verloren gehen, wenn das Kraftwerk vor dem achten Jahr stillgelegt wird – ein höchst unwahrscheinliches Szenario. Das erklärt, warum die chinesische Regierung mit diesen Anlagen kein Geld verliert, auch wenn einige westliche Analysten sagen, dass viele chinesische Anlagen unrentabel sind.

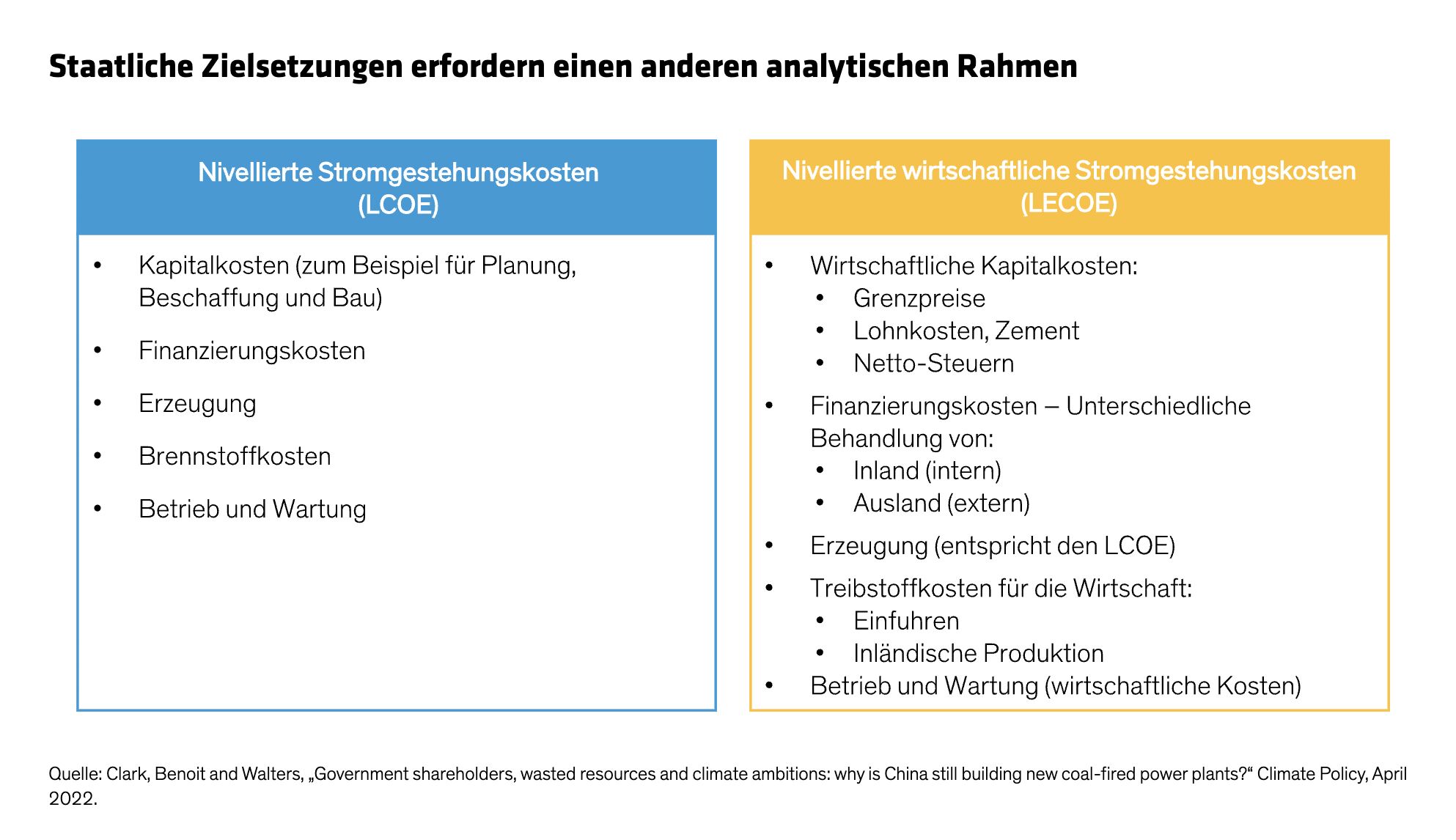

Auf der Grundlage dieser Simulation argumentieren die Forscher Alex Clark, Philippe Benoit und Jonathan Walters in einem kürzlich in der Zeitschrift Climate Policy veröffentlichten Artikel, dass die standardmäßige Kennzahl für die Analyse der Kosten der Stromerzeugung für die chinesische Realität zu eng gefasst ist. Die nivellierten Stromgestehungskosten (Levelized Cost of Electricity, LCOE) sind ein bekanntes Maß, um durch eine standardisierte Vergleichsanalyse zu ermitteln, ob es wirtschaftlich sinnvoll ist, in Kohle-, Solar- oder Windenergie zu investieren. Für China schlug die Studie jedoch die nivellierten volkswirtschaftlichen Stromgestehungskosten (Levelized Economic Cost of Electricity, LECOE) als ergänzende und in gewisser Weise geeignetere Methode vor. Diese Stromgestehungskosten (LECOE) beziehen wichtige Faktoren (wie inländische und ausländische Finanzierungskosten, Importbrennstoffpreise und inländische Produktionskosten sowie Steuern) in die Bewertung ein, wobei wirtschaftliche Methoden auf Länderebene und nicht die traditionellen Finanzinstrumente verwendet werden (Abbildung).

Integration von ESG-Aspekten in Chinas Volkswirtschaft

Warum ist diese Unterscheidung für Anleger wichtig? Sobald wir den systemischen Unterschied zwischen einem chinesischen Kraftwerk in Staatsbesitz und einem privaten Kraftwerk erkennen, können wir die richtigen Fragen dazu stellen, wie Unternehmen in Chinas Pläne zur Klimaneutralität eingebunden sind. Über das obige Beispiel hinaus findet sich der Rahmen für Staatsunternehmen auch in vielen anderen Bereichen und Branchen, die an Chinas grünen Reformen teilnehmen werden.

Anleger müssen sich darüber im Klaren sein, dass ein Großteil der Impulse für die Umweltbemühungen in China von der politischen Führung ausgeht. Daher erfordert die Analyse der Umweltfreundlichkeit chinesischer Unternehmen einen anderen ESG-Ansatz als den, den Anleger normalerweise bei westlichen Unternehmen anwenden.

Nehmen wir zum Beispiel die Unternehmensführung. In den üblichen ESG-Ratings erhalten chinesische Staatsunternehmen in Bezug auf die Unternehmensführung (Governance) eher schlechte Noten. Die meisten Aufsichtsräte bestehen nicht zu 50 % aus unabhängigen Direktoren. Die Vergütungen werden in der Regel nicht offengelegt. Transaktionen mit nahestehenden Personen sind an der Tagesordnung.

Die Kontrolle der Unternehmen durch die Regierung bedeutet auch, dass Änderungen der Umweltpolitik von der Spitze aus einen tiefgreifenden Einfluss auf Unternehmensentscheidungen haben können. Wir glauben, dass China es mit der langfristigen Notwendigkeit, den Klimawandel zu bekämpfen, ernst meint, weil seine eigene Wirtschaft und Bevölkerung davon profitieren werden.

Anleger können herausfinden, wie sich das auswirkt, indem sie mit den Managementteams der Unternehmen in Kontakt treten. Das China-Equities-Team von AllianceBernstein (AB) hat festgestellt, dass Staatsunternehmen oft eher bereit sind, über Klimaziele zu sprechen als Privatunternehmen. Privatunternehmen in China unterliegen ebenfalls einem gewissen Einfluss der Regierung (ein Verhältnis, das im Laufe der Zeit schwankte), werden jedoch von ähnlichen Gewinnmotiven angetrieben wie ihre westlichen Konkurrenten. Einige haben sich noch nicht mit dem Gedanken anfreunden können, dass umweltbewusstes Handeln gut für die Aktionäre ist.

Das Management fordern: Staatsunternehmen hören zu

Als aktiver Manager steht das China-Equities-Team von AllianceBernstein (AB) regelmäßig in Kontakt mit den Unternehmensleitungen. Diese Bemühungen helfen uns, Einblicke in das ESG-Engagement und die Auswirkungen auf das Geschäft eines Unternehmens zu gewinnen. Aufgrund des Gewichts des staatlichen Anteilseigners ist es zum Teil schwieriger, das Management chinesischer Staatsunternehmen zu beeinflussen als das von börsennotierten westlichen Unternehmen. Private Anleger (sowohl Aktionäre als auch Fremdkapitalgeber) können jedoch eine Rolle spielen.

Erstens sind chinesische Staatsunternehmen – und ihre staatlichen Anteilseigner – in der Regel sehr daran interessiert, ausländische Investitionen anzulocken und ihre Aktienkurse zu steigern; sie wollen hören, was die Aktionäre zu sagen haben. Zweitens sind Staatsunternehmen im chinesischen Unternehmens- und Finanzsystem dazu angehalten, nach Möglichkeit auf die Kapitalmärkte zuzugehen; dazu gehört auch, internationales Privatkapital als mögliche Finanzierungsquelle in Betracht zu ziehen. Drittens können Anleger durch die Zusammenarbeit mit der Unternehmensleitung erfahren, welche Unternehmen bei ihrer Tätigkeit stärker auf ESG-Themen achten und wie sie zwischen guten und schlechten ESG-Akteuren unterscheiden können.

Dabei hat AllianceBernstein (AB) festgestellt, dass verantwortungsbewusste Unternehmen sowohl im staatlichen als auch im privaten Sektor angesiedelt sind und nicht dem Vorurteil entsprechen, dass Staatsunternehmen in ESG-Fragen nachlässig sind. So haben wir uns kürzlich mit einem sehr großen Technologieunternehmen in Privatbesitz befasst und festgestellt, dass es weit hinter der Entwicklung zurückliegt und nur wenige Ressourcen für ESG-Themen bereitstellt.

Im Gegensatz dazu ist China Yangtze Power, ein großes Staatsunternehmen, in Sachen Nachhaltigkeit recht proaktiv. Das Unternehmen ist vor allem für den Drei-Schluchten-Damm bekannt, die größte Wasserkraftanlage der Welt. In unseren Gesprächen mit dem Management erfuhren wir, dass das Unternehmen, obwohl es Wasserkraft erzeugt, CO2-Emissionen produziert und an Plänen zur Verbesserung der Transparenz und Offenlegung von Umweltfragen arbeitet. Das Unternehmen hat auch bedeutende Initiativen zum Schutz der biologischen Vielfalt ergriffen, darunter die Gründung eines Instituts zum Schutz des chinesischen Flussstörs. Obwohl es sich bei China Yangtze Power um ein Staatsunternehmen handelt, ist es auf die ESG-Bedenken der Anleger und natürlich auf die Reputation des Unternehmens und seines Aktionärs, der Regierung, eingestellt.

Unternehmen wie diese sind für Chinas Dekarbonisierungsbemühungen von entscheidender Bedeutung. Sie bieten Anlegern auch einen Einblick in die Art und Weise, wie die Regierung die Herausforderungen der Dekarbonisierung im Laufe der Zeit bewältigen wird. Die Regierung hat sich zwar verpflichtet, den Klimawandel zu bekämpfen, muss aber gleichzeitig ein Gleichgewicht zwischen einer unsicheren makroökonomischen Agenda und der Notwendigkeit, das inländische BIP-Wachstum zu fördern, finden, sodass es bei der Umsetzung der Politik zu Schwankungen kommen wird.

Kann die Klimaagenda Erfolg haben?

Der Erfolg, insbesondere im breiteren internationalen Kapitalmarktkontext, wird von mehreren Faktoren abhängen. Erstens müssen Anleger und energiepolitische Entscheidungsträger anerkennen, dass Chinas Wirtschaftsstruktur einen anderen Ansatz rechtfertigt. Anreize des freien Marktes wie Emissionshandelssysteme und CO2-Steuern sind unserer Ansicht nach in China weniger effektiv.

Zweitens braucht China ein klimapolitisches Instrumentarium, das seiner Realität gerecht wird. Schattenkohlenstoffpreise beispielsweise, die die Umweltkosten in die Analyse von Energie- und Industrieprojekten einbeziehen, eignen sich gut für Staatsunternehmen, die die allgemeinen wirtschaftlichen Ziele ihres staatlichen Anteilseigners mit ihren eigenen finanziellen Zielen auf Unternehmensebene in Einklang bringen müssen, und könnten dazu beitragen, Entscheidungsträger davon zu überzeugen, sich für grüne Projekte zu entscheiden.

Drittens sind weitere Forschungsarbeiten in Bereichen wie den Auswirkungen des wachsenden Wohlstands auf Energie und Emissionen und damit auch auf Staatsunternehmen erforderlich, die nach wie vor wichtige strategische Akteure in der wirtschaftlichen Wachstumsstrategie der Regierung sind. Das wiederum hat Auswirkungen darauf, wie Staatsunternehmen ihren CO2-armen Übergang finanzieren können. Die Ermittlung der tatsächlichen Kosten der Energieversorgung und des Risikos gestrandeter Vermögenswerte kann auch eine solide ökologische Entscheidungsfindung der staatlichen Eigentümer unterstützen.

Wir glauben, dass Staatsunternehmen mit den richtigen politischen Vorgaben und Finanzierungen China auf dem Weg zur CO2-Neutralität voranbringen können. Anleger, die eine ESG-Mentalität und unabhängiges Research auf die besonderen Gegebenheiten Chinas anwenden, werden in der Lage sein, Unternehmen zu identifizieren, die den Wandel vorantreiben und davon profitieren werden, wenn die Bemühungen zur Bekämpfung des Klimawandels an Fahrt gewinnen.

John Lin, Portfolio Manager—China Equities & Philippe Benoit, Adjunct Senior Research Scholar—Columbia University's SIPA Center on Global Energy Policy, Alliance Bernstein

1 Philippe Benoit and Kevin Tu, Is China Still a Developing Country? And Why It Matters for Energy and Climate, Columbia University Center on Global Energy Policy, 2020.

1 Alex Clark, Philippe Benoit and Jonathan Walters, Government shareholders, wasted resources and climate ambitions: why is China still building new coal-fired power plants? Climate Policy, April 2022.

Weitere beliebte Meldungen: