Obwohl passive Fonds im Allgemeinen kostengünstiger sind und bei der Allokation eine Rolle spielen können, sehen wir einige sich entwickelnde Faktoren, die unserer Meinung nach in den kommenden Jahren für einen kompetenten aktiven Ansatz sprechen.

Inflation (und mögliche Rezession) werden neue Gewinner und Verlierer hervorbringen

Wir befinden uns erst in den Anfängen des durch höhere Inflation und Zinsen ausgelösten Gewinn-Resets. In der ersten Phase dieses Systemwechsels im Jahr 2022 wirkte sich die Inflation in erster Linie in Form höherer Zinsen aus, was zu einem Rückgang der Aktienbewertungen auf dem gesamten Markt führte. In diesem Jahr wird das Gewinnwachstum unserer Meinung nach eine größere Rolle für die Wertentwicklung der Aktien spielen.

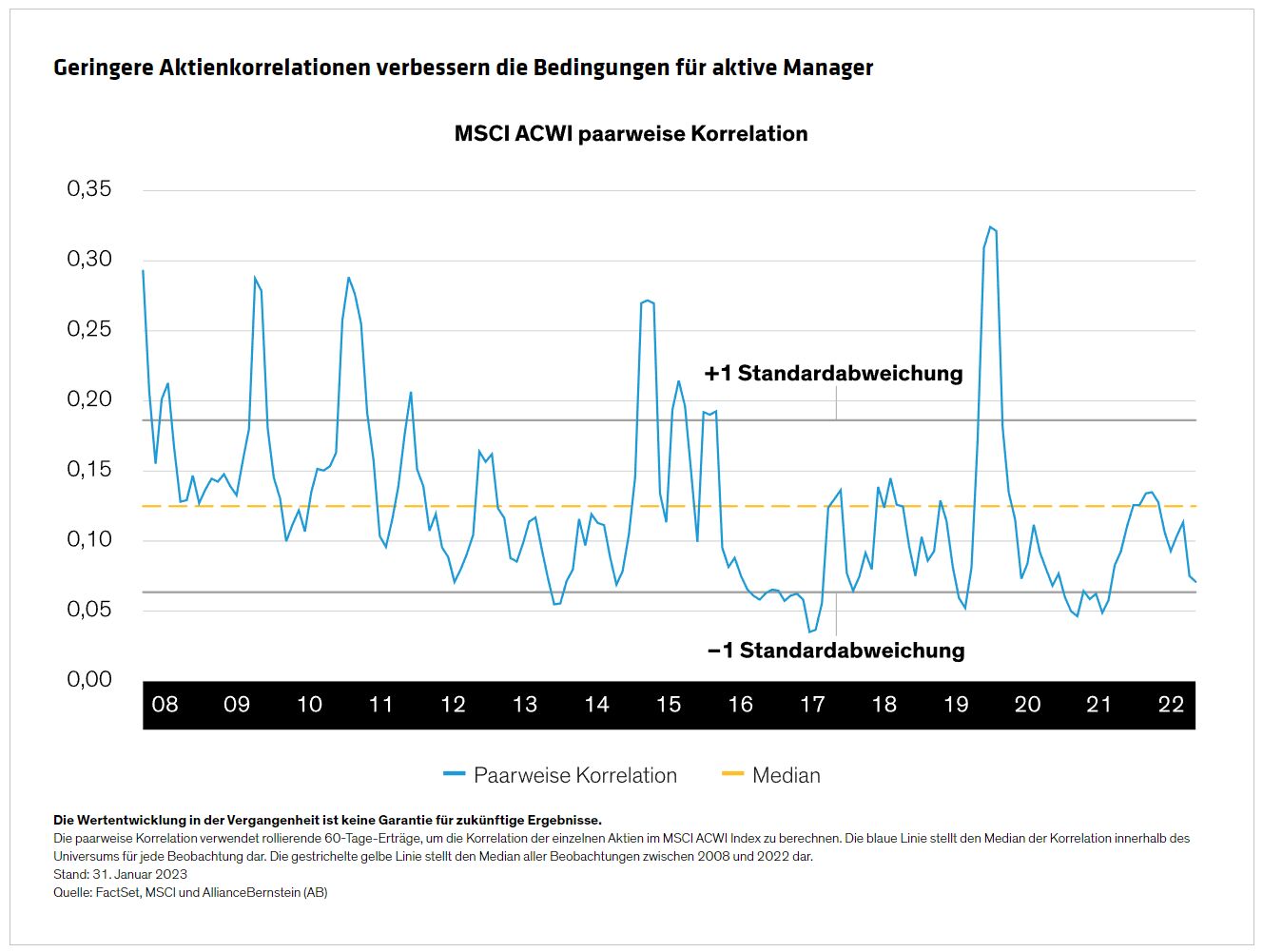

Erwarten Sie nicht, dass dieser Prozess reibungslos abläuft. Die Zeiten der praktisch kostenlosen Finanzierung und der „Wachstum um jeden Preis“-Mentalität sind längst vorbei. Stattdessen werden höhere Kapitalkosten die Disziplin der Unternehmen und einen aktiven Ansatz zur Identifizierung von Unternehmen mit Preisgestaltungsmacht, tragfähigen Gewinnen und Margen, geringer Verschuldung und unternehmensspezifischer Geschäftsdynamik erforderlich machen. Zusammengenommen können diese Trends zu anhaltend niedrigeren Korrelationen der Aktienerträge führen, die derzeit deutlich unter dem Medianwert seit der globalen Finanzkrise 2008 liegen (Abbildung). Das dürfte für erfahrene aktive Manager bessere Bedingungen für einen Zusatzertrag schaffen und kann dazu beitragen, das Gesamtportfoliorisiko zu verringern.

Sektor- und Stiltrends werden nicht die gleichen sein

Die lang anhaltende Hausse, die 2022 endete, wurde durch die vorhersehbare Profitabilität und Outperformance von Mega-Cap-Technologieaktien angetrieben. Wachstumsstarke, aber unprofitable Unternehmen wurden von den Kursverlusten besonders hart getroffen. Und viele profitable Technologieunternehmen leiden nach wie vor unter einer aufgeblähten Kostenbasis.

Die alte Marktordnung ist verschwunden. Die Anleger müssen nun unterscheiden zwischen Unternehmen, die lediglich eine durchschnittliche Wachstumsrate von vor der Pandemie aufweisen, solchen, deren Geschäftsmodelle strukturell beeinträchtigt sind, und andererseits jenen Unternehmen, die in der Lage sind, zu florieren. Aktive Manager können fundamentales Research mit Perspektiven zu Sektor- und Stilexponierung verbinden, was rückwärtsgerichtete Benchmarks nicht können. Als Mega-Caps und wachstumsstarke Technologiewerte im vergangenen Jahr auf den Boden der Tatsachen zurückfielen, hat sich der Markt verbreitert. Jetzt glauben wir, dass eine größere Gruppe von Aktien die künftigen Erträge erzielen wird, was aktiven Managern tendenziell Rückenwind gibt.

Um reale Erträge zu erzielen, ist eine disziplinierte Auswahl erforderlich

Die Erzielung von inflationsübertreffenden Erträgen ist für Anleger entscheidend, um ihre langfristigen Ziele zu erreichen. Da Inflation, höhere Zinsen und Wachstumsprobleme auf der Profitabilität lasten, ist es von entscheidender Bedeutung, ausgewählte Unternehmen zu finden, die sich dauerhaft durch eine marktübertreffende Wertentwicklung auszeichnen, um ein reales Ertragspotenzial zu erzielen.

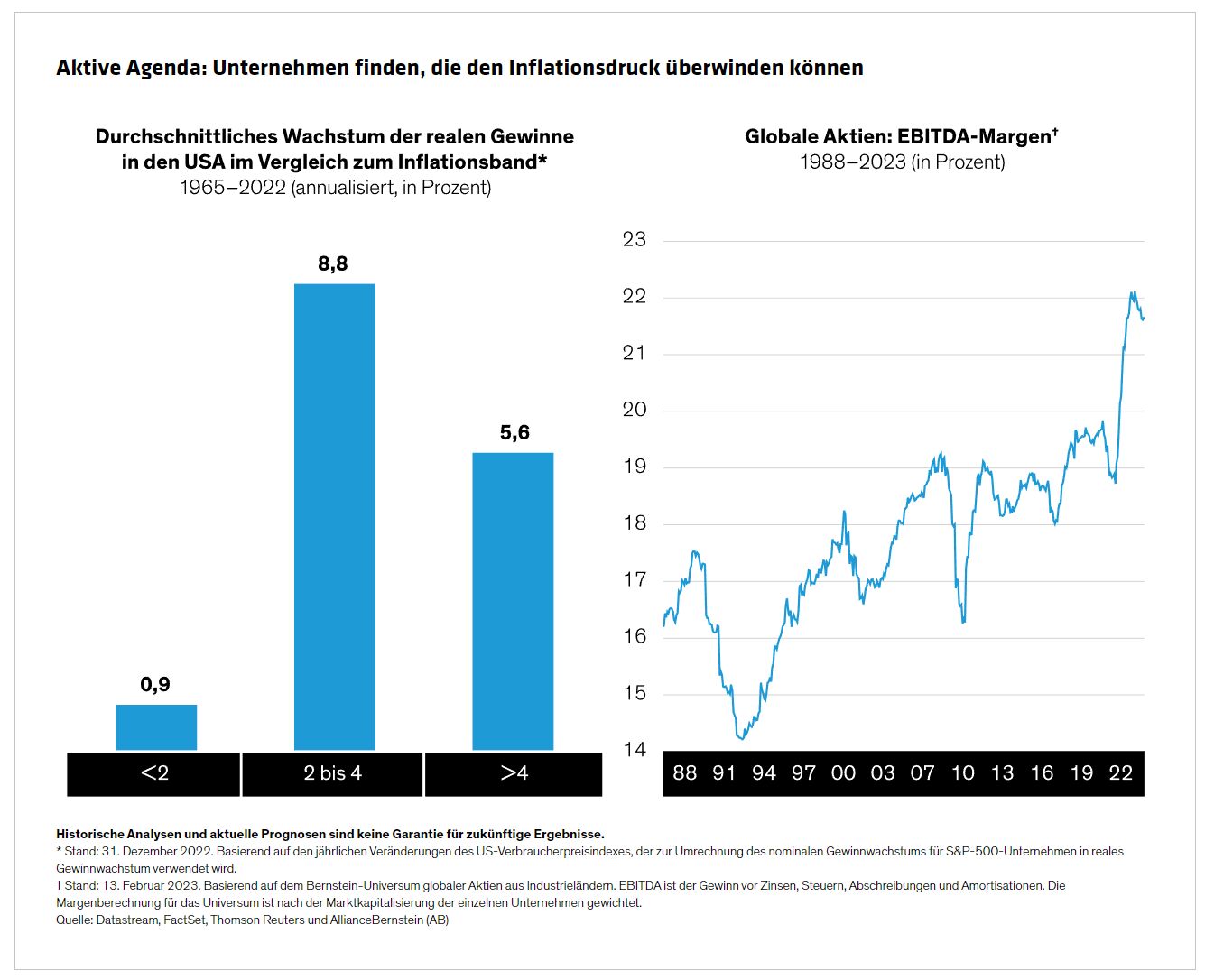

Unsere Analysen zeigen, dass US-Unternehmen bei einer Inflation zwischen 2% und 4% pro Jahr seit 1965 ein reales Gewinnwachstum von etwa 8,8% auf Jahresbasis erzielten (Abbildung). Wir haben ähnliche Trends für globale Unternehmen über einen kürzeren Zeitraum beobachtet. Die weltweiten Gewinnspannen haben jedoch gerade erst begonnen, von ihren Rekordhöhen zu fallen, was bedeutet, dass die Profitabilität weiter sinken könnte. Aktienanleger müssen aktiv nach Unternehmen suchen, die ihre Gewinnspannen aufrechterhalten können, falls diese Bedingungen anhalten.

Globale Divergenz erfordert regionales Umdenken

Die Inflation und ihre Auswirkungen treffen die verschiedenen Länder und Regionen auf unterschiedliche Weise. Nachdem die US-Märkte in acht der letzten zehn Jahre besser abgeschnitten haben als Nicht-US-Aktien, könnten andere Weltregionen bessere Chancen-Risiko-Verhältnisse bieten. Allerdings variieren die länderspezifischen makroökonomischen Bedingungen und das regionale Ertragsengagement eines Unternehmens, was die Bedeutung eines aktiven Ansatzes unterstreicht.

Passive Portfolios können sich kaum auf Länder stützen, die sich nicht gut entwickelt haben, aber ein hohes Erholungspotenzial bieten. So zeigen beispielsweise Aktien aus Schwellenländern nach längerer Schwäche wieder Lebenszeichen, wobei China in den letzten Monaten eine besonders gute Wertentwicklung aufwies, da die wirtschaftliche Wiederöffnung an Dynamik gewinnt.

Erhöhte Volatilität rechtfertigt aktive Abwehrmaßnahmen

Die Anleger brauchen ein Engagement in Aktien, um inflationsüberwindende Erträge zu erzielen, aber die Märkte werden in den kommenden Jahren wahrscheinlich volatiler sein. Viele defensive Aktienportfolios verlassen sich auf rückwärtsgewandte oder regelbasierte Standardrezepte zur Risikominderung. Diese Ansätze sind jedoch möglicherweise nicht der beste Weg, um das Risiko abzufedern. Aktive Ansätze können qualitativ hochwertige Aktien aus dem gesamten Markt enthalten, die sich durch eine geringere Volatilität auszeichnen und aus verschiedenen Sektoren stammen, die normalerweise nicht als defensiv angesehen werden. Thematische Ansätze wie eine spezifische Allokation in das Gesundheitswesen können ebenfalls einen aktiven Weg zur Risikominderung bieten.

Für die Anleger ist es an der Zeit, ihre aktiven und passiven Engagements in diesem neuen System genauer unter die Lupe zu nehmen. Denn sich auf das zu verlassen, was in der jüngsten Vergangenheit funktioniert hat, wird sich wahrscheinlich nicht als Erfolgsrezept erweisen. Höhere Inflation und Zinsen können weitreichende Auswirkungen auf Unternehmen, Märkte, Volkswirtschaften und Erträge haben. Portfolios, die auf einer disziplinierten Aktienauswahl beruhen, können dazu beitragen, die Allokationen mit Überzeugung für die vor uns liegenden Herausforderungen und Wendungen zu aktivieren.