Anleger in den Emerging Markets (EM) mussten rund ein Jahrzehnt lang eine schwache Wertentwicklung hinnehmen, doch nun könnte eine Trendwende bevorstehen. Denn aktuell bewertet der sogenannte Big-Mac-Index von The Economist die Währungen in EM-Ländern so günstig wie vor Beginn der EM-Aktien- und -Anleihenrally vor 20 Jahren. Der Index ist laut Worten des Urhebers zwar ein „nicht ernst gemeinter Leitfaden, um zu prüfen, ob Währungen auf dem richtigen Niveau liegen“, er bietet als Kaufkraft-Indikator jedoch einen interessanten Orientierungspunkt für Investoren.

Die meisten Emerging-Market-Währungen offenbar unterbewertet

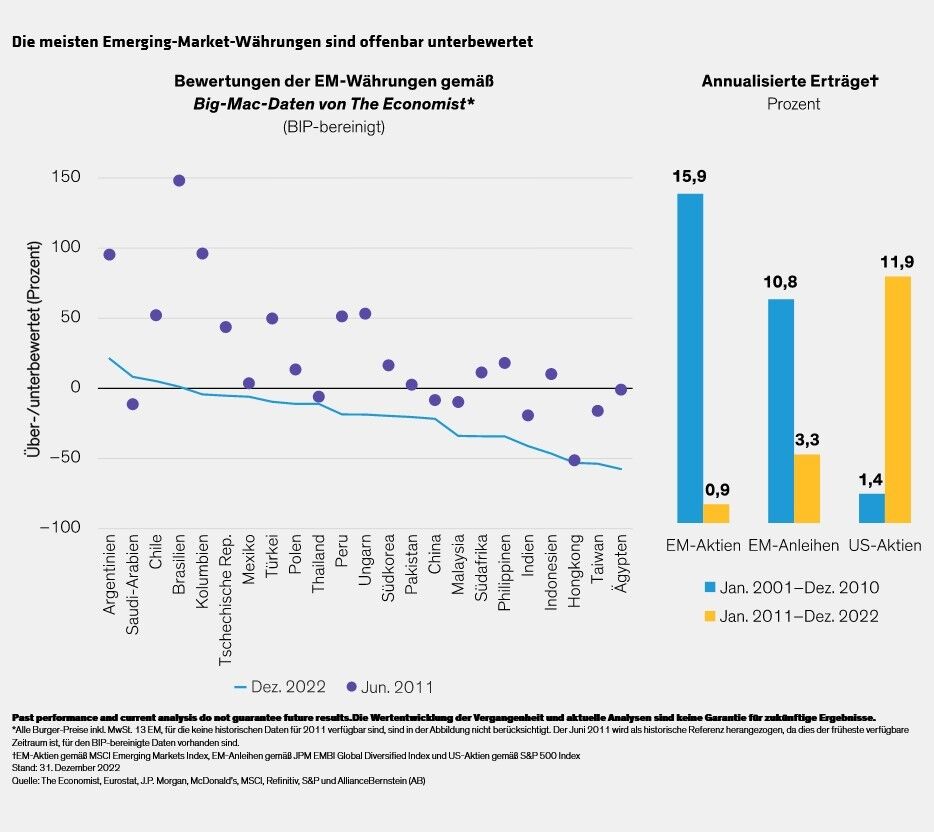

Die Daten von The Economist zeigen, dass die meisten EM-Währungen derzeit relativ günstig bewertet sind (siehe Abbildung 1, blaue Linie). Der südkoreanische Won und die indische Rupie sind zum Beispiel um 19,6 Prozent beziehungsweise 41,2 Prozent unterbewertet. Und ein Big Mac in Südafrika oder auf den Philippinen ist rund 34 Prozent billiger, als zu erwarten wäre. Noch günstiger sind die indonesische Rupiah und der Taiwan-Dollar. Zu den wenigen Ausnahmen gehört der relativ teure argentinische Peso. Hierbei handelt sich jedoch nicht um eine freie Währung.

Währungsentwicklung im Vergleich zu Aktien und Anleihen

Die historische Betrachtung zeigt, dass die Währungsbewertungen oft an die Marktentwicklung angelehnt waren. Im Jahr 2001 waren viele EM-Währungen zum Beispiel noch unterbewertet. In den darauffolgenden zehn Jahren verbuchten EM-Aktien und -Anleihen einen erheblichen Zuwachs. Das lag vor allem an der massiven Nachfrage nach Rohstoffen aus China, das damals aggressive Wachstumsziele von 10 Prozent pro Jahr verfolgte. Dies hatte umfangreiche ausländische Direktanlagen und Mittelzuflüsse in EM-Aktien, -Anleihen und -Währungen zur Folge.

Im Juni 2011 waren die meisten EM-Währungen dagegen überbewertet (siehe Abbildung 1, lilafarbene Markierungen). Grund dafür war der Rohstoff-Superzyklus des vorangegangenen Jahrzehnts, der für eine Währungsaufwertung in Ländern wie Brasilien, Kolumbien und Südafrika sorgte. Die überbewerteten Währungen führten letztendlich zu einer breiteren makroökonomischen Verschlechterung. Als Folge verzeichneten EM-Aktien und -Anleihen zwischen 2011 und 2022 eine äußerst schwache Wertentwicklung.

Auch jetzt sind die Erwartungen an die Emerging Markets aufgrund der aktuellen Wirtschaftslage noch niedrig: Die Inflation ist hoch, das chinesische Wachstum hat sich verlangsamt und ein neuer Rohstoff-Superzyklus ist unwahrscheinlich. Die attraktiv bewerteten Währungen schaffen jedoch günstige Bedingungen, damit EM-Länder und -Unternehmen die Herausforderungen inmitten einer Verlagerung der Risiken bewältigen können. Nach dem vergangenen Jahrzehnt bietet sich Anlegern mit den heutigen Währungsniveaus deshalb eine gute Ausgangslage, um sich dem Aufbau eines sorgfältig zusammengesetzten Portfolios aus EM-Aktien und -Anleihen mit attraktivem Erholungspotenzial zu widmen.

Von Sammy Suzuki, Head – Emerging Markets Equities & Christian DiClementi, Lead Portfolio Manager – Emerging Market Debt, AllianceBernstein