Der Informationstechnologiesektor ist für gewöhnlich ein Barometer für eine positive Marktstimmung. In Zeiten, in denen Wachstumstitel favorisiert werden, haben Blue-Chip-Unternehmen aus dem Technologiesektor in der Vergangenheit überdurchschnittliche Renditen erzielt, gleichzeitig aber auch entsprechend hohe Volatilität und Abwärtsrisiken verzeichnet.

Der Ruf der Technologiebranche als offensiver Bolide mit nur unsicherem Schutz geht zum Teil auf die FAANG-Titel (Facebook, Apple, Amazon, Netflix und Google) zurück, welche den Sektor in den vergangenen Jahren angeführt haben. Der Marktabschwung im letzten Jahr hat jedoch das Abwärtsrisiko großer Technologiewerte verdeutlicht, die stark hinter dem breiteren Markt zurückblieben, obschon Aktien ihre schlechteste Wertentwicklung seit der globalen Finanzkrise 2008/2009 verzeichneten.

Das FAANG-Phänomen hat zusammen mit dem Aufstieg und Fall unrentabler Technologiefirmen den Eindruck erweckt, dass Technologieaktien keinen sehr guten Schutz bieten. Was genau meinen wir damit? Defensive Papiere bieten traditionell möglicherweise nicht dasselbe Wachstumspotenzial, weisen jedoch ein deutlich geringeres Abwärtspotenzial auf – dies bedeutet, dass sie in Abschwungphasen weniger stark nachgeben als der Markt. Neben den Bereichen Versorger und Basiskonsumgüter gilt das Gesundheitswesen seit Langem als einer der zuverlässigsten defensiven Sektoren, der einen wertvollen Schutz bei sich eintrübender Marktstimmung bietet. Grund hierfür ist die relativ unelastische Nachfrage nach medizinischer Versorgung. Krankenhäuser, Pharmaunternehmen, Hersteller medizinischer Geräte und Krankenversicherer sind in der Lage, unabhängig von Konjunkturschwankungen solide Umsätze zu erzielen.

Technologie: Sektor geht in die Defensive

Die gängige Meinung in Bezug auf Risiko und Schutz beginnt allmählich, sich zu wandeln.

Im Technologiesektor mögen die FAANG-Titel zwar als Divas – glamourös, aber launisch – gelten und haben unrentable Technologiefirmen dem Ansehen der Branche keinen Gefallen getan. Dennoch beherbergt der Sektor zahlreiche rentable Qualitätsunternehmen, die im Hintergrund und ohne den für die großen Stars der Branche üblichen Lärm und das Getöse agieren. Dazu zählen die Computer-Hardwarehersteller, Zahlungsdienstleister, Cloud-Computing-Anbieter und Chiphersteller, die das Rückgrat der informationsbasierten Wirtschaft darstellen und unseren gesamten Alltag durchdringen. Diese unscheinbaren, aber zuverlässigen Akteure verfügen über nachhaltige Geschäftsmodelle und erzielen hohe, wiederkehrende Umsätze.

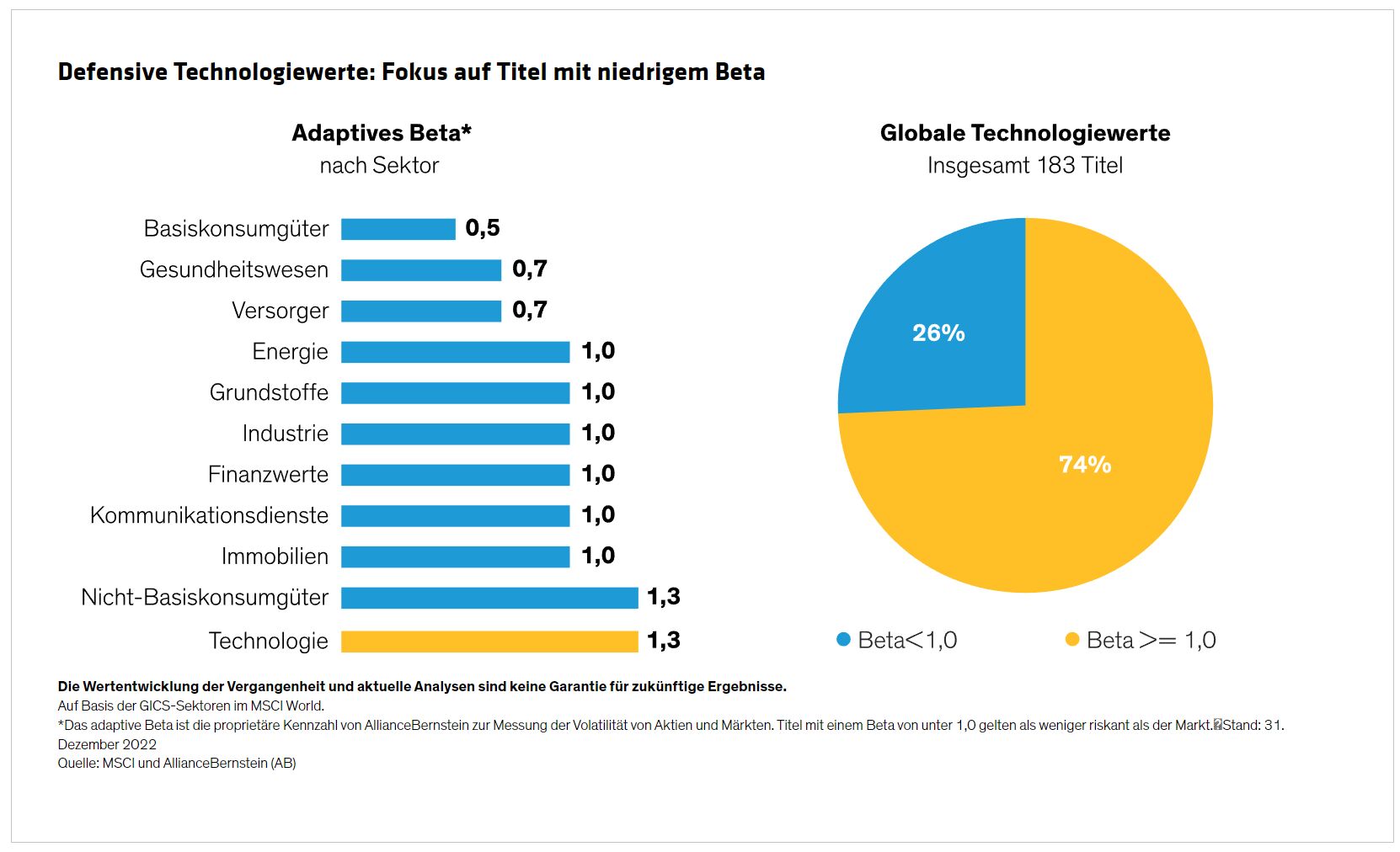

Dank ihrer Fähigkeit, sich vor starken Preisschwüngen zu schützen, konnten diese Technologie-Wegbereiter höherer Qualität den Informationstechnologiesektor als Ganzes 2022 hinter sich lassen. Dies ist zum Teil auf ihre im Vergleich zu den Big-Tech-Titeln geringere Sensibilität – d.h. ihr niedrigeres Beta – gegenüber dem Markt zurückzuführen. Rund ein Viertel der im MSCI World Index enthaltenen Technologiewerte weist ein Beta von weniger als 1,0 auf, womit sie in dieselbe Kategorie fallen wie traditionelle defensive Titel (vgl. Abbildung).

Doch das sind noch nicht alle Vorteile. Anders als ertragsorientierte defensive Sektoren, die anfällig auf Zinsveränderungen reagieren, können einige der hochwertigsten Technologietitel mit niedrigem Beta aufgrund ihrer relativ geringen Verschuldung Schutz vor steigenden Zinsen bieten.

Gesundheitswesen: Ein Alleskönner?

Doch nicht nur der Technologiesektor legt sein altes Gewand ab. Auch der Gesundheitssektor wächst mittlerweile über seine traditionelle Rolle als defensives Engagement hinaus.

Zugegeben, er ist nach wie vor gut darin, die Schäden infolge von Marktrückgängen zu begrenzen.

In einem ansonsten verheerenden Jahr für Aktienanleger boten Gesundheitswerte 2022 eben jene Stabilität, die wir von einem defensiven Sektor erwarten würden. Globale Gesundheitswerte verzeichneten auf Jahressicht ein Minus von 5,4% auf USD-Basis und ließen damit den MSCI World um über 12 Prozentpunkte hinter sich. Damit setzt sich ein Trend fort, der in den vergangenen zwei Jahrzehnten zu beobachten war, in dessen Rahmen der Gesundheitssektor in Abschwungphasen am Markt konsistent überdurchschnittlich abgeschnitten hat.

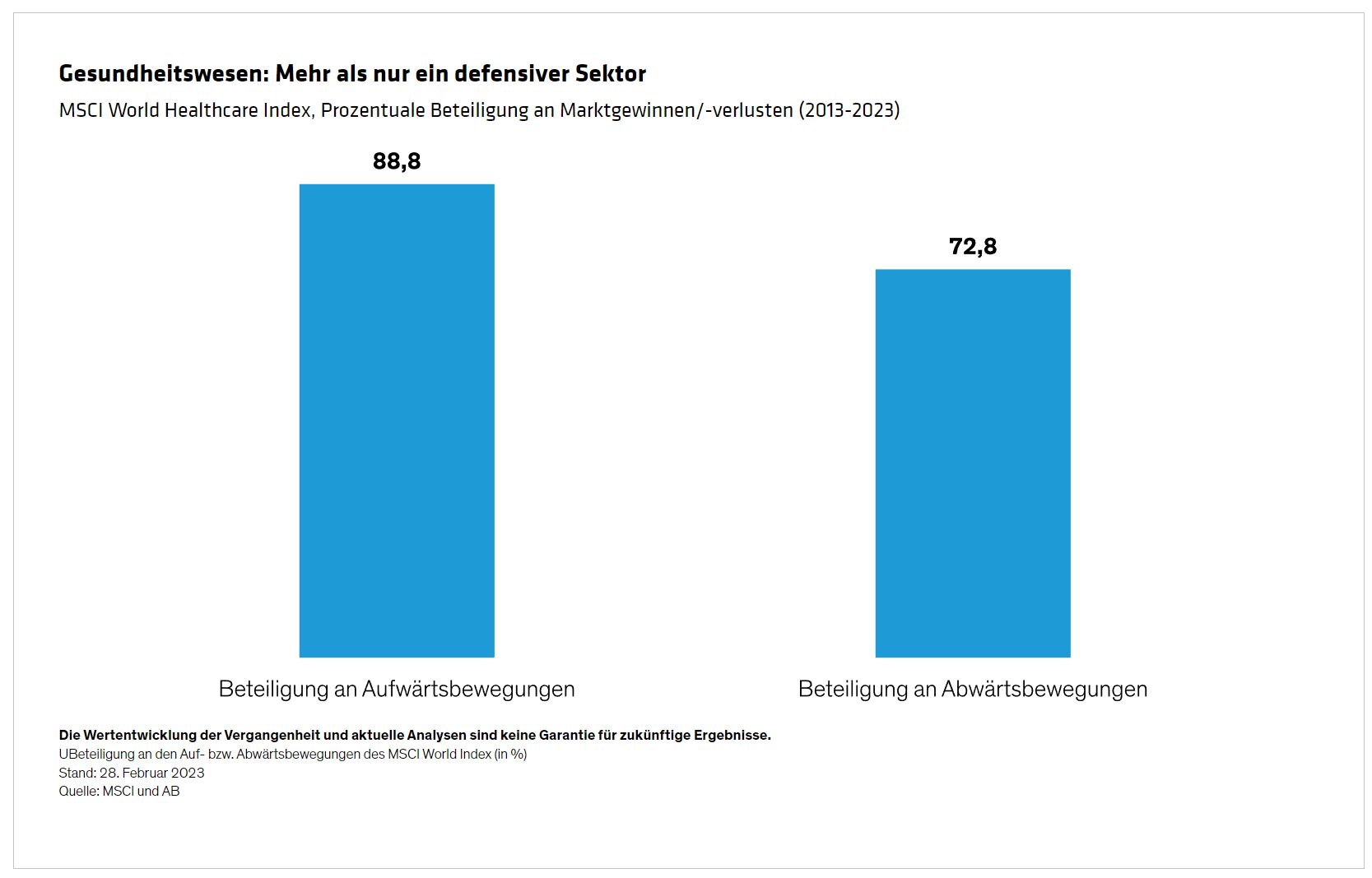

Für Überraschung sorgt indes womöglich die Tatsache, dass Gesundheitswerte den globalen Index auch im Zuge der Erholung am Aktienmarkt im 4. Quartal 2022 übertrafen. Damit zeichneten sie sich durch ein Maß an Offensivität aus, mit dem in der Regel nicht bei einem defensiven Sektor gerechnet wird. Tatsächlich haben Gesundheitstitel in den vergangenen zehn Jahren zu rund 90% an der Aufwärtsbewegung der breiten globalen Märkte partizipiert (vgl. Abbildung).

Was steckt hinter diesem Wandel? Kurz gesagt: Innovationen.

Der technologische Wandel im Gesundheitswesen

Der Gesundheitssektor befindet sich in der Frühphase eines Wandels, der wohl am ehesten als technologische Revolution zu bezeichnen ist. Aufstrebende Technologien bewirken Veränderungen in der Medikamentenherstellung, die es Pharmaunternehmen ermöglichen, Behandlungen selbst bei seltenen Erkrankungen zu personalisieren und dabei Gewinne zu erzielen. Abgesehen vom Pharmasegment revolutionieren die Telemedizin und Robotik die Verfahrensweisen bei operativen Eingriffen, während innovative Diagnostik- und neue Life-Science-Instrumente eine frühzeitige Erkennung von Krankheitsbildern ermöglichen.

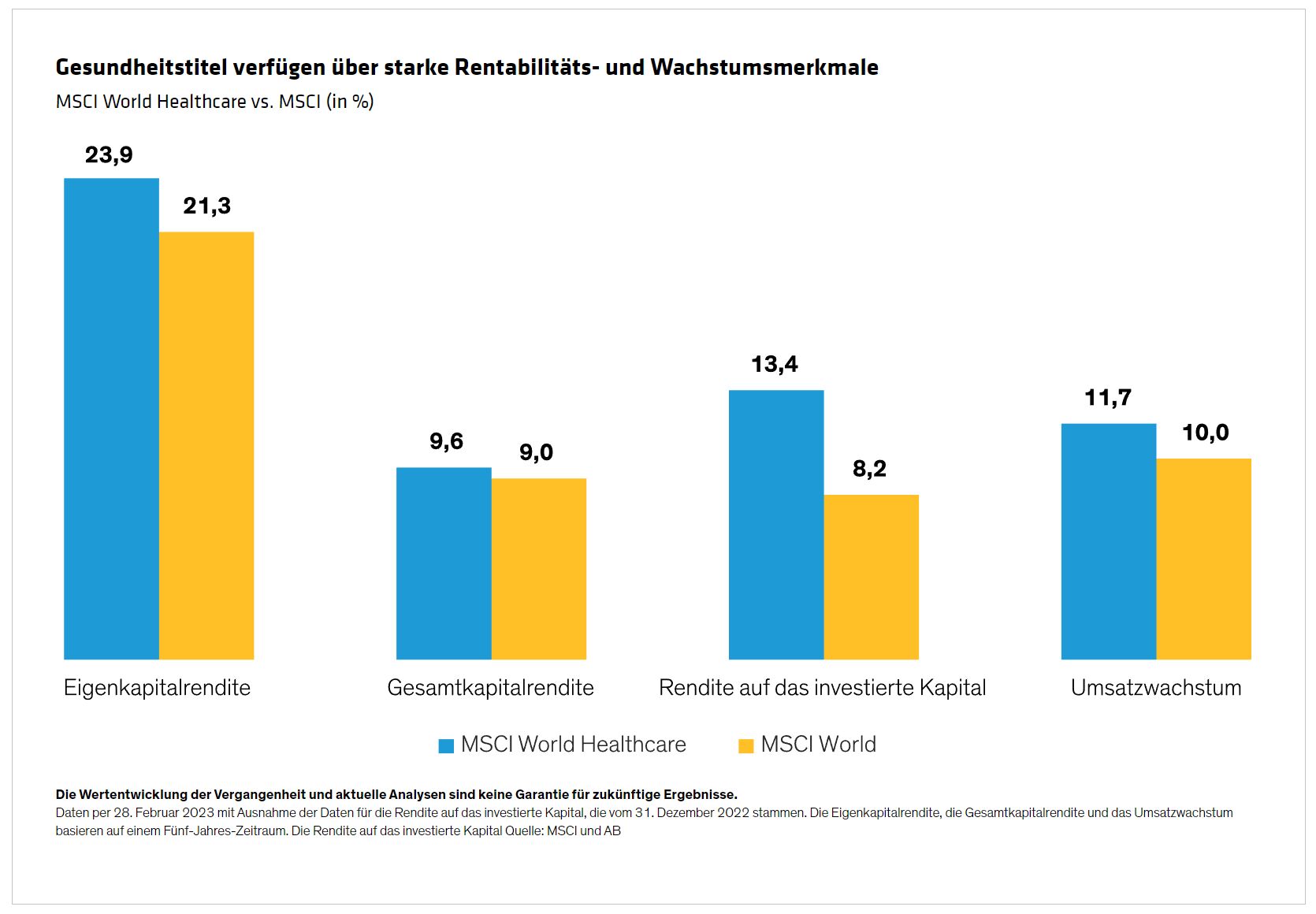

Diese technologische Revolution stärkt die Wachstumsmerkmale der Gesundheitsunternehmen, die sich im Vergleich zu den breiten globalen Indizes durch starke Wachstums- und Rentabilitätskennzahlen auszeichnen (vgl. Abbildung).

Im Einklang mit diesem Trend weisen Biotech-Werte bei den meisten Allokationen im Gesundheitswesen mittlerweile eine höhere Gewichtung auf. Diese können aber schwankungsanfällig sein, weshalb die Titelauswahl hier entscheidend ist. Letzten Endes täten die Anleger unseres Erachtens am besten daran, den Fokus auf solide Geschäftsmodelle zu legen und nicht zu versuchen, die wissenschaftliche Entwicklung vorherzusagen. Anstatt ein umfangreiches Exposure mit Bezug zur Medikamentenpipeline eines Unternehmens aufzubauen, die bekanntermaßen schwer zu prognostizieren ist, wäre es unserer Ansicht nach besser, Ausschau nach Unternehmen mit hohen oder steigenden Kapitelrenditen und starken Reinvestitionsfähigkeiten zu halten.

In einer Welt, in der Online-Suchanbieter in das Gesundheitswesen vordringen und Gesundheitssoftware zu den führenden Segmenten im Technologiebereich zählt, dürfte es nicht überraschen, dass die alten Vorstellungen von Risiko und Schutz auf den Kopf gestellt werden. Technologiewerte mit geringerer Volatilität können ein ungeahntes Maß an Stabilität für ein defensives Aktienportfolio bieten, während eine Allokation im Gesundheitswesen oftmals für solides Wachstumspotenzial sowie einen Puffer gegen Schwankungen an den Märkten sorgen kann. In beiden Sektoren liegt der Schlüssel zur Erzielung konsistenter Renditen darin, über die prominenten Headliner hinwegzuschauen und den Fokus auf Unternehmen zu legen, die ihrer Tätigkeit rentabel und ohne viel Aufsehens nachgehen.