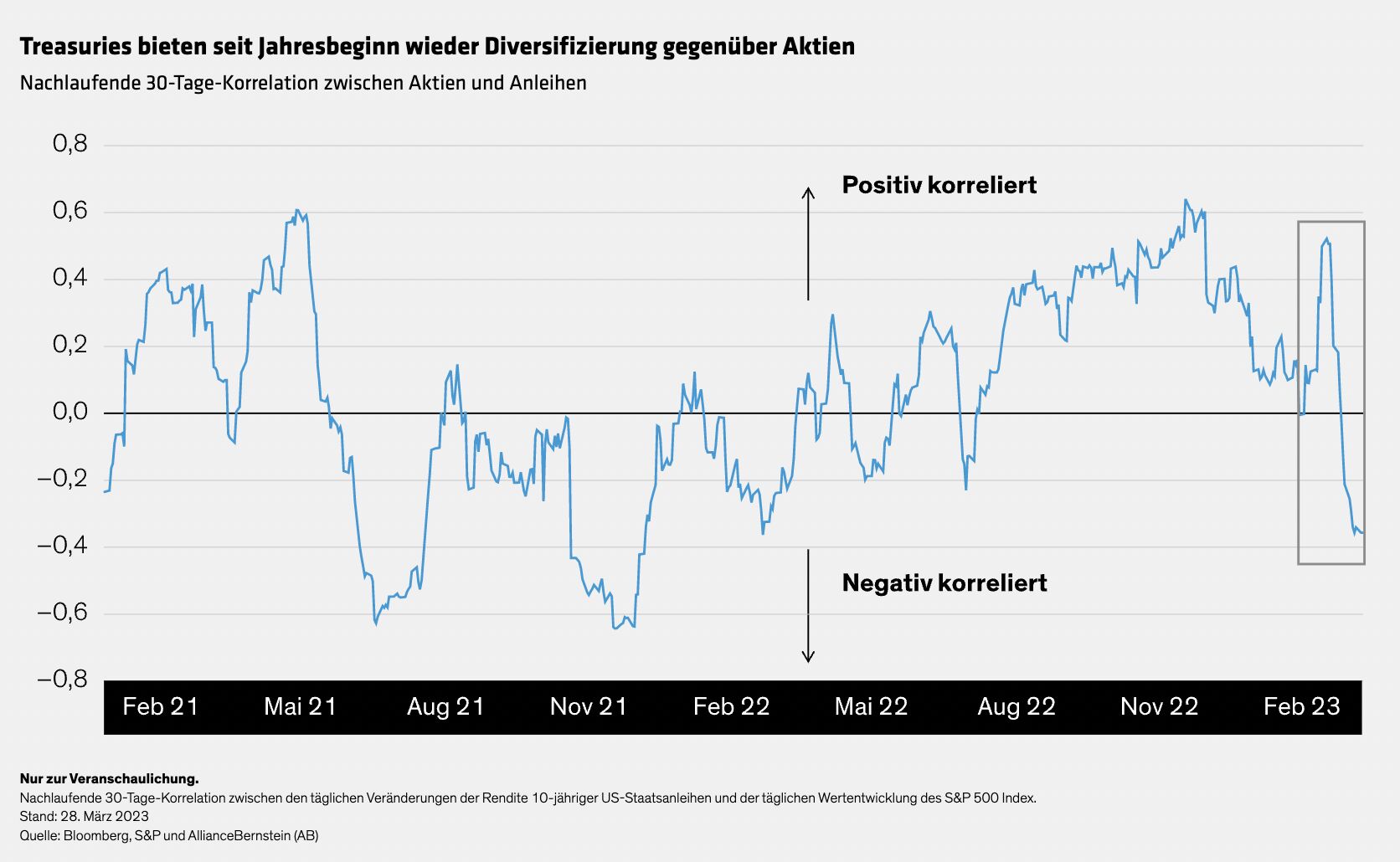

Die fehlenden Diversifizierungsvorteile von US-Staatsanleihen im Jahr 2022 waren für viele Multi-Asset-Anleger schmerzhaft. Der Rückgang der US-Treasuries war besonders stark, und die Korrelationen zu Aktien bewegten sich deutlich im positiven Bereich. Doch die hohen Erträge, die Treasuries im Jahr 2023 bisher erzielten, haben die Korrelationen ins Negative gedreht. Das ist eine willkommene Dynamik für Multi-Asset-Anleger, vor allem für diejenigen, die Einkommen anstreben.

Ein wichtiger Faktor waren die plötzlichen Insolvenzen der Silicon Valley Bank und der Signature Bank, die die Anleger in die vermeintlich höhere Qualität und Stabilität von Staatsanleihen flüchten ließen. Besonders beliebt waren 10-jährige US-Staatsanleihen, deren Erträge in die Höhe schnellten. Allein vom 8. bis 15. März stieg der US-Schatzanleihenindex um 3,3%, während der S&P 500 um 2,5% fiel.

Gleichzeitig hat der Markt die Fed-Funds-Futures stark nach unten korrigiert, da die Prognosen nun von einem schnelleren Erreichen der Endzinsen der Fed ausgehen – dem Punkt, an dem die Politik aufhört, die Zinsen zu erhöhen.

Das Ergebnis: Die Korrelationen zwischen US-Staatsanleihen und Aktien gingen im März stark zurück und erreichten zum Monatsende ein Niveau von fast –0,4%, was zuletzt Anfang 2022 zu beobachten war.

Der Korrelationsreset im Kontext

Wir sind der Meinung, dass diese negative Korrelationsverschiebung eine naheliegende Gelegenheit für Multi-Asset-Anleger darstellt – die Duration ist ein wertvolles Diversifizierungsinstrument in einem Umfeld, in dem die Volatilität erhöht bleiben könnte. Während die strukturell höhere Inflation den Diversifizierungsvorteil von Treasuries auf lange Sicht verringern könnte, könnte ein Durationsengagement taktisch gesehen jetzt für Multi-Asset-Portfolios von Vorteil sein.

Wie immer sollten Anleger Staatsanleihen sorgfältig mit anderen Portfoliodiversifizierern abwägen wie Alternatives, Sachwerten und Faktorstrategien wie Wachstumsaktien oder Aktien mit geringer Volatilität. Anleger sollten außerdem dynamisch und flexibel bleiben und ihren Strategiemix an ein sich veränderndes Umfeld anpassen.