Anleger in Emerging-Markets-Aktien suchen nach dem Licht am Ende eines langen Tunnels. Nach dem Boom der Jahre 2001 bis 2010 erzielte der MSCI Emerging Markets von 2011 bis 2022 einen annualisierten Ertrag von nur 0,9 Prozent auf US-Dollar-Basis. Die Wertentwicklung in der Vergangenheit verdeckt jedoch das zukünftige Potenzial der Schwellenländer, das bei globalen Allokationen oft unterschätzt wird. Anleger sollten einen genaueren Blick auf die dortige Dynamik werfen, die attraktive Chancen eröffnet.

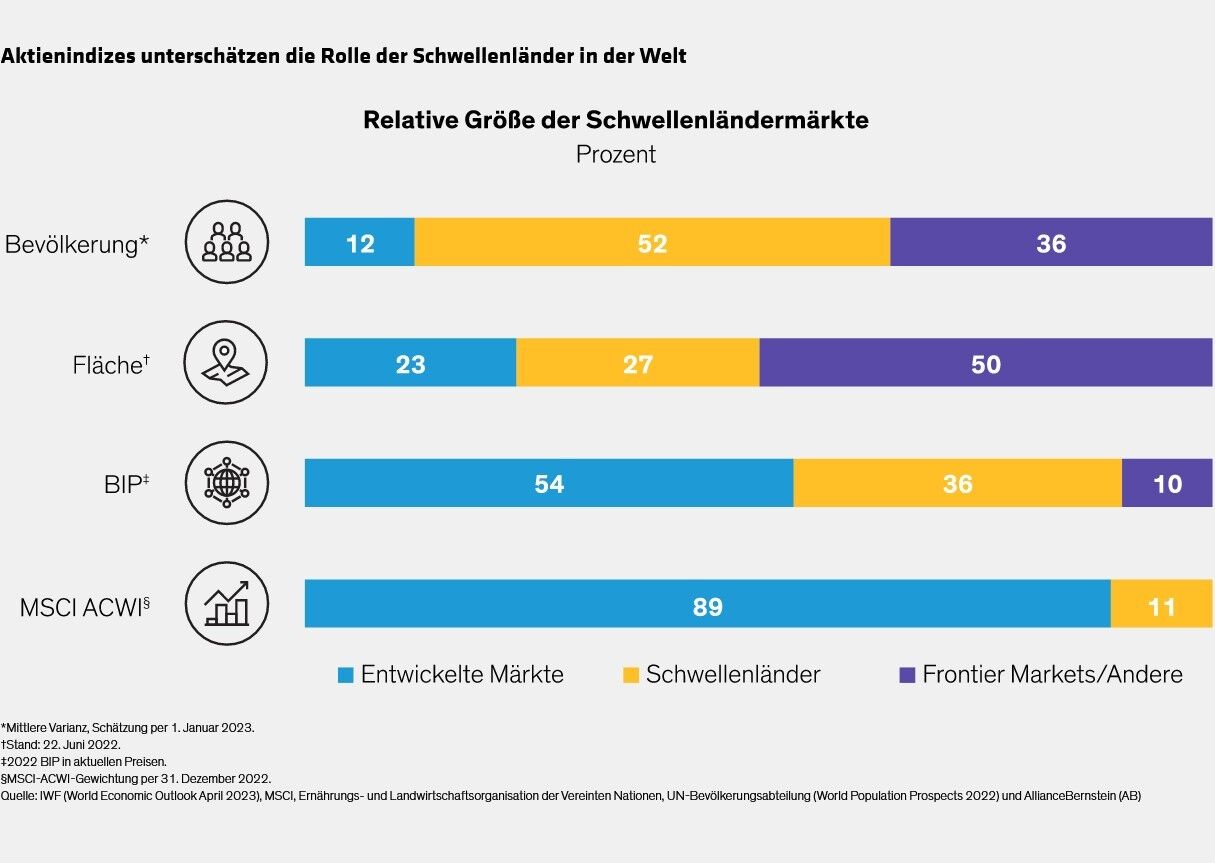

MSCI ACWI Index: Nur 11 Prozent der Unternehmen in Schwellenländern beheimatet

Denn die Schwellenländer spielen auf der Weltbühne eine wesentlich größere Rolle, als man angesichts ihres geringen Anteils an den globalen Benchmarks annehmen könnte. Schon ihre schiere Größe ist ein wichtiger Faktor. In den Schwellenländern leben 52 Prozent der Weltbevölkerung. Zählt man die Frontier- und andere Märkte, die nicht im MSCI Emerging Markets Index enthalten sind, hinzu, sogar 88 Prozent. Insgesamt bedecken die Schwellen- und Frontier-Märkte 77 Prozent der Landmasse der Welt und erwirtschaften 46 Prozent des globalen Bruttoinlandsprodukts (BIP). Dennoch sind nur 11 Prozent der Unternehmen im MSCI ACWI Index in Schwellenländern beheimatet.

Schnelleres Wachstum und Verlagerung von Produktionsstätten

Sobald EM-Aktien wieder Erträge erzielen, könnte sich ein geringeres Engagement für Anleger als kostspielig erweisen, zumal die Schwellenländeraktienmärkte unserer Einschätzung nach von einem stärkeren Wachstumshintergrund profitieren werden. So prognostizieren die AllianceBernstein (AB)-Volkswirte für die Schwellenländer ein reales BIP-Wachstum von 3,7 Prozent im Jahr 2023, was die prognostizierte Wachstumsrate für die Industrieländer von 0,3 Prozent in den Schatten stellt. Für China und Indien wird ein Wachstum von 5,1 Prozent beziehungsweise 6,0 Prozent prognostiziert – langsamer als in der Vergangenheit, aber weit höher als in den Industrieländern. Gleichzeitig sind die Währungen der Schwellenländer attraktiv bewertet. Dies trägt ebenfalls dazu bei, die Voraussetzungen für eine mögliche Erholung zu schaffen.

China beispielsweise erlebt einen Inlandsboom, da das Land seine Null-Covid-Politik aufhebt und damit die aufgestaute Verbrauchernachfrage nach drei Jahren des Stillstands freisetzt und die Tür für einen längerfristigen Aufschwung öffnet. Die Erholung Chinas könnte auf alle Schwellenländer von Malaysia bis Südafrika ausstrahlen. Zudem wird China innerhalb eines Jahrzehnts wahrscheinlich zur größten Volkswirtschaft der Welt aufsteigen.

Gleichzeitig verlagern multinationale Unternehmen ihre Produktionsstätten aus China in andere Regionen. Das dürfte Ländern wie Mexiko, Vietnam, Indonesien und Indien zugutekommen. So erfindet Indien sich bereits mit einer besseren Infrastruktur und gesteigerten Effizienz neu, um von den Verlagerungen zu profitieren. Nachdem Indien im April 2023 China als bevölkerungsreichstes Land der Welt überholt hat, ist es auf dem besten Weg, innerhalb von fünf Jahren die drittgrößte Volkswirtschaft der Welt zu werden und Deutschland zu überholen, so die Prognosen des Internationalen Währungsfonds (IWF).

KI-Revolution könnte ohne EM-Technologie nicht stattfinden

Von Lateinamerika bis Asien sind die Schwellenländer von Innovation geprägt. Die KI-Revolution könnte ohne Technologie aus diesen Ländern nicht stattfinden. Und auch der Anteil der international angemeldeten Patente in den Schwellenländern nimmt stetig zu und erreichte laut Daten der US-amerikanischen und europäischen Patentämter und Schätzungen von AB im Jahr 2022 19 Prozent.

Nach Jahren der Enttäuschung sind viele Anleger in Schwellenländeraktien untergewichtet. Es zeichnen sich allerdings mehrere Katalysatoren für Veränderungen ab. Zudem werden Schwellenländeraktien zu attraktiven Bewertungen gehandelt. Deshalb ist es an der Zeit, das Engagement in den Schwellenländern im Rahmen der globalen Aktienallokation neu zu überdenken.

Von Sammy Suzuki, Head – Emerging Markets Equities bei AllianceBernstein