Die lateinamerikanische Krise der 1980er-Jahre, die mexikanische Krise von 1994/1995 und die Asienkrise Ende der 1990er-Jahre hatten mehrere gemeinsame Ursachen. In jedem Fall manifestierten sich die wirtschaftlichen Spannungen im Finanzsektor und führten zu ausgewachsenen Bankenkrisen und einer Anlegerpanik. In Anbetracht dieser Lehren müssen die Anleger ein wachsames Auge auf neue Spannungen werfen und eine Reihe von Kennzahlen überwachen, um Anzeichen für mögliche Probleme im gesamten Finanzsektor der Schwellenländer zu erkennen.

Risikomessung in EM-Finanzsystemen

In der Regel lassen sich diese Kennzahlen in zwei Kategorien einteilen. Makro- und Verschuldungskennzahlen zielen darauf ab, makroökonomische Druckpunkte und eine potenziell übermäßige Verschuldung innerhalb des Finanzsystems eines Landes zu identifizieren. Finanzielle Kennzahlen helfen bei der Überwachung der Bilanzrisiken des Finanzsystems, die dessen Fähigkeit bestimmen, unerwartete Verluste zu verkraften, ohne systemische Krisen auszulösen.

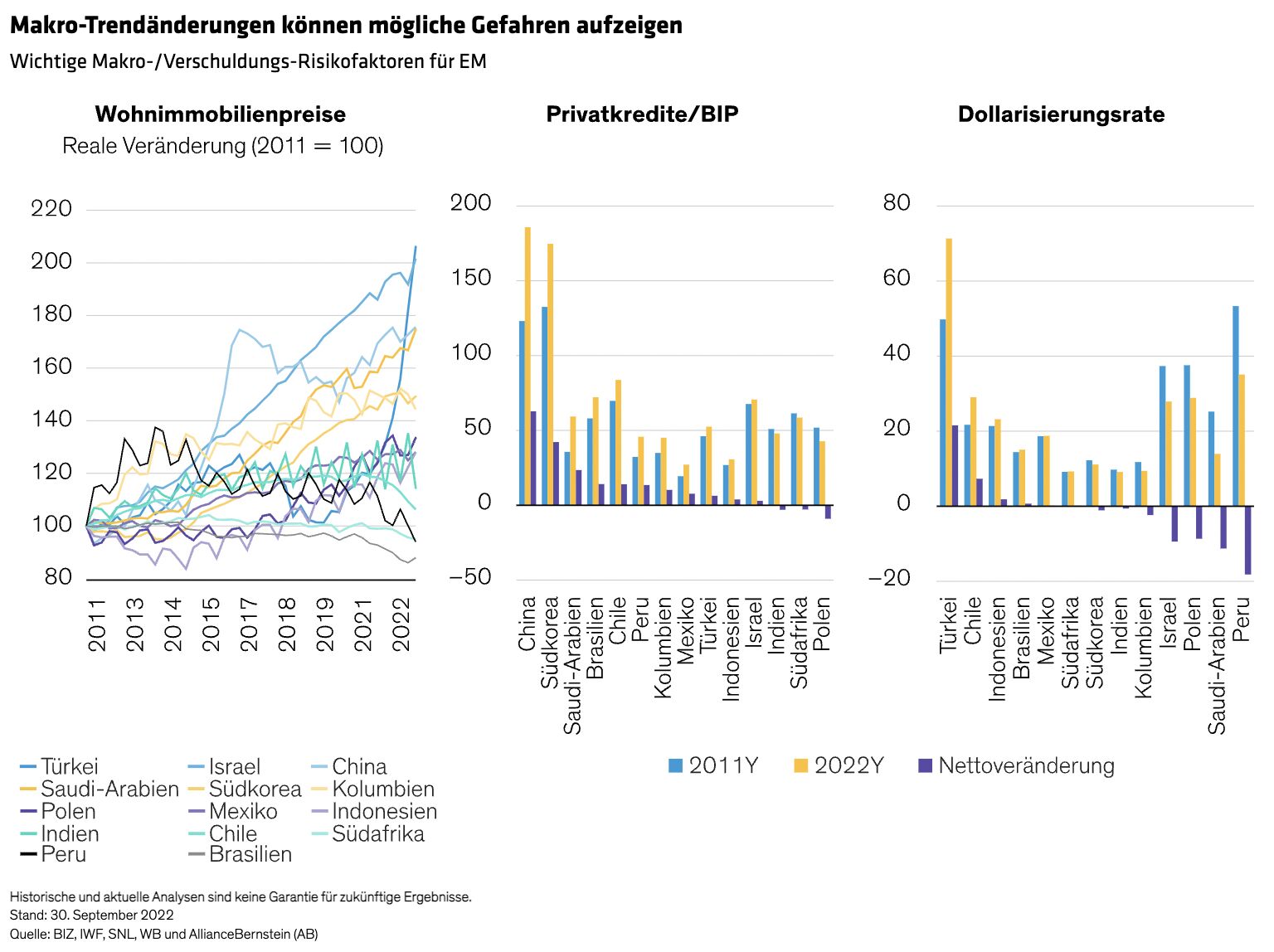

Wir stellen fest, dass drei makroökonomische Kennziffern besonders wirksame Indikatoren für alle Schwellenländer sind, da sie dabei helfen, übermäßige Kreditaufnahme, Vermögenspreisblasen (insbesondere im Immobiliensektor) und Dollarisierung aufzuzeigen. Im Einzelnen:

Die Entwicklung der (inflationsbereinigten) Immobilienpreise hilft bei der Bewertung des Risikos der Entwicklung möglicher Vermögensblasen.

Die Veränderungen bei der privaten Kreditvergabe im Verhältnis zum Bruttoinlandsprodukt (BIP) können zeigen, ob die Kreditaufnahme des privaten Sektors unverhältnismäßig hoch wird.

Der Verlauf der Dollarisierungsrate gibt an, inwieweit die Bevölkerung eines Landes das Vertrauen in die Landeswährung verloren hat und stattdessen harte Währungen wie US-Dollar oder Euro verwendet (Abbildung).

Finanzkennzahlen können auch einheitlich für alle EM-Finanzunternehmen gelten. Zu den wichtigsten Kennzahlen gehören beispielsweise das Niveau der notleidenden Kredite, das Verhältnis der Wholesale-Finanzierung zu den Gesamtverbindlichkeiten und das Verhältnis von Bruttokrediten zu Einlagen. Die Anleger müssen sich jedoch auf Unstimmigkeiten bei den Daten einstellen. So können beispielsweise die Definitionen von notleidenden Krediten, liquiden Mitteln und Nettogewinnen in den Schwellenländern aufgrund unterschiedlicher aufsichtsrechtlicher Bestimmungen und Rechnungslegungssysteme variieren.

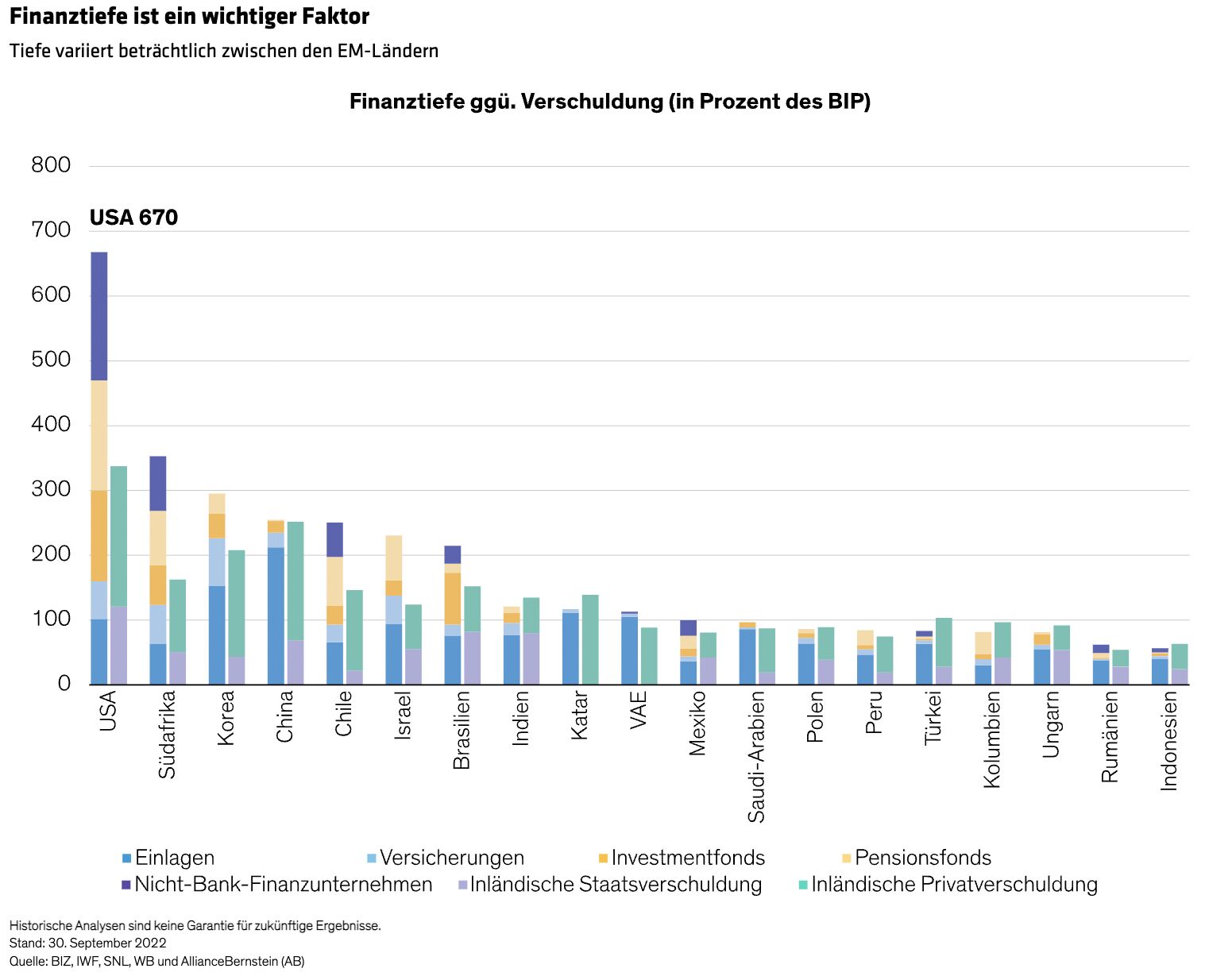

Finanztiefe ist ein wichtiges Unterscheidungsmerkmal

Wir sind der Ansicht, dass diese Kennzahlen allein nicht das gesamte Bild widerspiegeln und dass die Risikowerte der Schwellenländer um die Finanztiefe („Financial Depth“) – die Größe des Finanzsektors im Verhältnis zur Wirtschaft eines Landes – bereinigt werden müssen (Abbildung).

Eine tiefere Finanztiefe kann das Verhältnis zwischen lokalen Ersparnissen und dem Bruttoinlandsprodukt eines Landes erhöhen und so die Liquidität für lokale Vermögenswerte verbessern – ein potenziell wichtiger Faktor, um eine Ansteckung durch wirtschaftliche Ereignisse, die sich auf globale Portfolioströme auswirken, zu verhindern. Länder mit größerer finanzieller Leistungsfähigkeit können auch eine höhere öffentliche und private Verschuldung verkraften, haben geringere Dollarisierungszinsen und laufen weniger Gefahr, dass ihre Staatsschulden nicht bedient werden.

Durch die Erstellung von Risikoprofilen auf der Grundlage von Makro- und Verschuldungskennzahlen, die um die Finanztiefe bereinigt werden, und den länderübergreifenden Vergleich der EM-Risikowerte können Anleger beurteilen, inwieweit die Wertpapierkurse und Währungswerte der Länder das vorherrschende Risiko einer systemischen Finanzkrise widerspiegeln.

Wie die Schwellenländer im Vergleich abschneiden

In Europa, dem Nahen Osten und Afrika sticht die Türkei als das Land mit dem höchsten Risiko hervor. Zu den bemerkenswerten Risiken gehören: eine mögliche Vermögensblase aufgrund eines erheblichen Anstiegs der Immobilienpreise, eine zunehmende Dollarisierung und ein relativ kleines Finanzsystem. Im Gegensatz dazu ist das südafrikanische Finanzsystem das stärkste in der Region – ein großer Vorteil für die Staatsverschuldung des Landes. Südafrika profitiert von einer beträchtlichen Finanztiefe, einem Bankensystem, das in den letzten zehn Jahren den Verschuldungsgrad gesenkt hat, und dem Fehlen von Anzeichen für Vermögensblasen. In Israel (hohe Immobilienpreise) und Saudi-Arabien (hohes Wachstum der Privatkredite) gibt es Anzeichen einer Überhitzung, allerdings von einer soliden Basis aus.

In Lateinamerika verfügen Mexiko und Brasilien über einen starken und stabilen Finanzsektor, während sich in Peru die abnehmenden makroökonomischen Risiken und die langfristig glaubwürdige Geldpolitik in einer geringeren Dollarisierung niederschlagen.

Von den asiatischen Ländern scheinen China, Indien, Indonesien und Korea alle über stabile Finanzsysteme zu verfügen. Obwohl das Niveau der Privatverschuldung in China und Korea steigt, glauben wir, dass dies durch die größere Finanztiefe ihrer Bankensysteme ausgeglichen wird. Indien und Indonesien haben insgesamt stabile Systeme, ohne Anzeichen einer Überhitzung.

Die Schwellenländer haben seit den 1990er-Jahren einen weiten Weg zurückgelegt, und viele Länder profitieren nun von einer unabhängigen Regulierung und einem proaktiveren Risikomanagement. Obwohl sich die Konjunkturlage schnell ändern kann, scheinen die Risiken des Finanzsektors in den Schwellenländern derzeit weitgehend beherrschbar zu sein. Doch wie die Ereignisse in den USA und Europa gezeigt haben, müssen die Anleger in einem Umfeld knapper werdender globaler Liquidität auf künftige Anzeichen von Anfälligkeit achten.

Von Okan Akin, CFA Research Analyst, Corporate Credit & Markus Schneider Senior Economist, EEMEA, AllianceBerstein