Um zu verstehen, warum das so ist, sollten wir uns die jüngste globale Konjunkturentwicklung etwas genauer ansehen. Regionale Bankturbulenzen in den USA und der Zusammenbruch der Credit Suisse im März beendeten weder das Wirtschaftswachstum noch signalisierten sie den Beginn einer systemischen Krise. Auch der Einmarsch Russlands in der Ukraine, das Festhalten Chinas an seiner Nullzins-Politik oder der rasche Anstieg der Leitzinsen in den USA und Europa haben die Weltwirtschaft nicht schrumpfen lassen.

Das soll nicht heißen, dass die wirtschaftlichen Aussichten besonders rosig wären. Das Risiko einer harten Landung ist heute geringer als noch vor drei Monaten, aber wir erwarten nach wie vor, dass sich das Wachstum im Laufe der Zeit verlangsamen wird. Die Zinserhöhungen belasten bereits die Aktivität in vielen Sektoren, und die Privathaushalte haben begonnen, die während der Pandemie angesammelten Ersparnisse aufzubrauchen.

Ob das zu einer Rezession führt oder nicht, bleibt abzuwarten. Die vorliegenden Anzeichen deuten jedoch darauf hin, dass ein eventueller Abschwung im Vergleich zu den jüngsten historischen Standards eher mild ausfallen wird. Unsere Prognosen gehen eher von einer langen Periode unterdurchschnittlichen Wachstums aus, die bis 2024 andauern wird, als von einem starken Rückgang.

Einen heiß gelaufenen Arbeitsmarkt abkühlen

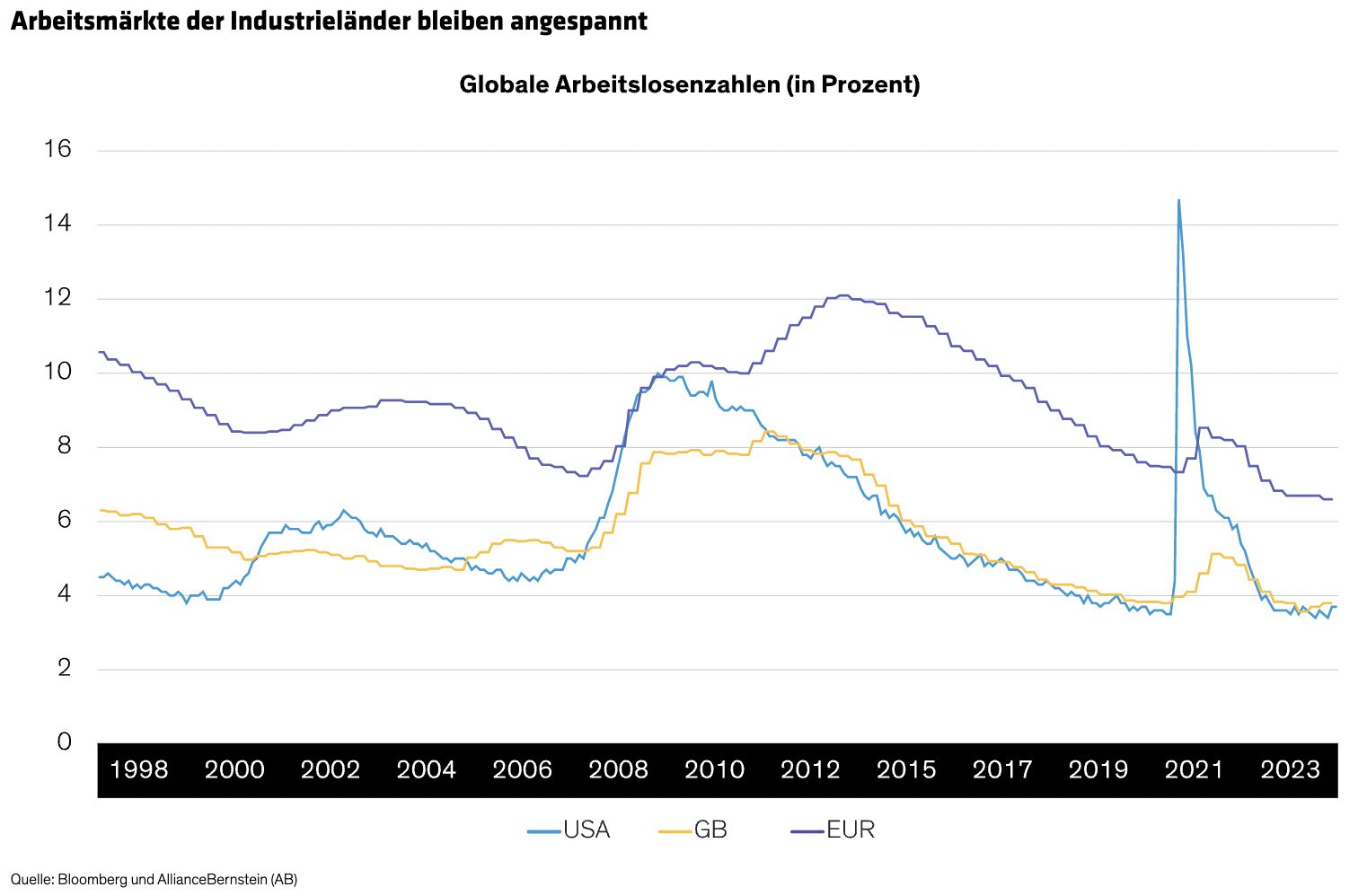

Warum hat sich das System als so widerstandsfähig erwiesen? Die wichtigste Variable in den entwickelten Volkswirtschaften ist der Arbeitsmarkt. Das Beschäftigungswachstum ist nach wie vor stark, die Arbeitslosigkeit bleibt niedrig (Abbildung) und das Lohnwachstum hat in den meisten großen Volkswirtschaften mit der Inflation Schritt gehalten. Dadurch konnten die Verbraucher schwierige Zeiten überstehen und die Unebenheiten im Konjunkturzyklus abfedern.

Das robuste Wirtschaftswachstum und – was noch wichtiger ist – die Arbeitsmarktlage bedeuten jedoch, dass die globale Inflation wahrscheinlich hartnäckig bleiben wird. Wir gehen davon aus, dass die Zentralbanker darauf reagieren werden, indem sie die Zinsen noch einige Zeit in einem restriktiven Bereich halten.

In jüngster Zeit haben wir Anzeichen für diese Ausrichtung gesehen. Die Zentralbanken des Euroraums, der Schweiz, Norwegens und Großbritanniens haben ihre Zinsen angehoben – Großbritannien überraschte die Märkte mit einem Schritt von 50 Basispunkten. Die Reserve Bank of Australia und die Bank of Canada setzten die Straffung fort, nachdem sie zuvor eine Verschnaufpause eingelegt hatten.

Auch die Fed in den USA hielt die Zinsen im Juni nach zehn aufeinanderfolgenden Erhöhungen konstant, signalisierte aber weitere Erhöhungen und enttäuschte damit die Hoffnung des Marktes auf Zinssenkungen im Jahr 2023. Sowohl die Fed als auch die Europäische Zentralbank haben angedeutet, dass der endgültige Zins für ihre Volkswirtschaften wahrscheinlich höher sein wird als bisher erwartet. Die Botschaft ist eindeutig: Die Zinsen werden länger hoch bleiben.

Lernen, mit hohen Zinsen zu leben

Unserer Meinung nach ist die Dauer der hohen Zinsen wichtiger als ihr endgültiges Niveau. Angesichts der Widerstandsfähigkeit der Arbeitsmärkte und der Konjunktur halten wir es für möglich, dass die Zinsen noch mehrere Quartale lang hoch bleiben könnten.

Wenn sich die Arbeitsmärkte in einem bestimmten Land abschwächen, könnte das ausreichen, um die Zentralbanker davon zu überzeugen, die Zinsen nicht weiter anzuheben. Es wird jedoch einige Zeit dauern, bis sich die Inflation an die von den Zentralbanken angestrebten Zinsen annähert und damit Entwarnung für Zinssenkungen gegeben werden kann. Wir glauben, dass wir von diesem Punkt noch weit entfernt sind.

Die Folgen einer anhaltend restriktiven Geldpolitik werden wahrscheinlich ein weiterhin schwaches Wachstum sein. Mit anderen Worten: Die Folge einer sanften wirtschaftlichen Landung wird ein schleppender Aufschwung sein.

Die Aussichten für dieses Basisszenario könnten sich sogar noch nach unten verschieben. Der globale Straffungszyklus hat bisher noch keine nennenswerten Unruhen auf den Finanzmärkten verursacht, aber die Vergangenheit zeigt, dass wir darauf vorbereitet sein sollten, dass sich das ändern könnte. Ohne weitere geld- oder fiskalpolitische Anreize bleibt das Risiko einer harten Landung in China akut. Es besteht auch das Risiko, dass selbst unsere Schätzungen, was „länger höher“ bedeutet, nicht ausreichen, um die Inflation über einen akzeptablen Zeithorizont zu senken. Sollte das der Fall sein, könnten die Zinsen noch weiter steigen.

Dennoch ist aus Sicht der Märkte bei einem anhaltenden Wachstum unterhalb des Trends in der Regel zwar Vorsicht geboten – aber keine Panik. Sollte es nicht zu einer harten Landung kommen, wird es den Märkten schwerfallen, die Dynamik in die eine oder andere Richtung aufrechtzuerhalten, sodass diejenigen belohnt werden, die angesichts der unvermeidlichen Unebenheiten die Geduld bewahren.

Die in diesem Dokument zum Ausdruck gebrachte Meinungen stellen keine Recherchen, Anlageberatungen oder Handelsempfehlungen dar und spiegeln nicht notwendigerweise die Ansichten aller Portfoliomanagementteams bei AB wider. Die Einschätzungen können sich im Laufe der Zeit ändern.