Darauf könnten wir zusteuern, auch wenn wir noch nicht so weit sind.

Obwohl die Angst vor einer Rezession immer noch groß ist, erleben wir jetzt ein Zusammenwirken von Trends, die für einige Teile des Universums der Schwellenländeranleihen Gutes verheißen. Aber die Emerging Markets sind vielfältig, und die Fundamentaldaten variieren stark, sodass die Auswahl von Sektoren und Bonitäten entscheidend ist.

Zinszyklus könnte Schwellenländer begünstigen

Ein Ende der aggressiven Zinserhöhungen könnte ein Katalysator für die Schwellenmärkte sein. Obwohl die Inflation weltweit weiterhin hoch ist, glauben wir, dass die Zeit der schnellen Zinserhöhungen vorbei ist.

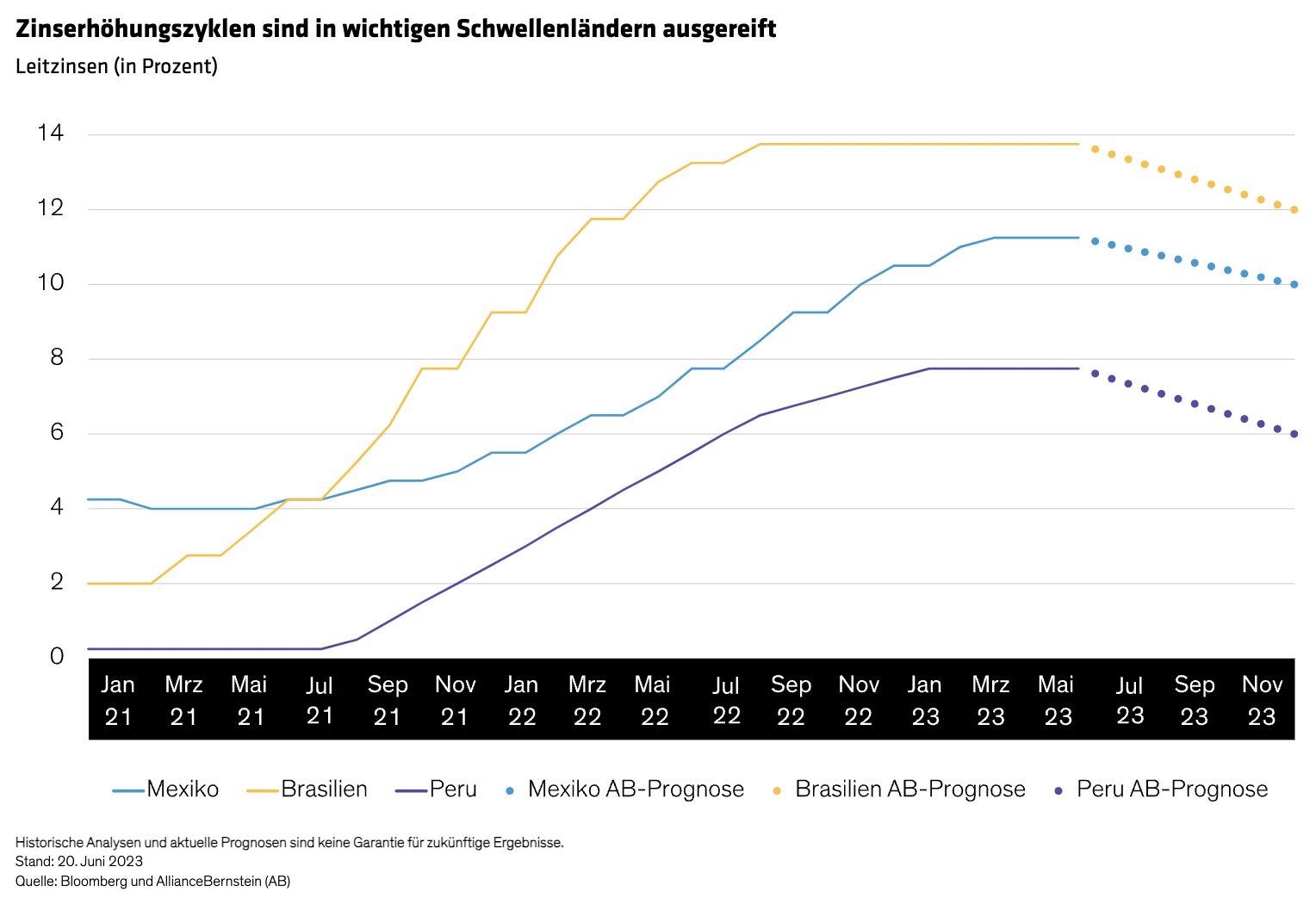

Hier sind die Schwellenländer im Vorteil. Viele Schwellenländer-Zentralbanken haben die Zinsen früher, schneller und aggressiver angehoben als ihre Pendants in den Industrieländern. Das lag zum Teil daran, dass sie in jüngster Zeit mehr mit hoher Inflation zu kämpfen hatten und dass die Inflationserwartungen in den Schwellenländern tendenziell schneller aus dem Ruder laufen können. Infolgedessen ist die geldpolitische Straffung in vielen Schwellenländern, darunter Mexiko, Brasilien und Peru, auf Eis gelegt oder steht kurz vor ihrem Abschluss (Abbildung).

Von diesem Umfeld haben die lokalen Anleihenmärkte der Schwellenländer profitiert, insbesondere in Lateinamerika, die in diesem Jahr bisher eine überdurchschnittliche Performance erzielt haben. Diese Dynamik kann sich fortsetzen, wenn die Zentralbanken in den Entwicklungsländern schließlich zu Zinssenkungen übergehen.

Lokale Duration oder Hartwährung? Eine zweigeteilte Landschaft

Angesichts der Tatsache, dass die Inflation langsam unter Kontrolle gerät und die Zinsen in den Schwellenländern weitgehend stabil bleiben oder sinken werden, haben Anlagen mit lokaler Duration, also Staatsanleihen, die auf lokale Währungen lauten, davon profitiert. Wir sind der Ansicht, dass lokale Märkte mit reifen Wachstumszyklen, einer Kerndesinflation und attraktiven Renditeaufschlägen weiterhin die besten Chancen bieten werden.

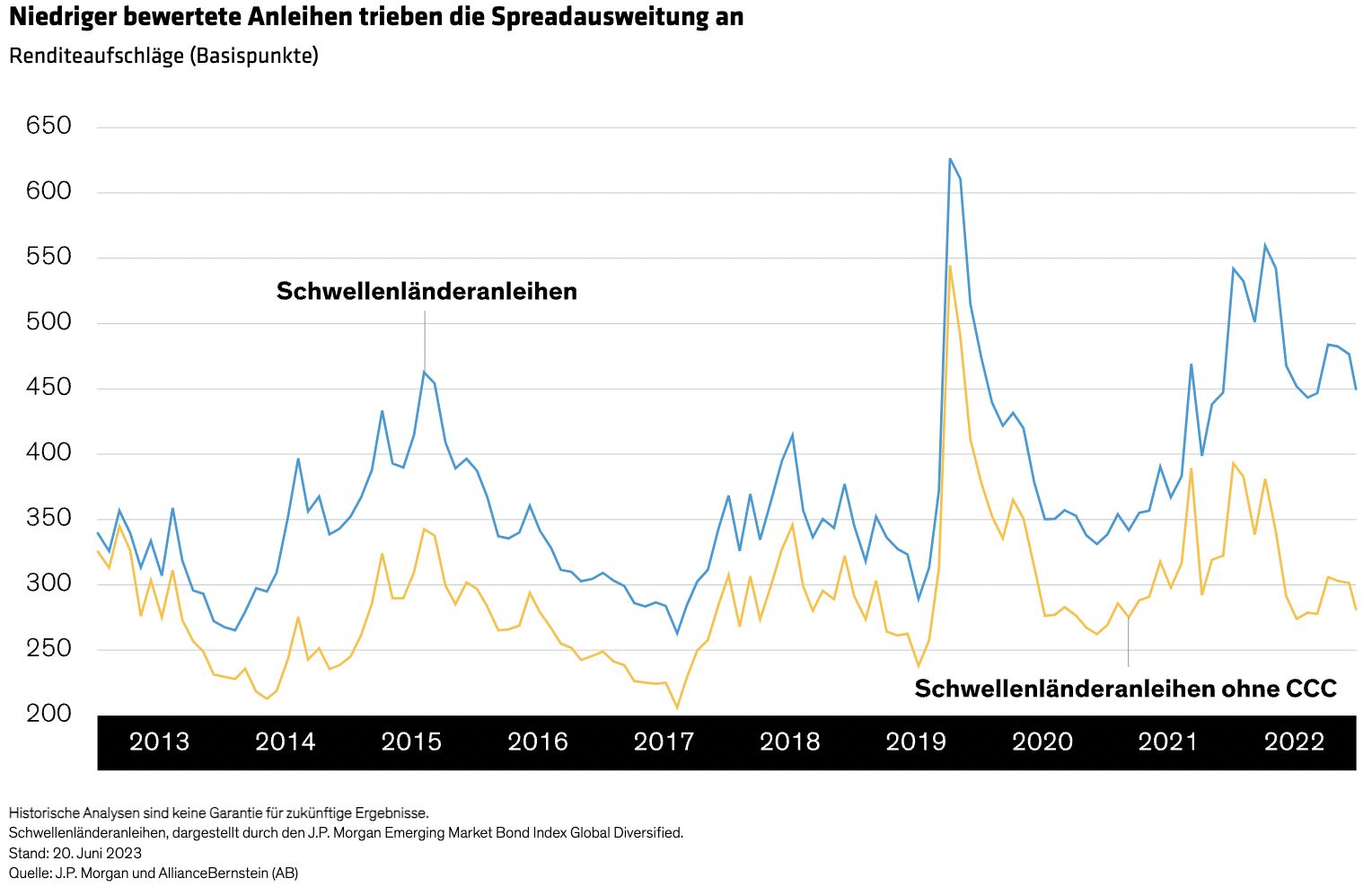

Bei den auf Hartwährung lautenden Vermögenswerten haben sich die Spreads in den letzten Monaten eingeengt, sind aber in der niedrigsten Qualitätskohorte – insbesondere bei Wertpapieren mit CCC-Rating (Abbildung) – immer noch erhöht. Unter Berücksichtigung dieser Tatsache erscheinen die Indexspreads nicht mehr so attraktiv.

In einer Welt, in der die Wachstumsaussichten in der zweiten Jahreshälfte unter Druck geraten könnten, sollten die Anleger in diesem qualitativ minderwertigeren Teil am selektivsten vorgehen.

Ein holpriger Start für Chinas wirtschaftliche Erholung

Es ist schon seit einiger Zeit klar, dass das globale Wachstum unter Druck steht. Wir sind jedoch der Ansicht, dass die Schwellenländer im kommenden Jahr schneller wachsen werden als die entwickelten Märkte. Vieles könnte von China abhängen, wo die jüngsten Konjunkturdaten bisher wenig überzeugend waren.

Der anfängliche Aufschwung nach der Wiedereröffnung des chinesischen Marktes hat nachgelassen, und die politischen Entscheidungsträger scheinen die Wirtschaftsleistung auf ihrer Prioritätenliste nach oben zu setzen.

Wir würden gerne mehr Anzeichen dafür sehen, dass die gestiegenen Konsumausgaben aus China auf die benachbarten Märkte in Zentral- und Ostasien übergreifen. Das könnte in Form eines verstärkten Tourismus durch chinesische Staatsbürger oder eines Anstiegs des Handels zwischen Chinas wichtigsten Handelspartnern geschehen.

Es heißt, wenn China niest, erkältet sich der Rest der Welt. Umgekehrt glauben wir, dass eine Rückkehr Chinas zu guter Gesundheit für seine engsten Nachbarn ein gutes Zeichen wäre.

Diversifikation kommt wieder ins Lot

Traditionell besteht eine umgekehrte Korrelation zwischen durationsempfindlichen Vermögenswerten wie US-Treasuries oder anderen Staatsanleihen der Industrieländer und Risikoanlagen wie Unternehmensanleihen. Im vergangenen Jahr wurde diese Korrelation positiv, was die Renditen drückte, als beide Sektoren zur gleichen Zeit strauchelten.

Jetzt ist die Korrelation zwischen Duration und Risikoaktiva wieder negativ, was den Anlegern bei ihren Diversifizierungsbemühungen helfen und das Risiko-Ertrags-Profil von Schwellenländer-Hartwährungsanleihen verbessern dürfte, die sowohl Durations- als auch Spread-Komponenten aufweisen, und langfristig ein attraktives risikobereinigtes Ertragspotenzial bieten.

Sind die Schwellenländermärkte über den Berg?

Die Bedingungen für Schwellenländeranleihen sind zunehmend günstig, um wieder Fuß zu fassen – insbesondere bei der lokalen Duration. Da die Anleger nach dem schlimmsten Jahr mit Abflüssen aus der Anlageklasse generell zu wenig in Schwellenländeranleihen investiert haben, könnten erneute Zuflüsse für zusätzlichen Schwung sorgen, auch wenn die Anleger bei den Titeln mit der niedrigsten Bonität besonders wählerisch sein müssen.

Anleger sollten auch bedenken, dass Schwellenländeranleihen zwar einen großen und wachsenden Anteil am globalen Anleihenmarkt ausmachen, aber kein monolithischer Block sind. Vielmehr umfasst er mehr als 80 Länder, die sich auf mehrere Anlageklassen und verschiedene Währungen verteilen, sodass sowohl die Auswahl der Wertpapiere als auch die Auswahl der Anlageklassen entscheidend ist.