Globale Aktien legten im zweiten Quartal zu, angeführt von einer kleinen Gruppe von Titeln, die als große Gewinner der Revolution der Künstlichen Intelligenz (KI) gelten. Doch unter der Oberfläche finden sich noch viele weitere Unternehmen mit einem robusten Gewinnpotenzial, die dazu beitragen können, dass Portfolios unter schwierigen Bedingungen gedeihen.

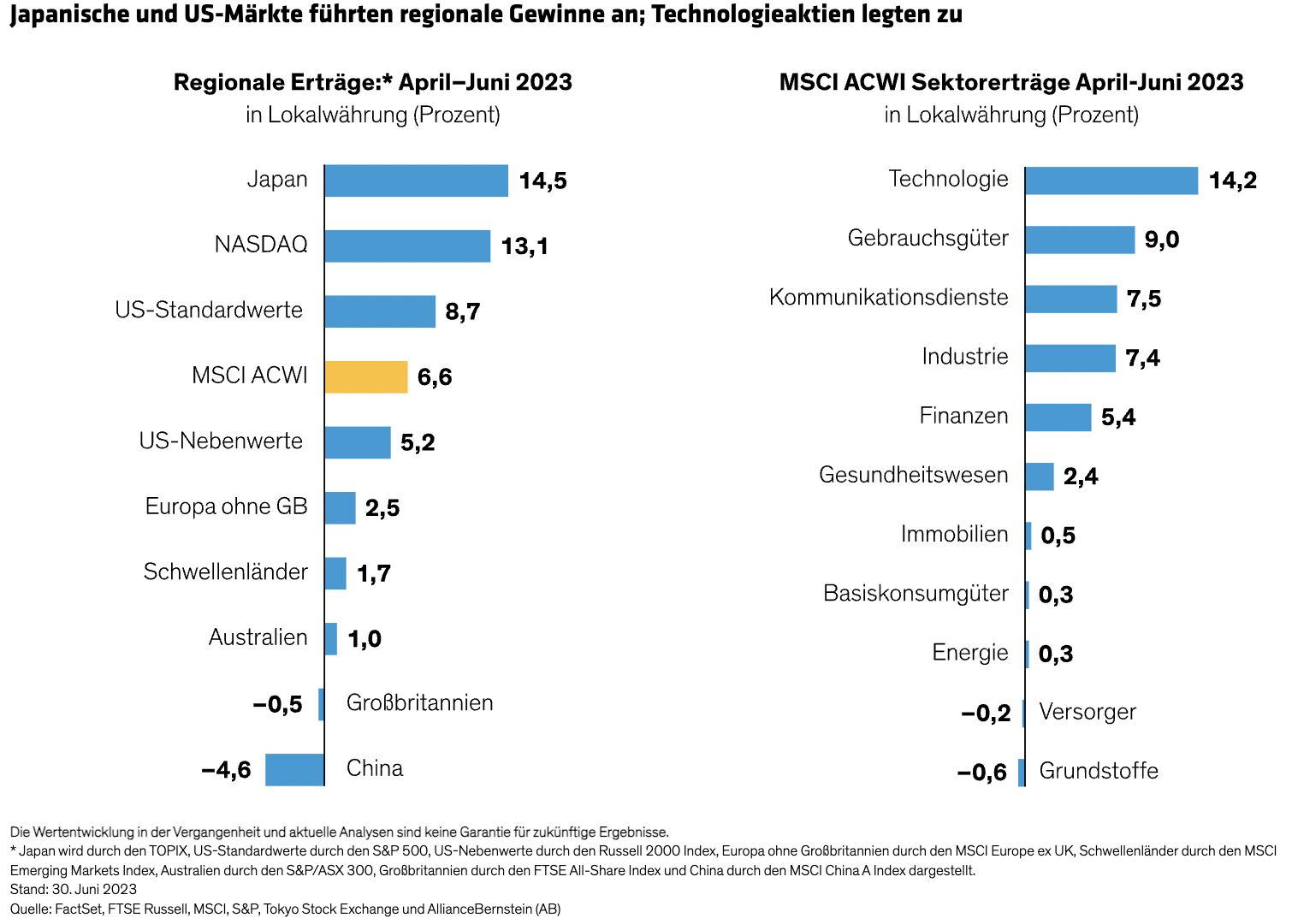

Der jüngste Technologieenthusiasmus hat die Sorgen um Zinsen, Inflation und Rezession in den Hintergrund gedrängt. Der MSCI ACWI Index stieg in lokaler Währung um 6,6% und verzeichnete damit im bisherigen Jahresverlauf einen Zuwachs von 14,0%. US-Aktien standen im Mittelpunkt des Interesses, da der Optimismus über den Durchbruch der Künstlichen Intelligenz den technologielastigen S&P 500 und den NASDAQ beflügelte (Abbildung).

Globale Wachstumswerte schnitten im Quartal besser ab als Substanzwerte, angetrieben von den US-Markttrends. Außerhalb der USA waren die Stil-Erträge ausgewogener.

Erträge durch nur wenige Titel dominiert

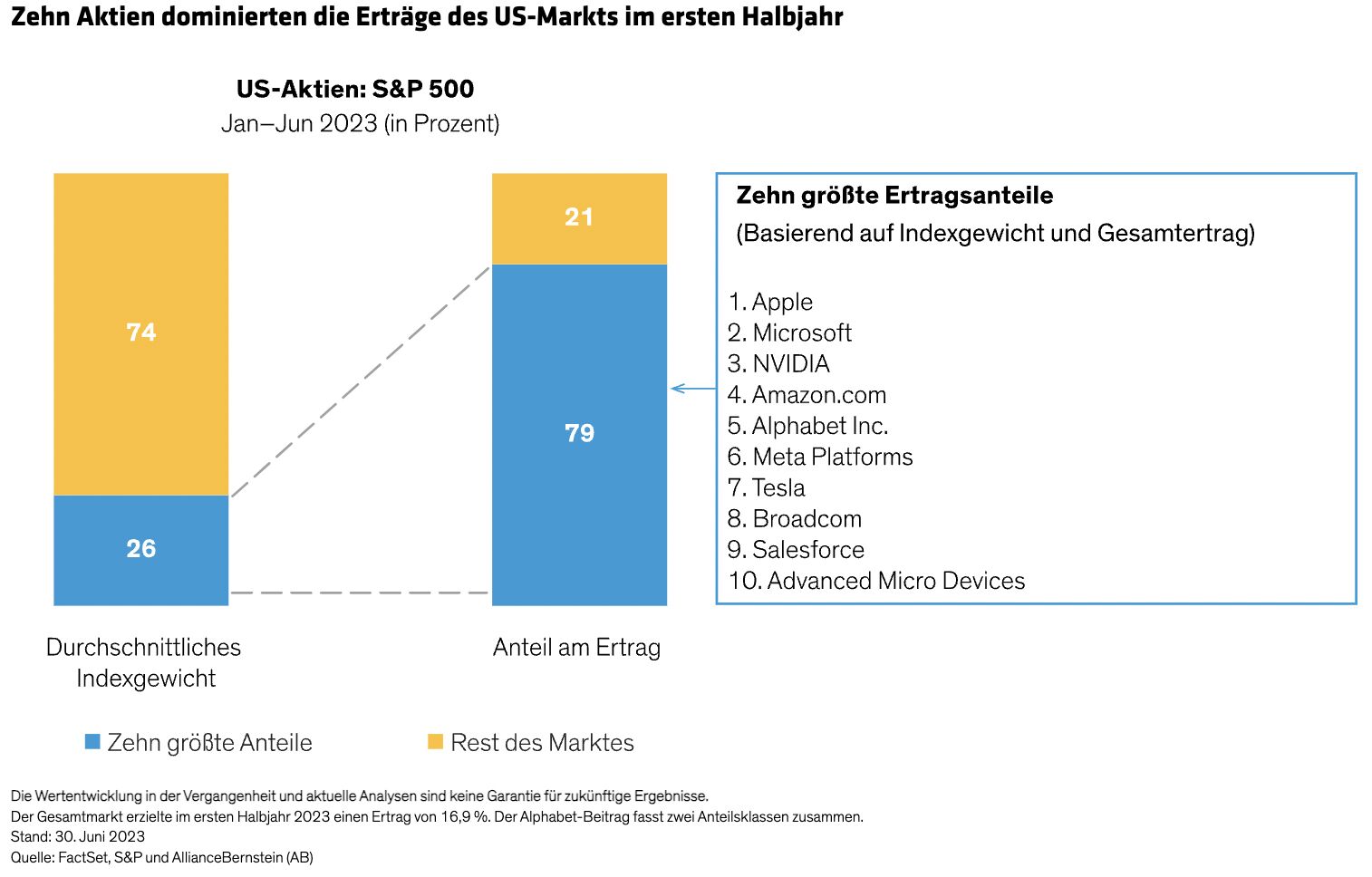

In der ersten Hälfte des Jahres 2023 entfielen 79% der Gewinne des S&P 500 (Abbildung) und 54% der Gewinne des MSCI ACWI auf zehn US-Aktien. Diese Gruppe, zu der NVIDIA, Microsoft, Apple und Alphabet Inc. (die Muttergesellschaft von Google) gehören, gilt weithin als direkter Nutznießer des Potenzials der generativen Künstlichen Intelligenz, die Produktivität von Unternehmen zu verändern. NVIDIA – das in der ersten Jahreshälfte die höchsten Erträge erzielte – stellt leistungsstarke Grafikprozessoren (GPUs) her, die das Rückgrat der KI-Revolution bilden.

Warum haben diese Aktien den Rest des Marktes so dramatisch in den Schatten gestellt? Wir glauben, das hängt mit den Bedenken der Anleger über die Versuche der US-Notenbank, die Wirtschaft zu bremsen, zusammen. Dadurch wurden Ängste über die Tragfähigkeit der Gewinne geweckt. Die vermeintlichen Gewinner der Künstlichen Intelligenz sind besonders beliebt, weil sie als struktureller Motor für dauerhaftes Wachstum gelten, der auch schwache Konjunkturphasen relativ problemlos überstehen kann.

Eine derart ausgeprägte Marktkonzentration birgt aber auch Risiken: Anleger, die sich auf eine kleine Gruppe von KI-getriebenen Unternehmen stürzen, könnten Verluste erleiden, wenn die Bewertungen zu hoch werden, die Stimmung umschlägt und sich die Erträge rasch umkehren. Auch wenn KI vielversprechend ist, sollte jedes einzelne Unternehmen auf seine fundamentalen Stärken und seine Bewertung hin gründlich untersucht werden. Selbst Wachstumsaktienportfolios sollten unserer Meinung nach Gewinnwachstum aus verschiedenen Aktien in weniger korrelierten Branchen beziehen.

Bewertung der Gewinne inmitten gesamtwirtschaftlicher Ungewissheit

Abgesehen von den KI-Lieblingen bietet der übrige Markt möglicherweise mehr Chancen, als allgemein angenommen wird, wenn man die Gewinnaussichten der einzelnen Unternehmen in den Kontext der konjunkturellen Bedenken stellt.

Zur Jahresmitte wird die Wahrnehmung der Anleger in Bezug auf die Unternehmensaussichten immer noch durch die Angst vor einer Rezession getrübt. Das ist verständlich. Mitte Juni überraschte die US-Notenbank mit ihrer Ankündigung, dass in diesem Jahr mit zwei weiteren Zinserhöhungen zu rechnen sei.

Auch in Europa hat sich die Inflation als hartnäckig erwiesen, und die Zinsen steigen weiter an. Infolgedessen haben sich die Indikatoren für das verarbeitende Gewerbe weiter abgeschwächt. In China ist die Erholung von den COVID-Sperren nur schwach ausgefallen. Der schwächelnde Immobilienmarkt kann das Wachstum nicht mehr ankurbeln, und die chinesische Regierung zögert, Konjunkturmaßnahmen zu ergreifen, um die Wirtschaft wieder zu beleben, wie es bei früheren Konjunkturabschwächungen der Fall war.

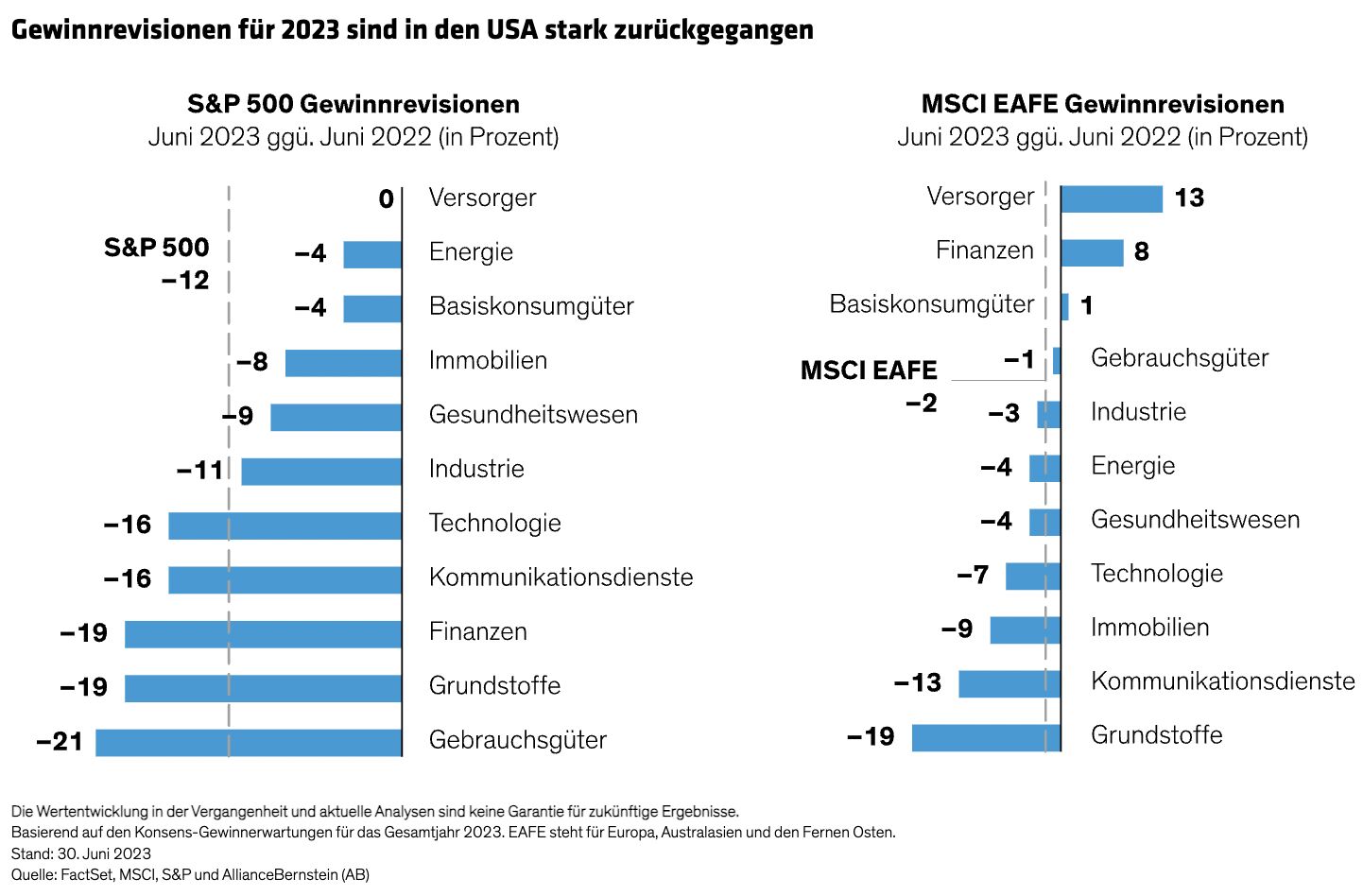

Vor diesem Hintergrund lautet die Schlüsselfrage für Aktien: Inwieweit stimmen die Gewinnprognosen mit den wirtschaftlichen Erwartungen überein? Vor einem Jahr schienen die Gewinnprognosen angesichts der weitverbreiteten Erwartungen einer sich abschwächenden Wirtschaft zu optimistisch. In den letzten 12 Monaten sind die Gewinnerwartungen für 2023 jedoch in vielen Sektoren, insbesondere in den USA (Abbildung), stark zurückgegangen.

Natürlich könnten die Gewinnerwartungen noch weiter revidiert werden. Es gibt jedoch Anzeichen dafür, dass die USA kurz vor einer Bodenbildung stehen könnten. Unsere Analysen deuten darauf hin, dass der Rückgang der Gewinnrevisionen in den USA im letzten Jahr mit den Rückgängen vom Höhepunkt bis zum Tiefpunkt früherer flacher Rezessionen übereinstimmt. Außerhalb der USA sind die Gewinnrevisionen nicht so stark zurückgegangen, aber die Bedingungen sind je nach Sektor unterschiedlich (Abbildung oben rechts); Finanzwerte könnten von einem Umfeld mit höheren Zinsen profitieren, während Rohstoffe sehr konjunkturabhängig sind.

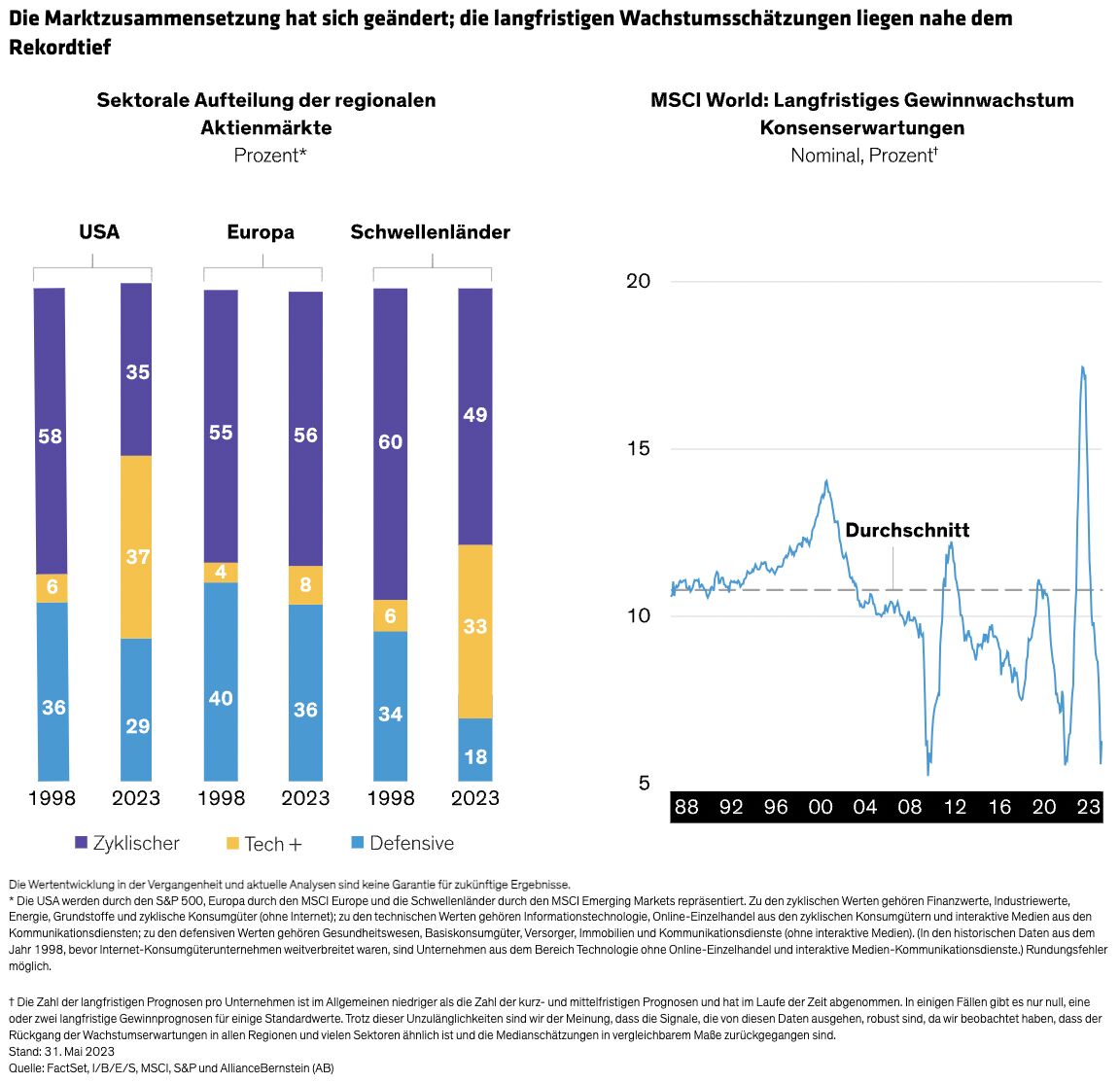

Die heutigen Märkte bieten reichlich Gelegenheit, sich in Aktien zu positionieren, die weniger anfällig für Konjunkturzyklen sind (Abbildung links). In den USA beispielsweise entfallen nur 35 % der Gewichtung des S&P 500 auf konjunktursensible Sektoren wie Finanzen, Industrie, Energie und Grundstoffe. Im Jahr 1998 hatte der S&P 500 noch einen Anteil von 58 % in zyklischen Sektoren. Die Sektorzusammensetzung der europäischen Märkte hat sich nicht wesentlich verändert. Doch auch in den Schwellenländern hat sich der Fokus in Richtung Technologie verschoben.

Die Aktienmärkte sind immer noch anfällig für Konjunkturzyklen und geopolitische Risiken. Daher glauben wir, dass ein längerfristiger Ansatz lohnend sein kann. Unsere Analysen deuten darauf hin, dass die langfristigen globalen Gewinnprognosen – drei bis fünf Jahre im Voraus – deutlich unter ihrem langfristigen Durchschnitt liegen (Abbildung oben rechts), was bedeutet, dass Aktien von Unternehmen, die eine bessere Geschäftsentwicklung als erwartet aufweisen, ein Aufwärtspotenzial haben könnten.

Bewertungen unter der Lupe

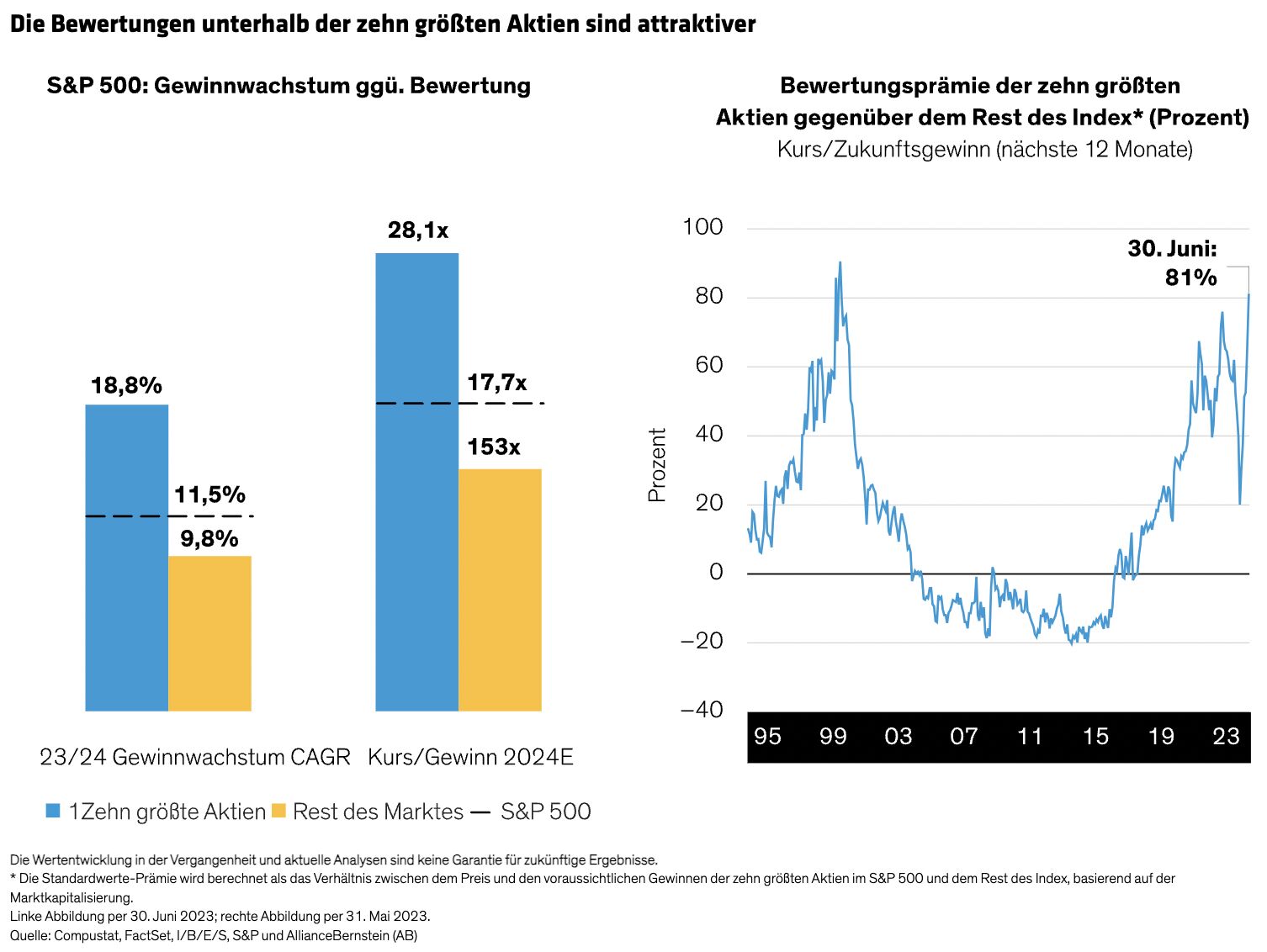

Auf den ersten Blick sehen die aktuellen Marktbewertungen relativ hoch aus. Am Ende des zweiten Quartals lag das Kurs-Gewinn-Verhältnis (2024E) des S&P 500 bei 17,7 (Abbildung links), verglichen mit 14,9 zu Beginn des Jahres. Ohne die zehn besten Unternehmen liegt das Kurs-Gewinn-Verhältnis des Marktes jedoch bei einem viel vernünftigeren Wert von 15,3 und bietet ein geschätztes Gewinnwachstum von 9,9% für 2024. Auch die Bewertungsprämie für die zehn größten US-Aktien ist im historischen Vergleich relativ hoch (Abbildung rechts). Wir glauben, dass selektive Anleger durch eine breitere Suche an den globalen Aktienmärkten Aktien mit attraktiven Bewertungen und solidem Wachstumspotenzial finden können.

Wenn die Inflation sinkt, während die Zentralbanken die Zinsen länger hoch halten, würden sich die realen Zinsen natürlich positiv entwickeln. Das könnte Druck auf die Aktienbewertungen ausüben, die eine Funktion des Abzinsungssatzes sind, der zur Bewertung künftiger Unternehmensgewinne verwendet wird. Wir sind der Meinung, dass Unternehmen mit attraktiven Aktienbewertungen und robusten langfristigen Gewinnaussichten in dieser komplexen Übergangsphase das beste Verhältnis zwischen Risiko und Ertrag bieten werden.

Fokus auf Künstliche Intelligenz: Hype oder Realität?

Der Hype um Künstliche Intelligenz, der die Bewertungen an den US-Märkten in diesem Jahr angetrieben hat, spiegelt die grundlegende Herausforderung wider, vor der Anleger heute stehen.

Viele Unternehmen lassen sich von der KI-Begeisterung anstecken. ChatGPT erreichte nur zwei Monate nach seinem Start im November 2022 geschätzte 100 Millionen Nutzer. In den Gewinnmitteilungen des ersten Quartals wurden Künstliche Intelligenz, ChatGPT und verwandte Begriffe von 317 Unternehmen im MSCI ACWI Index erwähnt. Das ergab eine Untersuchung unseres Datenwissenschaftsteams, das weltweit mehr als 2.000 Mitschriften von Gewinnmitteilungen ausgewertet hat.

Es ist offensichtlich, dass die Geschäftswelt beginnt, ernsthaft über die Schaffung von Effizienzgewinnen durch generative KI nachzudenken – auch in der Vermögensverwaltungsbranche. Es wird jedoch einige Zeit dauern, bis wir wissen, welche Unternehmen und Produkte im Rennen um Künstliche Intelligenz einen Wettbewerbsvorteil haben. Die frühen Stars einer disruptiven Revolution sind nicht unbedingt die langfristigen Gewinner.

Der Dotcom-Boom ist ein abschreckendes Beispiel dafür. In den Anfängen des Internets dominierten Unternehmen wie AOL und Netscape die neue Landschaft, verschwanden aber schnell wieder. Dotcom-Neugründungen schossen wie Pilze aus dem Boden, angeheizt durch die Angst der Anleger, den technologischen Goldrausch zu verpassen. Als die Blase platzte, mussten viele Opfer des irrationalen Überschwangs große Verluste hinnehmen.

Doch im Laufe der Zeit hat sich das Internet tatsächlich als revolutionär erwiesen. Es hat unsere Welt bis zur Unkenntlichkeit verändert und neue Branchen und Megaunternehmen hervorgebracht. Auch die Künstliche Intelligenz könnte dem Technologiesektor und darüber hinaus neues Leben einhauchen, und viele Unternehmen werden darüber sprechen, wie sie KI-gestützte Produkte einsetzen oder liefern wollen. In der ersten Welle werden Technologieertüchtiger – eine Art KI-Baumarkt – beliebt sein. Weitaus seltener wird es gelingen, die Profitabilität durch die Technologie zu steigern. In einigen Fällen könnten die Profitabilitätsvorteile für einzelne Unternehmen erodieren, wenn KI-gestützte Produkte zur Massenware werden, wie etwa in der Forschung und Entwicklung im Gesundheitswesen. Auch wenn ausgewählte Anbieter von KI-Technologien hohe Bewertungen verdienen, sollten Aktienanleger unserer Meinung nach sehr vorsichtig sein, wenn es darum geht, die breiteren geschäftlichen Auswirkungen der generativen KI vorherzusagen.

Aktive Anleger sollten sich immer auf die zugrunde liegenden Geschäfte der Unternehmen konzentrieren. Da sich die KI-Begeisterung parallel zu einem historischen Wandel der Anlagebedingungen entfaltet, sind wir der Meinung, dass ein disziplinierter Ansatz von größter Bedeutung ist. Ein strategischer Fokus darauf, wie Unternehmen in verschiedenen Sektoren langfristiges Geschäftswachstum generieren können, ist der Schlüssel zum Erfolg bei Aktieninvestitionen in einer dramatisch veränderten Zukunft.