Anfang der 2000er Jahre erlebten viele Schwellenländer eine Hochphase. Der MSCI Emerging Markets Index stieg zwischen 2001 und 2010 jährlich um 15,9 Prozent. Der Beitritt Chinas in die Welthandelsorganisation und die gestiegene Nachfrage nach Rohstoffen aus Schwellenländern ließen die Märkte schnell wachsen. Seit 2011 hat sich das Blatt jedoch gewendet. Fehlende Wettbewerbsfähigkeit der Schwellenländerwährungen, insbesondere der Rohstoffexporteure, ausbleibende Reformen und ein Erstarken des US-Dollars schwächten die Märkte. Krisen wie die Handelskriege zwischen den USA und China, die russische Invasion in der Ukraine oder die COVID-Pandemie verschärften die Lage zusätzlich.

Nach dieser Durststrecke sprechen nun jedoch vier Gründe dafür, dass die Schwellenländer im nächsten Jahrzehnt tatsächlich das Versprechen hoher Erträge wieder einlösen könnten:

1. Technologische Innovation: Schwellenländer sind Industrieländern voraus

Schwellenländer sind bereits seit einigen Jahren verstärkt an weltweiten Innovationen und Technologieentwicklungen beteiligt. In China beispielsweise betrug der Marktanteil von E-Autos im Jahr 2021 ganze 27 Prozent, was dem Vierfachen des Wertes in den USA entspricht. In Asien machten digitale Geldbörsen im Jahr 2022 etwa 30 Prozent aller Point-of-Sale-Transaktionen im Einzelhandel aus. In Europa liegt dieser Wert nur bei knapp 10 Prozent. Weiterhin werden viele Komponenten, die für die technologische Revolution benötigt werden, in Schwellenländern hergestellt, was die Exporte dieser Nationen erheblich steigert. Zudem sind Unternehmen in Schwellenländern verstärkt an der Entwicklung technologischer Innovationen beteiligt: Ihr Anteil an international angemeldeten Patenten hat sich von 10 Prozent im Jahr 2000 auf 23 Prozent im Jahr 2022 mehr als verdoppelt.

2. Verlagerung von Produktionsstätten weitet sich auf immer mehr Schwellenländer aus

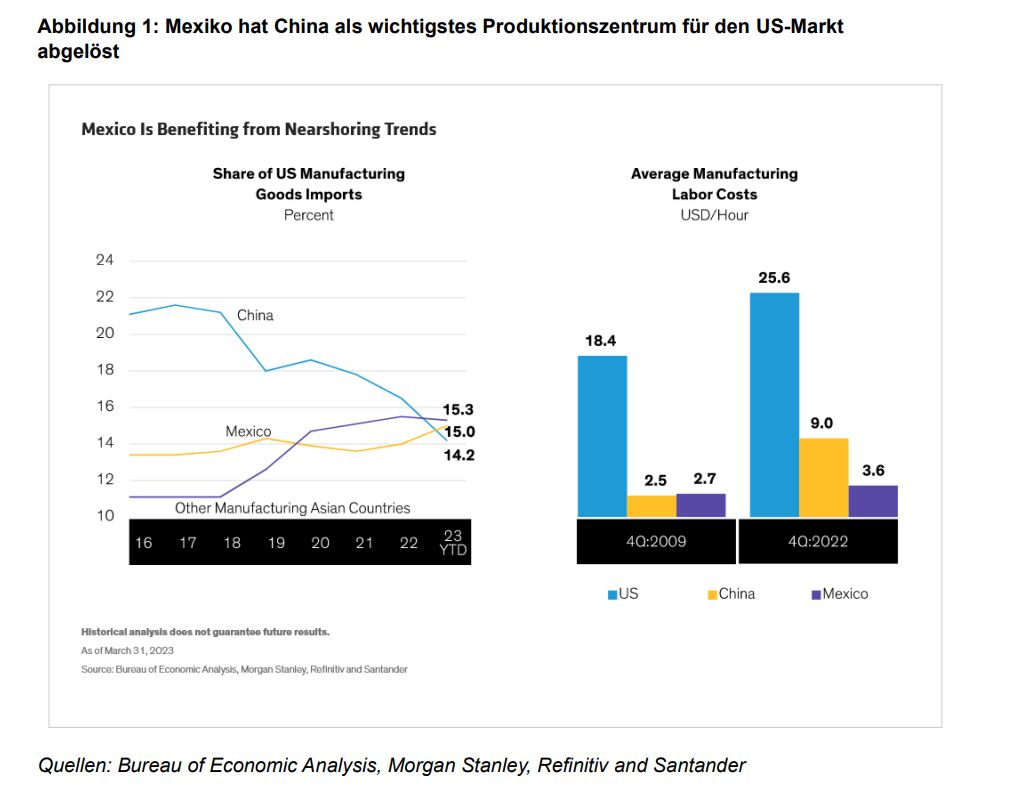

In den letzten zwei Jahrzehnten wurde China zur Werkbank der Welt. Aufgrund steigender Löhne, Handelskriege mit den USA und Covid erkannten Unternehmen jedoch zunehmend, welche Risiken die Konzentration der Lieferkette auf ein einzelnes Land mit sich bringt. Infolgedessen verteilen viele Unternehmen mittlerweile ihre Produktion auf mehrere Länder und rücken sie auch wieder näher an die eigenen Standorte heran. Vietnam beispielsweise überzeugt mit gut ausgebildeten Arbeitskräften. Der Anteil des Landes an weltweiten Elektronikexporten macht laut Welthandelsorganisation mittlerweile knapp 6 Prozent aus, diese Zahl hat sich im letzten Jahrzehnt verfünffacht. Bangladesch hat seine Bekleidungsexporte von 17,9 Milliarden US-Dollar im Jahr 2011 auf 42,6 Milliarden US-Dollar im Jahr 2022 gesteigert. Mexiko wird laut der Business Intelligence Area von Directorio Automotriz im Jahr 2023 knapp 221.000 Elektroautos produzieren, eine Steigerung um 179 Prozent im Vergleich zum Vorjahr. Mexikos Nähe zu den USA und seine attraktiven Arbeitskosten haben es dem Land ermöglicht, noch vor China zum wichtigsten Produktionszentrum für den US-Markt zu werden (siehe Abbildung 1). Infolgedessen sind die Kapitalinvestitionen in Mexiko seit 2021 stetig gestiegen.

Eine besondere Rolle spielt auch Indien. Die mittlerweile bevölkerungsreichste Nation der Welt hat auch wirtschaftlich enorm aufgeholt. Wirtschaftsreformen sowie eine junge, arbeitende Bevölkerung machen Indien zu einem attraktiven Produktionsstandort und ziehen dadurch ausländische Unternehmen an, was letztlich auch die inländische Wirtschaft stärkt.

3. Chinas Vision des „gemeinsamen Wohlstands“

Durch den steigenden Wohlstand Chinas sah sich die chinesische Regierung auch mit einer wachsenden Kluft zwischen Arm und Reich konfrontiert. Präsident XI Jinping sagte im Jahr 2021, die Regierung wolle Ungleichheiten zwischen Einkommensgruppen und Regionen verringern. Dieses „Common Prosperity“-Programm führte zu regulatorischen Maßnahmen, welche die Märkte massiv beeinflussten und bei einigen Anlegern das Vertrauen in ihre China-Investitionen schwächte.

Dieser Vertrauensverlust ist jedoch nicht unbedingt gerechtfertigt. Denn Unternehmen, welche sich an den kommerziellen und ideologischen Schwerpunkten der Regierung orientieren, werden von den Regulierungen sogar profitieren können. Investoren sollten daher vielmehr eine Strategie entwickeln, um diese regulatorischen Chancen und damit Investitionspotential auf dem chinesischen Markt nutzen zu können.

4. Die Klimawende erhöht die Nachfrage nach Rohstoffen

Viele Länder verfolgen mittlerweile ehrgeizige Ziele bei der Energiewende. China zum Beispiel strebt als aktuell größter CO2-Emittent der Welt an, bis 2060 klimaneutral zu sein. Auch Indien strebt bis 2070 Netto-Null-Emissionen an. Um diese ehrgeizigen Ziele zu erreichen, sind massive Investitionen in Wind- und Solarenergie, Elektrofahrzeuge, intelligente Stromnetze und andere umweltfreundliche Technologien erforderlich. Viele der Unternehmen, die an Chinas Umweltpolitik aktiv mitwirken, sind wichtige Lieferanten für die ganze Welt.

Die Klimawende ist paradoxerweise ein rohstoffintensives Unterfangen. Kupfer, Nickel, Kobalt, Lithium und seltene Erden sind wesentliche Bestandteile von Technologien für erneuerbare Energien. China ist neben Ländern wie Argentinien, Chile und Indonesien ein wichtiger Lieferant vieler dieser Mineralien. Rohstoffproduzierende Schwellenländer werden mit ziemlicher Sicherheit von der Energiewende profitieren.

Die Schwellenländer werden im nächsten Jahrzehnt deutlich stärker in den globalen Handel integriert sein. Das wird auch die Wirtschaftslage dieser Regionen verbessern. Die wachsende Mittelschicht erhöht bereits jetzt die inländische Nachfrage und generiert dadurch zusätzlich Wirtschaftswachstum. Und die Vergangenheit zeigt: In den letzten vier Jahrzehnten gingen Auf- und Abschwung in Schwellenländern oft mit Zyklen einher, die mehrere Jahre dauerten. Es deutet vieles darauf hin, dass wir aktuell am Beginn eines nächsten positiven Zyklus stehen.

Von Sammy Suzuki, Head – Emerging Markets Equities bei AllianceBernstein